мвф

Президент ни при чём, виноваты либерасты

- 27 июня 2020, 08:46

- |

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 37 )

Не трачу заначку и беру новый долг. Кто я: идиот или патриот?

- 26 июня 2020, 07:37

- |

средства Фонда национального благосостояния могут размещаться в долговые обязательства в виде ценных бумаг иностранных государств, иностранных государственных агентств и центральных банков следующих стран:

• Австрия;

• Бельгия;

• Великобритания;

• Германия;

• Дания;

• Испания;

• Канада;

• Люксембург;

• Нидерланды;

• США;

• Финляндия;

• Франция;

• Швеция.

Долговые обязательства должны соответствовать следующим требованиям:

— иностранные эмитенты долговых обязательств должны иметь рейтинг долгосрочной кредитоспособности не ниже уровня «АА-» по классификации рейтинговых агентств «Фитч Рейтингс» (Fitch-Ratings) или «Стандарт энд Пурс» (Standard & Poor's) либо не ниже уровня «Аа3» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody's Investors Service).

( Читать дальше )

Наберите воздуха в грудь! Какие американцы тупыые!

- 24 июня 2020, 07:16

- |

23 декабря 2016 года. президент России Владимир Путин заявил, что введение прогрессивной шкалы НДФЛ нецелесообразно, социальной справедливости можно достичь другими средствами.

27 февраля 2017 года. Для роста доходов госбюджета не исключается повышение налога на доходы физических лиц (НДФЛ), так как правительство отказалось увеличивать налоговую нагрузку на бизнес. Об этом в понедельник, 27 февраля, в ходе Сочинского форума заявил глава совета Центра стратегических разработок (ЦСР) Алексей Кудрин. «У каждого из этих налогов есть свои преимущества, но правительство объявило, что не будет повышать на бизнес налоги, тем самым остается какой-то зазор для, видимо, повышения НДФЛ», — сказал он.

22 февраля «Ведомости» сообщили, что Минфин, Минэкономразвития и ЦСР обсудили варианты налогового маневра. По данным издания, экономисты сошлись во мнении, что налоговую нагрузку необходимо повышать. В частности, ставка НДФЛ может вырасти, но остаться единой.

( Читать дальше )

Рынки растут на «надеждах», а падают на «страхах»

- 15 июня 2020, 16:47

- |

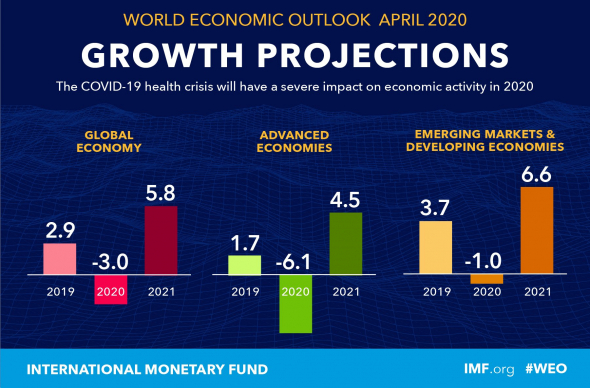

Вообще читать объяснения движений, которые происходят на рынках последнее время, одно удовольствие. Событий особых нет, но есть прогнозы, и если раньше диапазон консенсуса был очень узким, то сейчас мы видим очень сильную разбежку. Например, МВФ видит более слабые кондиции экономики, а JPMorgan наоборот, видит ускорение роста относительно предыдущих оценок.

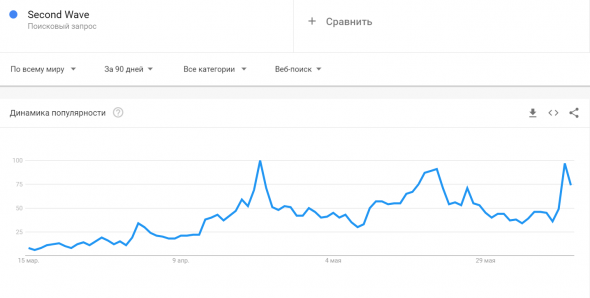

Но, правда в том, что рынком сейчас правят спекулянты и настроения толпы. По крайне мере на коротких временных отрезках. Если посмотреть на динамику поискового запроса Second wave (вторая волна), то мы видим всплеск за последние дни, который совпадает как со снижением рынков, так и с большим числом заголовков в СМИ на эту тему. И если последние недели мы росли на надеждах, что все будет хорошо, то сейчас падаем на страхах, что все будет плохо. Не рынок, а капризная дама.

Судя по технической картине, по оценкам, по которым торгуется рынок и по консенсусу экономического роста, коррекция выглядит крайне логичной. Но ФРС никуда не делись, и если будет нужно, $2-3трлн могут еще раз спасти рынок, поэтому значительного падения ожидать не стоит.

Больше интересной и полезной информации по рынкам, а так же торговые и инвестиционные идеи, у меня в Telegram канале

Разрыв шаблонов от Moody's

- 13 июня 2020, 19:52

- |

Здравствуйте, коллеги!

Произошло одно во всех смыслах прекрасное событие. Прежде чем рассказать о нём, хотел спросить, сейчас какой-нибудь стране в нынешних условиях одного из самых сильных кризисов вызванных коронавирусом подняли кредитный рейтинг?

Другой вопрос «седым» (опытным) инвесторам, в таких условиях, под кого или что, могут поднимать рейтинг?:

— страна находится в вялотекущем военном конфликте (и занимает жёсткую позицию по выполнению одного из пунктов мирного урегулирования, что делает невозможным в ближайшем будущем урегулирование конфликта);

— по прогнозам MBФ падение ВВП в 2020 году составит: -7,7% и держим в уме что и мировая экономика тоже упадёт и восстановление займёт не один год.

— количество ежедневных заболеваний короновирусом не падает, а напротив растёт, что может привести к более глубокой рецессии:

( Читать дальше )

Санкции на Apple и соглашение Украины с МВФ

- 25 мая 2020, 10:40

- |

Завершилась очередная неделя растущего рынка в США, крепкой гривны и позитивной новостью для Украины – подписание соглашения с МВФ. Ложкой дегтя стало подписание Президентом Украины закона №1210 «О внесении изменений в Налоговый кодекс Украины относительно усовершенствования администрировании налогов, устранение технических и логических неувязок в налоговом законодательстве» (по факту имплементация норм BEPS под Украину). Часть бизнеса поддерживает этот закон, часть нет. У каждого свои интересы, и несмотря на хайповость этой темы, пока не хочу давать свои комментарии. Лучше поговорим о том, что получается у меня лучше всего – управление активами.

Начнем с «романтических» взаимоотношений США и Китая. Торговая война продолжается и начинается новая волна. Если раньше удал был по реальному сектору, то теперь занялись технологическими компаниями и фондовым рынком. Да, Сенат США одобрил законопроект допускающий делистинг китайских компаний из бирж США. С одной стороны – это серьезный удар для китайских компаний, но по факту, деньги инвесторов, желающих купить акции китайских компаний уйдут напрямую в Китай, что наоборот создаст дополнительный спрос на них. На этом фоне в пятницу мы увидели падение акций BABA, BIDU и др. компаний, зарегистрированных в Китае, но к концу дня рынок частично отыграл падение по некоторым акциям. Сегодня в США и Британии выходной, но к концу недели пока нет оснований для падения фондового рынка США.

( Читать дальше )

Мир выйдет из кризиса в 2021 резким скачком

- 06 мая 2020, 10:08

- |

Все макроэкономические показатели сейчас свидетельствуют о наличии кризиса, но это и так понятно, без всяких индикаторов. До тех пор, пока в США будут действовать меры карантина, спрос на товары и услуги будет низким.

Однако данный кризис не типичен, не было кризиса перепроизводства и высокого уровня инфляции. Так что как только карантин снимут, можно ожидать оживление экономики. Следует ждать первых сигналов именно от опережающих индикаторов (PMI), они имеют наименьший лаг — всего в 1 месяц. Рынок труда будет реагировать с запаздыванием, а настроение и траты потребителей тем более.

Кривая доходности имеет нормальную структуру, ставки падают, что говорит о вливании денег в систему со стороны ФРС. Увеличение темпов роста денежной массы только подтверждает ведение мягкой политики со стороны правительства. Опять таки, все упирается в карантин.

Любопытно, что МВФ хоть и прогнозирует сильное сокращение темпов роста ВВП в США в 2020 году до -5.9%, но в 2021 году ожидается сильное увеличение темпов роста до 4.7%. В последний раз около такие значения были лишь в 2004 году, и то рост происходил медленно и постепенно после кризиса доткомов в 2000.

Держим руку на пульсе и готовимся начинать инвестировать, как только ситуация начнет улучшаться.

( Читать дальше )

Загадка. Макроэкономика.

- 27 апреля 2020, 13:04

- |

/сегодня зарплата 30 тысяч рублей, а через 10 лет 300 тысяч — могу ли я на свои доходы больше купить товаров и услуг? Вот примерно такое же «место в моей голове» занимает этот показатель при анализе макроэкономики практически любого государства/

Итак, загадка:

- Почему 2008-й год для многих в России кажется потерянным раем?

- Слышали вы о суррогате этого показателя от всемирно известного журнала?

- Когда вы в последний раз слышали о голландской болезни?

- Ведут ли расчёт этот показателя ВБ, МВФ, ОЭСР?

- Как девальвация/дефляция и ревальвация/инфляция влияют на этот показатель?

- Почему курсы 35 рублей за доллар и 140 рублей за доллар практически одинаково невероятны? /1. речь не про «шипы»; 2. при текущих темпах инфляции/

- Почему именно для постсоветских стран крайне важно учитывать этот показатель при анализе их макроэкономики?

- Почему падения рубля в 2020 году в разы меньше падения рубля в 2014-2016 годах и не так критично воспринимается как падения в 2008 году?

( Читать дальше )

Рынок под впечатлением, от вчерашних торгов по нефти WTI

- 21 апреля 2020, 14:29

- |

Сегодня российский рынок снижается, индекс Мосбиржи в минусе, более 1%. Участники находятся под впечатлением вчерашнего падения фьючерсов на американскую нефть WTI, в отрицательную зону. Вчера, в последний день торговли майских контрактов, нефть торговалась, нижу нуля. Однако сегодня июньские контракты нефти WTI торгуются уже около 20 долл. На биржах, переход из одних контрактов в другие является неконтролируемым моментом, поскольку мировые объемы фьючерсов на нефть в разы больше, чем объемы самой нефти. Из-за чего, сегодня ММВБ приостановила торги контрактом на нефть марки Light Sweet Crude Oil (контракт CL-4.20) с экспирацией 21 апреля 2020 в дневную торговую сессию 21 апреля 2020 года. Нефть сорта Brent сегодня упала почти на 22% и торгуется около 20 долл. Трейдеры опасаются, что ситуация с фьючерсами на нефть Brent может пойти по тому же сценарию, как с WTI.

Несмотря на неадекватное поведение нефтяных фьючерсов, сегодня на российском рынке не наблюдается панических настроений. Поскольку российский рынок акций в основном «спотовый». Российские акции во вторник торгуются в минусе из-за падения европейских и американских рынков. Индекс DAX сегодня в минусе более 2%, индекс S&P 500 закрылся в минусе 1,8%. Рубль сегодня слабеет из-за падения нефти. Сильным уровнем сопротивления для рубля станет уровень 77 за долл. От данного уровня рубль может снова укрепиться. От дальнейшего поведения рубля будут зависеть действия ЦБ РФ на ближайшем заседании по процентной ставке, 24 апреля. Поскольку Эльвира Набиуллина заявила о том, что Банк России рассмотрит вопрос о снижении ключевой ставки. Рынок ожидает снижение ставки, что окажет хорошую поддержку российской экономике в сложный период.

( Читать дальше )

Второй пошел! (Дефолт-2.0 Аргентина)

- 20 апреля 2020, 22:23

- |

Крупнейшие держатели гособлигаций Аргентины отклонили предложение правительства о реструктуризации ее внешнего долга на общую сумму порядка $83 млрд, что повышает вероятность девятого по счету дефолта страны. Предложение правительства Аргентины позволит держателям вернуть в среднем около $0,35 на $1 номинала облигаций (при списании 62% купонных выплат на общую сумму $38 млрд и 5,4% суммы основного долга на $3,6 млрд.). Очередные выплаты по внешнему долгу — порядка $500 млн. 22 апреля, и стране дается 30-дневный льготный период на осуществление выплат.

В ноябре 2019 Аргентина отказалась платить по кредитам МВФ. Агентство S&P Global Ratings тут же понизило суверенный рейтинг Аргентины до «SD» (выборочный дефолт). Теперь высшее руководство страны настаивает на реструктуризации внешнего долга. Это 100 миллиардов долларов, и почти половина — займы у МВФ. В противном случае Буэнос-Айрес объявит дефолт, что еще больше дестабилизирует экономику, разогнав и без того зашкаливающую инфляцию (по итогам года — больше 50%).

Ранее

07.03.2020 правительство Ливана впервые в истории объявило дефолт из-за «сожравшей страну коррупции», не погасив еврооблигации на $1,2 млрд. на Люксембургской фондовой бирже в долларах.

--------------------

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал