м.видео

❗️❗️Первая причина успешного инвестирования (читайте и записывайте)

- 27 августа 2024, 15:27

- |

Кстати, на этой неделе выходит много отчетов компаний (более 10), большинство которых мы рассмотрим. И три компании входят в наш АНТИ-ТОП АКЦИЙ. Я всегда транслирую, что инвестировать в «плохой бизнес» не стоит и это одна из причин успешного инвестирования. И когда вы знаете этот список, в какие компании лучше не инвестировать, то вы уже успешнее 90% инвесторов на Мосбирже.

❗️❗️Запомните самое главное👇

НЕ ПОТЕРЯТЬ--->СОХРАНИТЬ (от инфляции)--->А ПОТОМ УЖЕ ПРИУМНОЖИТЬ

🗞НОВОСТЬ: «Продажи М.Видео-Эльдорадо в 1 полугодии 2024 года выросли на 13% год к году, компания открыла более 50 магазинов с начала года».

💩 Результаты за 1п 2024 года:

✅Общие продажи (GMV) показали рост на 13% до 247 млрд руб.

✅Выручка выросла на 13% до 202 млрд руб.

❌Опер. прибыль снизилась на 6,6% до 3,7 млрд руб.

❌Финансовые расходы выросли на 40% до 16,5 млрд руб.

❌Убыток увеличился на 68% до 10,3 млрд руб.

❗️Чистый долг (без учета аренды) — 79,3 млрд руб. (ND/EBITDA — 3,85). При чем 85% это краткосрочные кредиты и займы, которые придется рефинансировать под более высокую ставку.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📉Больно мне, больно, не унять эту злую боль! - Вадим Казаченко пел эту песню не про любовь, а про падение акций Сегежи и М.Видео - сегодня -5,6% и -8,7% соответственно — эксперты

- 27 августа 2024, 14:15

- |

С каждым днём акции обновляют новые минимумы. Высокие ставки по кредитам давят на финансовые показатели компаний.

( Читать дальше )

МВИДЕО. Дешевле обанкротить

- 27 августа 2024, 08:35

- |

Вышел отчет за 1 полугодие 2024 года. Я сильно хейтил компанию год назад по итогам 1 п 2023 года, хейтил полгода назад по итогам 2023 года. Буду хейтить и по итогам 1 п 2024 года.

📌 Что в отчете?

— Операционная прибыль. Ну открывает они новые магазины, а операционная прибыль все равно упала почти на 8% с 4 до 3.7 млрд. Поздно пить боржоми, если маркетплейсы победили!

— Долг. Компания отдала на процентные расходы 16.5 млрд ⚠️ за полгода, получив убыток в 58 рублей на акцию при цене акции в 130 рублей. У компании отсутствует капитал, ладно, он есть, но он отрицательный на 10 млрд! Общий долг компании составляет 92 млрд ⚠️ И он совсем недавно вырос еще на 3.5 млрд, так как компания выпустила облигации после отчетной даты.

В целом все в отчете закономерно, если хотя бы немного читать прежние отчеты и соотносить 2+2.

📌 Почему дешевле обанкротить?

Чтобы спасти данное добро нужно взять по-хорошему +-80 млрд на гашение краткосрочных долгов, но есть большой нюанс. А зачем это делать? Если капитализация компании 24 млрд (доля мажоритариев меньше 80%), а бизнес неконкурентноспособен, да и это неподъемные деньги для Эсэфая 🏦.

( Читать дальше )

М.Видео МСФО 1 полугодие 2024 г. - Рекордный убыток от высоких ставок

- 26 августа 2024, 20:40

- |

М.Видео опубликовал финансовые результаты за 1-ое полугодие 2024 года.

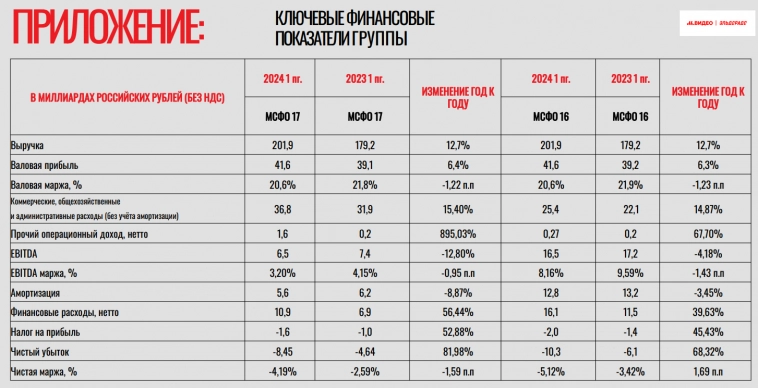

Выручка выросла на +13% относительно прошлого года до 202 млрд рублей.

Валовая рентабельность сократилась на 1,2 п.п. до 21,8%. Валовая прибыль выросла на 6,4% до 39,1 млрд руб.

EBITDA снизилась за полугодие на 12,8% до 6,5 млрд рублей

Чистый убыток составил 8,5 млрд рублей против убытка в 4,5 годом ранее (рост на 82%).

( Читать дальше )

Мвидео. Отчет за 1 полугодие 2024 года.

- 26 августа 2024, 19:06

- |

Так же, сегодня отчетом за 1 полугодие поделилась компания Мвидео:

-Общие продажи: 247 млрд рублей (+13% г/г);

-Валовая прибыль: 41,6 млрд рублей (+6% г/г);

-EBITDA: ₽6,5 млрд (-12,8% г/г);

-Чистый долг: 79,3 млрд рублей (83,4 млрд рублей годом ранее);

-Чистый долг/EBITDA: 3,86х (5,26х годом ранее);

-Чистый убыток: ₽8,45 млрд (+81,98% г/г);

Видим значимое увеличение убытка у компании. По сообщению компании, на это влияет высокая ключевая ставка.

А, как мы знаем, базой для дивидендов у компании является чистая прибыль, которой нет (плюсом добавляется всё еще немалая долговая нагрузка).

В общем, не самая интересная бумага сейчас на рынке.

не является инвестиционной рекомендацией

Подробнее на — www.mvideoeldorado.ru/ru/press-centr/press-relizy/detail/3323

ТГ канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

М.Видео, а телевизоры-то продаются?

- 26 августа 2024, 17:58

- |

М.Видео, а телевизоры-то продаются?

Сегодня компания поделилась результатами за первое полугодие. Неужели маркетплейсы и ставка нанесли серьезный урон? Рассмотрим ситуацию подробно.

📊 Что важного было в отчете?

🟠Общий объём оборота товаров (GMV) вырос на 13% — до 247 млрд руб.

🟠Выручка выросла сопоставимым темпом роста на 13% — до 202 млрд руб. Рост среднего чека на 15% оказал основную помощь.

🟠Валовая прибыль выросла всего на 6% — до 41,6 млрд руб. Рентабельность снижается из-за опережающего роста себестоимости.

🟠Коммерческие и административные расходы выросли на 15% — до 36,8 млрд руб.

📉 Показатель чистого долга (ND) к EBITDA сократился до 3,86x. Годом ранее он был равен 5,26x. Это связано с ростом EBITDA. Сам долг почти не изменился. Однако он все еще на достаточно высоком уровне.

☝️ Основная часть долга — кредитные линии под плавающие ставки. В результате процентные расходы выросли на 56% — до 10,9 млрд руб.

По итогу полугодия получаем чистый убыток в 8,5 млрд руб. Прошлогодний результат — 4,6 млрд руб. Это грустно. Сейчас весь операционный поток компании уходит на обслуживание долга.

( Читать дальше )

Обзор М.Видео — дополнительная эмиссия неизбежна!

- 26 августа 2024, 16:03

- |

Отчет ужасный. Не ведитесь на красивые заголовки про GMV и EBITDA, прочитайте отчет сами.

❌ Чистый убыток за 1 пол. 2024 = 10,3 млрд руб. (рекорд для компании!)

Финансовые расходы выросли с 11,8 млрд руб. в 1 пол. 2023 года до 16,5 млрд руб. в 1 пол. 2024 года.

‼️ Компания не может получить прибыль уже 4-й год подряд!

❌ Собственный капитал = -10,5 млрд руб. (своих денег нет, только заемные)

Баланс М.Видео трещит по швам. 69,6 млрд руб. кредитов придется рефинансировать уже на горизонте года (!), под какую ставку банки могут дать деньги компании, которая не имеет прибыли? И дадут ли вообще? На мой взгляд, компания так близка к дополнительной эмиссии как никогда. Будьте аккуратнее.

Хотите заработать на ритейле, присмотритесь к продуктовому.

Обзор Ленты: t.me/Vlad_pro_dengi/1103

Обзор X5: t.me/Vlad_pro_dengi/1150

Подпишитесь на канал, чтобы экономить время на аналитику фондового рынка РФ! Поддержите обзор лайком, если полезно 👍

🫡М.Видео в ожидании лучших времен

- 26 августа 2024, 14:59

- |

Ретейлер электроники и бытовой техники представил отчет по МСФО за полгода. Разбираем показатели вместе с аналитиками Market Power

М.Видео (MVID)

🔹Результаты за полгода

— общие продажи (GMV): ₽247 млрд (+13%)

— выручка: ₽202 млрд (+13%)

— EBITDA: ₽6,5 млрд (-13%)

— чистый убыток: ₽8,45 млрд (рост на 82%)

— чистый долг: ₽79,3 млрд (-5%)

Бумаги М.Видео (MVID) падают на 4%.

🚀Мнение аналитиков МР

Отчет без сюрпризов

Валовая маржа компании снизилась с 21,8% до 20,6% в первом полугодии. Для предприятия из ретейл-сектора это существенно, поскольку любые небольшие изменения в марже влияют на результаты.

Снижение EBITDA произошло на фоне как раз сокращения валовой маржи и роста доли SG&A расходов (коммерческие, общехозяйственные и административные) по отношению к выручке на 0,4 п.п.

Второе полугодие для М.Видео должно быть лучше первого по результатам в силу сезонности бизнеса. Обычно компания хорошо зарабатывает в 4 квартале. Будем надеяться, что в этот раз ей удастся повторить успех прошлого года.

( Читать дальше )

М.Видео-Эльдорадо: похоже на возрождение

- 26 августа 2024, 14:54

- |

М.видео ($MVID) опубликовала операционные и финансовые результаты (по МСФО) за первое полугодие 2024 года.

💪 Компания демонстрирует двузначный рост основных показателей: GMV (“общие продажи”) М.Видео-Эльдорадо в отчетный период увеличились на 13% г\г и составили 247 млрд рублей.

Выручка показала аналогичную динамику (+13% г\г), достигнув уровня в 202 млрд рублей.

☝️ Замечу, что произошло это на фоне охлаждения спроса на бытовую технику и электронику во 2 квартале 2024 года (закономерного в условиях высокой ставки ЦБ).

Основными драйверами стали расширение ассортимента до рекордного размера (200 тысяч SKU).

📌 Здесь отдельно отмечу расширение ассортимента марок внутреннего рынка – более маржинального для компании.

👍 Другим фактором стала высокая экспертиза продавцов. На этом остановлюсь особо: для $MVID повышение экспертизы продающего персонала — один из приоритетов и главных драйверов роста.

Общие онлайн продажи выросли еще сильнее: +16,7% г\г. При этом доля привычных — в рознице — продаж по-прежнему доминирует: 90% от общей суммы заказов.

( Читать дальше )

М.Видео — Убыток мсфо 6 мес 2024г: 10,238 млрд руб против убытка 6,136 млрд руб г/г

- 26 августа 2024, 14:25

- |

179 768 227 + 30 000 000 (13.05.2024) = 209 768 227 обыкновенных акций

e-disclosure.ru/portal/event.aspx?EventId=bh6MiHGlV0Crzpm6CZgfPw-B-B

e-disclosure.ru/portal/files.aspx?id=11014&type=1

Капитализация на 26.08.2024г: 27,270 млрд руб

Общий долг на 31.12.2022г: 61,57 млн руб/ мсфо 327,611 млрд руб

Общий долг на 31.12.2023г: 56,98 млн руб/ мсфо 360,042 млрд руб

Общий долг на 30.06.2024г: 46,12 млн руб/ мсфо 370,102 млрд руб

Выручка 2022г: 227,42 млн руб/ мсфо 402,462 млрд руб

Выручка 1 кв 2023г: 56,75 млн руб

Выручка 6 мес 2023г: 113,49 млн руб/ мсфо 179,204 млрд руб

Выручка 9 мес 2023г: 169,87 млн руб/ мсфо 359,300 млрд руб

Выручка 2023г: 226,42 млн руб/ мсфо 434,390 млрд руб

Выручка 1 кв 2024г: 56,36 млн руб

Выручка 6 мес 2024г: 112,77 млн руб/ мсфо 201,884 млрд руб

Прибыль 6 мес 2022г: 39,00 млн руб/ Убыток мсфо 4,606 млрд руб

Прибыль 2022г: 90,59 млн руб/ Убыток мсфо 10,299 млрд руб

Прибыль 1 кв 2023г: 26,20 млн руб

Прибыль 6 мес 2023г: 56,41 млн руб/ Убыток мсфо 6,136 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал