настроения

Пора покупать ОФЗ ?

- 17 января 2025, 14:47

- |

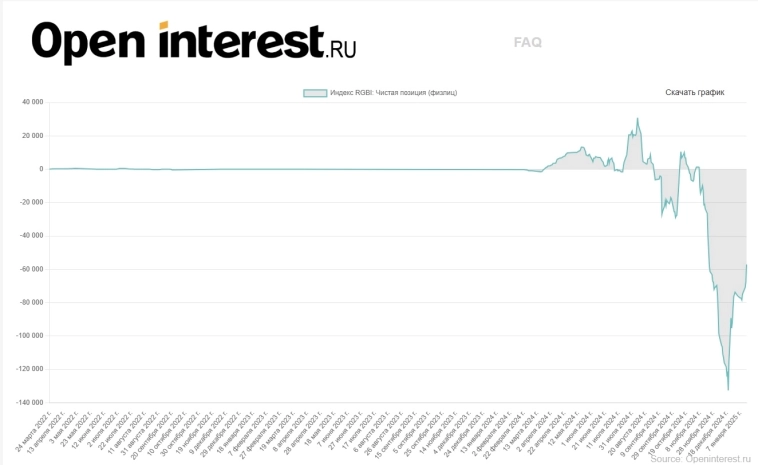

Физлица сократили шорты по RGBI (индекс ОФЗ) более чем на 40% за месяц

Как думаете пора покупать ?

Подпишитесь на тг-канал Openinterest, чтобы первыми получать инсайд о поведении инвесторов на рынке!

- комментировать

- Комментарии ( 4 )

Физики проснулись и …

- 07 января 2025, 14:43

- |

🔔 Чистая позиция физлиц в индексе ММВБ развернулась и опять начала расти (Long) за первые торговые дни

А в какую сторону вы стоите? Напишите в комментариях

Подпишитесь на канал Openinterest, чтобы первыми получать инсайд о поведении инвесторов на рынке!

«Умные» деньги против «розничного инвестора» на фондовом рынке

- 30 декабря 2024, 08:20

- |

Исторически сложилось так, что коммерческие трейдеры часто оказываются на верной стороне рыночных разворотов, в то время как розничные инвесторы, напротив, склонны ошибаться. Узнайте, какие позиции занимают обе группы в данный момент.

Классическая ситуация: «умные» деньги с Уолл-стрит занимают одну сторону, в то время как розничные инвесторы оказываются на противоположной. Не уверены, кто такие умные деньги? Наш декабрьский финансовый прогноз волн Эллиотта подробно объясняет, кто они, и раскрывает, какие действия они предпринимают на фондовом рынке прямо сейчас.

На следующей диаграмме представлен один из множества показателей, иллюстрирующих, как инвесторы достигли беспрецедентного уровня убежденности в необходимости владеть акциями — уровня, который может сохраняться в течение целого поколения или дольше. В сентябрьском выпуске EWFF, вскоре после начала ралли 5 августа, было отмечено необычное явление: «Маленький парень теперь рассматривается как лидер в очередном крупном рыночном подъеме». Как видно на диаграмме ниже, энтузиазм по поводу акций перешел все разумные границы и достиг стратосферного уровня.

( Читать дальше )

Разочарованные инвесторы.

- 24 декабря 2024, 16:09

- |

Инвесторы активно увеличивают риски, используя деньги других людей (OPM), поскольку экзотические маржинальные инструменты продолжают набирать популярность. Насколько близко маржинальный долг к своему пределу? Подсказку дает наш свежий анализ волн Эллиотта.

Перекредитовались? Наш последний финансовый прогноз от Elliott Wave предупреждает: «Осторожно!»

Использование заемных средств для увеличения прибыли является ключевым показателем пиков фондового рынка. Оно наглядно демонстрирует, насколько инвесторы готовы рисковать чужими деньгами, чтобы приобрести акции в надежде на значительную прибыль. На последних этапах крупных бычьих рынков это поведение становится крайней мерой уверенности. График ниже иллюстрирует коэффициент Rydex Total Leveraged Bull/Bear, который 4 декабря достиг уровня, близкого к историческому максимуму:

( Читать дальше )

Опять кто-то потерял

- 24 декабря 2024, 11:48

- |

🏦 Физлица сокращают шорты во фьючерсе МОСКОВСКОГО КРЕДИТНОГО БАНКА на фоне сильнейшего роста котировок

(+21% ЗА СУТКИ)

Подпишитесь на канал Openinterest, чтобы первыми получать инсайд о поведении инвесторов на рынке!

Шортисты в пятницу

- 22 декабря 2024, 12:50

- |

⛽️ За пятницу физлица рекордно сократили шорты в Лукойле — сразу на 76% !!!

Как думаете, всех шортистов вынесло?? Напишите свое мнение в комментах

Подпишитесь на канал Openinterest, чтобы первыми получать инсайд о поведении инвесторов на рынке!

Нытье продолжается!

- 21 декабря 2024, 12:24

- |

Отечественные спекулянты/инвесторы нытики фондового рынка — как и ожидалось, продолжили подвывать.

Что было? Рынок падал — плакали навзрыд.

Что стало? Рынок вырос. Но нытье не уменьшилось, а только увеличилось.

Какого, б*ть, рожна ВАМ надо????

Ухожу на завод?

- 02 сентября 2024, 21:01

- |

Есть времена, когда топ постов составляют рассказы про 146% прибыли за квартал у тех, кто раньше никогда результаты не публиковал, графики альфы по рынку, инвестизбы рассказывают про перспективы еще 80% роста к концу года, Шадрин с плечами порвал Арсагеру MCFTR и прочие симптомы успешного успеха. Хорошее время аккуратно фиксировать прибыль. Ну или уже не искать себе приключений во всяких IPO.

А бывает и так):

Маржинколы, карх, намкрыш, #рынокрашкивсегдабылдном, Шадрин без плечей и раздумывает про шорты, звездный час медведей и повышенный интерес к профессиям токаря и фрезеровщика. Дно где-то близко. «Слабые руки» не могут уже держать не только акции, но даже и сигарету)

( Читать дальше )

Статистика, графики, новости - 26.06.2024 - Собчак про свинину. Эталонное "это другое"!

- 26 июня 2024, 04:19

- |

— Какие квартиры строят в родной стране?

— Как поживает AutoDesk?

— А в Аргентине рецессия

— Растут инфляционные ожидания

Доброе утро, всем привет!

А что нынче в родной стране строят?

( Читать дальше )

Почему при развороте цены крупные спекулянты стоят не по тренду.

- 04 июля 2022, 18:01

- |

Многие обозреватели фондового рынка считают, что инвестиционная «толпа» состоит из новичков и инвесторов с Мейн-стрит… Однако даже блестящие управляющие хедж-фондов демонстрируют поведение толпы.

Автор: Bob Stokes

Текстовая версия видео:

Вам уже известно, что новички и мелкие трейдеры обычно оказываются не на той стороне фондового рынка во время важных ценовых разворотов.

Но когда дело доходит до профессионалов, таких как управляющие хедж-фондов — одни из самых умных людей на Уолл-Стрит, они то знают, как не допустить ошибки, верно?

Нет, не верно!

Управляющие хедж-фондов склонны экстраполировать текущую тенденцию в будущее, как и большинство инвесторов с Мейн-стрит. Другими словами, управляющие хедж-фондов это часть «толпы», как и остальные.

Это заголовок Reuters от 2 июня:

Некоторые хедж-фонды терпят серьезные убытки после того, как сделали ставку на горячие сектора

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал