обзор

ЮГК: итоги года

- 14 февраля 2024, 20:39

- |

В свою очередь, решил прикинуть, каких результатов можно ждать от компании. О трудностях уже писал вчера, так что повторяться не буду.

Ключевые принципы модели:

1) цена на золото в 3-м квартале сильно лучше, чем в 1 полугодии

2) цена на золото в 4-м квартале (да и сейчас ~ равна средней цене 3-го квартала, особенно если учесть экспортную пошлину).

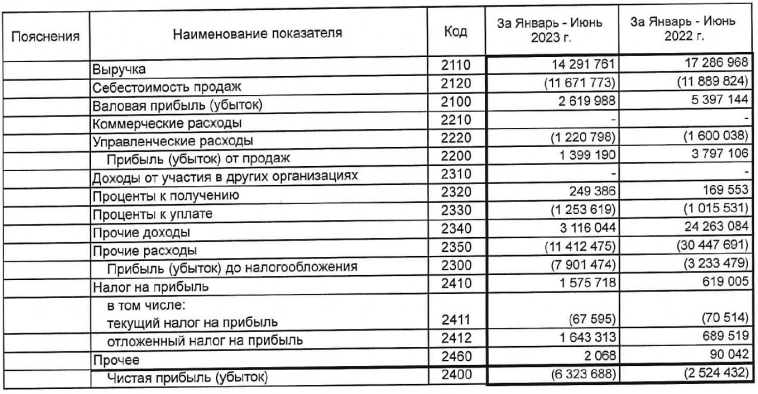

Итак, что имеем? Ну, все-таки есть хоть какие-то данные по 3-му кварталу — отчет РСБУ. Чтобы понять показателен ли он, сравним МСФО и РСБУ за 1П.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Коротко про Норникель – операционный отчет за 2023 и общий взгляд на компанию

- 06 февраля 2024, 21:23

- |

📊Производственные результаты-2023:

- Никель, тыс.т: 209 (-5%, план 204-214)

- Медь, тыс.т: 425 (-2%, план 417-441)

- Палладий, тыс.тр.ун.: 2 692 (-4%, план 2407-2502)

- Платина, тыс.тр.ун.: 664 (+2%, план 604-643)

📊9 февраля выйдет МСФО – там важно будет, сколько из этого продано (маркер успешной переориентации на Азию). По каким ценам – знаем, что по низким, без сюрпризов, но хотя бы курс 80 и выше с 2п'2023 – для компании уже комфортный, должен немного поддержать ситуацию

⚠️До сих пор не показали новый долгосрочный план по росту производства до 2030 года – ранее обещали озвучить его до конца 2023, возможно приурочат к годовому отчету. К своим планам ГМК относится максимально серьезно (и нам это тоже очень удобно для анализа) – подождать не проблема, закладывать длинные цели в текущей неопределенности дело ответственное и спешки не требует

( Читать дальше )

Кто купит российские активы Полиметалла? Полюс VS Алроса

- 05 февраля 2024, 19:55

- |

На днях Глава Polymetal Виталий Несис сообщил, что сделка о продаже активов в РФ может состояться уже в этом месяце, до конца февраля. Уточнил, что речь идет о покупателе из России.

👉Интересно потому, что для покупателя это хорошая M&A. При разбросе стоимости самого POLY в 200-300 млрд. рублей, российские активы могут быть очень приблизительно оценены в районе 200 млрд., но лаг тут довольно большой. А кроме того, сделка для Поли вынужденная, компания торопится – жестко торговаться по цене в таких условиях сложно

Сумма в любом случае серьезная и потенциальный круг покупателей ограничен. Реальных претендентов видится два:

⚜️Полюс: легко интегрирует новые активы в свой бизнес. Деньги есть и продолжают накапливаться, в этом году от компании ожидается очень хороший финансовый результат (по отчету Селигдара мы уже видим, что дела в секторе идут хорошо). И есть большой пакет ранее выкупленных акций, по судьбе которого уже пора бы что-то решать

💎Алроса: давно планирует выйти на добычу золота, ведет разведку на собственном Мирнинско-Нюрбинском ГОК.

( Читать дальше )

Фильм о инвестициях, который вы могли пропустить

- 30 января 2024, 14:22

- |

Наряду с крутыми классическими фильмами об инвестициях, такими как «Уолл-Стрит», «Предел Риска», «Игра на понижение», «Бойлерная» и прочие, в 2023 году на большие экраны вышел фильм «Дурные деньги» (оригинальное название — «Dumb Money»).

Фильм рассказывает о аналитике в финансовой компании и блогере на YouTube Ките Гилле, который нашел недооцененные акции компании GameStop. Он поведал о своем открытии на форуме Reddit, по аналогии с нашим Pikabu, и маленькие частные инвесторы (в Америке их намного больше) активно поддержали идею в надежде на «светлое будущее», когда акции показали небольшой рост. Тем самым частные инвесторы (которых в инвестиционной среде называли dumb money) решили противостоять воротилам из крупных хэдж-фондов, которые, в свою очередь, шортили акции компании.

Фильм основан на реальных событиях, то есть отчасти автобиографичен. Аналитик Гилл действительно купил акции (или опционы) на 50 000 долларов США реальной компании GameStop по цене ниже 5 долларов. Через некоторое время за счет тысяч частных инвесторов бумага выросла до 20 долларов, а потом за две недели к 27 января 2021 года совершила туземун до 347 долларов🚀 Скорее всего фраза «to the moon» в инвестиционный сленг вошла именно в тот период.

( Читать дальше )

Разбираем фонд "Дивидендные акции" TDIV от Тинькофф. Состав, комиссии, нюансы

- 26 января 2024, 22:52

- |

А чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🥟Иногда складывается ощущение, что проект-менеджеры УК Тинькофф Капитал стряпают свои фонды, как пирожки — налохматили какой-то непонятный притянутый за уши индекс, шварк, брямс на сковородку — и готово! Кушайте, господа инвесторы, не обляпайтесь. А главное — не забудьте оставить на чай управляющему в виде комиссии.

И каждый раз при взгляде на новый продукт остается ощущение какой-то… Непропечённости, что ли, если продолжать пирожковую аналогию. Вот и приходится брать этот полуфабрикат и внимательно, под разными углами, его прожаривать. Чтобы понять — съедобно ли очередное упакованное в красивую обёртку творение жёлтого банка или лучше сразу избавиться от мысли его закинуть в себя добавить в портфель.

( Читать дальше )

Рекордный год БСПб

- 25 января 2024, 18:36

- |

Под конец года, банк преподнес Новогодний подарок, вовсе показав прекрасные результаты. К слову, тогда я прогнозировал был 47 млрд прибыли МСФО по итогам 23-го года; походу банк заработает несколько более.

Итак, годовые результаты таковы (выделения иными цветами мои):

- Чистый процентный доход составил 50.7 млрд рублей (+27.3% по сравнению с результатом 2022 года);

- Чистый комиссионный доход составил 12.7 млрд рублей (-11.1% по сравнению с результатом 2022 года);

- Чистый доход от операций на финансовых рынках составил 13.2 млрд рублей (-67.0% по сравнению с результатом 2022 года);

- Выручка составила 75.6 млрд рублей (-20.0% по сравнению с результатом 2022 года);

- Операционные расходы составили 22.5 млрд рублей (-2.9% по сравнению с результатом 2022 года); отношение издержек к доходам составило 29.7% (24.5% по итогам 2022 года).

( Читать дальше )

Белуга/НоваБев: операционные результаты 2023 года и что получилось узнать о дальнейших планах компании

- 25 января 2024, 15:20

- |

- Общие отгрузки в 2023: 4кв – 5,6 млн. дл (+4,7%), год ~17 млн. дл (+1%)

- Для понимания: 1 дл = 10 литров = 1 стандартный ящик на 20 пол-литровых бутылок

📊Не сказать, что впечатляющие темпы, но при этом компания заметно переформатировала портфель и увеличила долю маржинальной продукции, результат в деньгах мы видим еще с 3кв’22 и тут все очень позитивно

Также, на темпах роста негативно сказалась продажа экспортного направления. Но компенсацию за это мы уже получили в виде повышенного дивиденда в прошлом году

Главной идеей в компании остается розница – сеть Винлаб:

- Количество точек: 1657 (новых 300+ за год, масштаб сети +23%)

- Объем продаж: +35%, трафик +21%

- LFL: продажи +11,9%, трафик +3,5%, чек +8,1%

( Читать дальше )

Белуга

- 15 января 2024, 14:57

- |

Таким образом, мой таргет по минимально-разумной цене компании в 7-8к р остается в силе. Главный вопрос: что будет со стратегией на следующие годы?

Общие отгрузки за 4-й квартал показали рост +4,7% и достигли 5,6 млн декалитров — исторический квартальный максимум.

· Собственные бренды выросли на 3,4% и превысили 4,5 млн декалитров.

· Импортные марки увеличились на 10,2% и составили 1,1 млн декалитров.

· Количество магазинов «ВинЛаб» выросло на 69 до 1657.

Напомню, что бизнес НоваБев групп имеет два основных синергирующих сегмента: алкоголь (производство и продажи) и ритейл (магазины ВинЛаб). Еще несколько лет назад, второй сегмент был по сути стартапом. Сейчас же выручки сегментов сравнялись (впрочем, алкогольный сегмент все еще более маржинальный — соответственно вносит более существенный вклад в прибыль и ебитду).

( Читать дальше )

Как совмещать трейдинг и работу + праздничный розыгрыш для зрителей

- 14 декабря 2023, 09:28

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Go Invest: https://clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал