облигациии

Крупные продавцы !? 3200П. по индексу, а дальше?

- 21 июня 2024, 08:49

- |

Рынок в очередной раз преподносит сюрпризы😉

Российские акции растут широким фронтом.

Укрепление рубля, вероятно, закончилось.

Индекс гособлигаций RGBI продолжает обновлять минимумы с 2022 г.

Думаю и начинаю приглядываться к облигациям, куплю тремя частями.

Первую часть облигаций разместил в Стратегии- фьючерсов.

Как видят рынок Аналитики:

В деталях:

Индекс Мос Биржи за день прибавил более 3%, закрыв основную сессию на отметке в 3123 п. День начался с просадки ниже 3000 п., однако во второй половине дня IMOEX перешел к стремительному росту. Ранее мы уже писали о том, что зона 2980–3000 п. служит сильной поддержкой — от нее отскакивали в прошлом году дважды.

И данный сценарий опять реализовался. Правда, в текущей ситуации есть и свои нюансы. • Объем торгов акциями стал рекордным — 185,3 млрд руб. Сопоставимая цифра, 186 млрд, последний раз была зафиксирована 25 февраля 2022 г.

Наибольшие объемы прошли по ЛУКОЙЛу (29,9 млрд), Сберу (21,2 млрд), Газпрому (18,6 млрд) и «префам» Сургутнефтегаза (11,5 млрд). Объем торгов депозитарными расписками составил 6,8 млрд руб., почти вся его часть пришлась на бумаги Ozon (5,6 млрд).

( Читать дальше )

- комментировать

- Комментарии ( 6 )

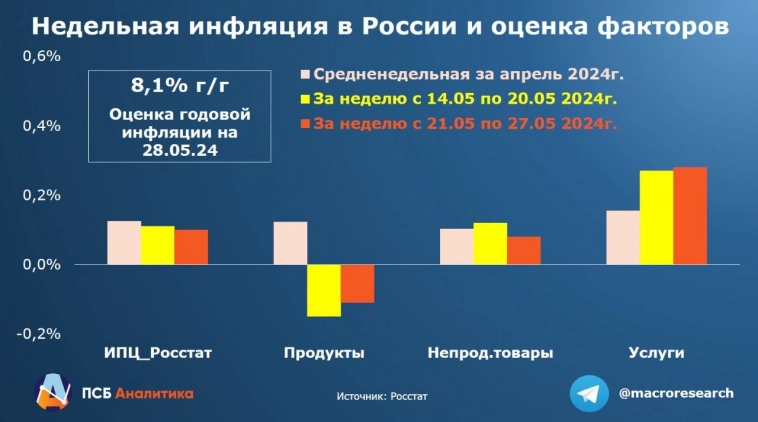

Ожидаем снижение инфляции в июне-июле, не видим оснований для повышения ставки - ПСБ

- 30 мая 2024, 13:14

- |

Ждем, что снижение годовой инфляции реализуется в июне-июле, в зависимости от масштабов сезонного снижения цен на продукты питания. Пока факт соответствует нашему прогнозу 5,4% г/г на конец года. По нашему прогнозу приближение инфляции к таргету ЦБ в 4% реализуется в середине 2025 года. Не видим оснований для повышения ключевой ставки 7 июня.

Недельные данные показали медленное торможение инфляции (0,1% против 0,11% и 0,17% за предыдущие две недели). Однако годовой уровень ИПЦ остается на пиках — по оценкам, 8,1% г/г.В продовольственном сегменте сохраняется умеренное снижение индекса цен, но происходит оно точечно, что не позволяет делать оптимистичные заявления.В непродовольственном сегменте также торможение ценовой динамики, в том числе на фоне недавнего укрепления курса рубля.Цены на услуги продолжают быстро расти.

( Читать дальше )

Новые облигации: Росагролизинг 2P1. Хорошо в деревне летом

- 28 мая 2024, 08:24

- |

У нас тут очередной флоатер (скоро утонем в них) от очередного крупного эмитента, на этот раз из лизингового сектора. Государственный «Росагролизинг» завтра, 29 мая, соберёт книгу заявок на новый выпуск своих бондов с привязкой к RUONIA.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Недавно делал обзоры на новые выпуски Полюс [в долларах], А101, ДОМ.РФ, Газпром Капитал, Акрон, АФК Система.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚜А теперь — потарахтели смотреть на новый флоатер от Росагролизинга!

🤔Возникает такая мысль: раз крупняк поголовно пошел занимать деньги через переменный купон, значит они убеждены, что на горизонте ближайших лет ставка ЦБ будет ниже текущих значений. Но это так, лирика. На самом деле, конечно, достоверно никто ничего не знает. Тем интереснее инвестировать!

( Читать дальше )

Индекс RGBI снижается на фоне ожиданий изменения ключевой ставки - Ведомости

- 12 марта 2024, 09:07

- |

Индекс государственных долговых бумаг RGBI, включающий 24 наиболее ликвидные ОФЗ, падает пятую торговую сессию подряд, уменьшившись за это время на 1,4%. Сигнал Центробанка на последнем заседании оставить ставку на уровне 16%, вместо ожидаемых 17%, снизил индекс на 2,25%, до 117,37 пункта. Рынок ожидал смягчения ДКП, но жесткость ЦБ разочаровала.

Продажи ОФЗ и ожидания смягчения ДКП

Снижение индекса связано и с ожиданиями рынка по снижению ставки, которые уменьшились после заседания ЦБ в феврале. Инвесторы уже давно ожидали изменений в ДКП, особенно после быстрого снижения ставки в 2022 году. Нынешняя риторика ЦБ негативно повлияла на рынок ОФЗ, вызвав увеличение доходности на 4–5 п.п. на ближнем конце кривой.

Влияние ожиданий ставки на спрос

Ожидания пересмотра прогнозов ЦБ и его жесткая риторика ограничивают спрос на ОФЗ. Банки, крупнейшие держатели ОФЗ, предпочитают оставаться на стороне из-за высокой стоимости фондирования. Перспектива снижения ставки в июле 2024 года может поддержать рост котировок ОФЗ.

( Читать дальше )

ЛК «Европлан» объявляет финансовые результаты по МСФО за 2023 год: лизинговый портфель вырос на 40% и достиг рекордных 230 млрд руб.

- 29 февраля 2024, 10:19

- |

ЛК «Европлан», один из лидеров российского рынка лизинга и крупнейший независимый лизингодатель, объявляет финансовые результаты по МСФО с заключением аудитора за 2023 год.

Ключевые финансовые результаты консолидированнойфинансовой отчетности за 2023 год:

- Лизинговый портфель – совокупный остаток чистых инвестиций в лизинг – за 2023 год вырос на 40% – до 230 млрд руб. Это произошло как за счет высокого уровня повторных обращений, так и вследствие роста числа новых клиентов.

- Капитал с начала 2023 года вырос на 32,1% и составил 44,7 млрд руб.

- Чистая прибыль за 2023 год выросла на 24,4% г/г и составила рекордные 14,8 млрд руб. Стабильно высокий уровень сервиса и высокий уровень цифровизации бизнес-процессов позволяют компании обеспечивать оптимальные для клиентов условия покупки транспорта, что находит отражение в финансовых результатах.

- Рентабельность капитала (RoAE) составила 37,7%

- Рентабельность активов (RoAА) составила 6,5%.

( Читать дальше )

Облигации ЛСР 001Р-08 на размещении

- 06 мая 2023, 22:17

- |

«Группа ЛСР» — российская компания, работающая в сфере производства стройматериалов, девелопмента и строительства недвижимости. Головной офис — в Санкт-Петербурге. По состоянию на 1 июня 2022 года является третьим по объему текущего строительства застройщиком в России.«Группа ЛСР» осуществляет строительство объектов в Санкт-Петербурге, Москве, Екатеринбурге.В настоящее время в Санкт-Петербурге строится 28 объектов, в Москве — 16, в Екатеринбурге — 7.

Выпуск: ЛСР 001Р-08Рейтинг: ruА (Эксперт РА)

Объем: 5 млрд.р.

Номинал: 1000 р.

Старт приема заявок: 12 мая

Дата погашения: 14 мая 2026

Периодичность выплат: ежеквартальные

Ожидаемая доходность: около 13...13,5% (не выше 5% к 3-х летним ОФЗ).

В обращении сейчас находятся 4 выпуска облигаций компании на сумму 25,4 млрд р.:

— ЛСР БО 1Р4 (до 27.09.24, доходность 11,9%);

— ЛСР БО 1Р5 (до 24.10.24, доходность 11,8%);

— ЛСР БО 1Р6 (до 24.02.26, доходность 11,8%);

— ЛСР БО 1Р7 (до 11.09.26, доходность 11,96%).

( Читать дальше )

❗️Облиги с доходностью 9,75%. Обзор надежной облигации с амортизацией❗️

- 19 апреля 2023, 13:26

- |

Облиги Белуги, а именно выпуск Белуга Групп-БО-П04 (ISIN код RU000A102GU5)

Параметры облигации:

погашение — 05.12.2025

номинал — 1000 рублей

тип купона — постоянный

ставка купона — 7,4%

периодичность выплаты — 2 раза в год

текущая стоимость от номинала — 95,74%

амортизация — ДА

Погашение:

— 25% от номинала 06.12.2024

— 25% от номинала 06.06.2025

— 50% от номинала 05.12.2025

эффективная доходность к погашению (реинвест купонов) — 9,75%

дюрация — 755 дней

По параметрам видно, что облигация краткосрочная, с амортизацией и торгуется с дисконтом к номиналу, а также выплачивает купон два раза в год.

Я специально не указал простую доходность, потому что для облигаций с амортизацией такая доходность не совсем репрезентативна, так как номинал уменьшается амортизационными выплатами и купон выплачивается уже от меньшего номинала. Данные облигации хороши, когда инвестор ожидает в будущем либо повышение ключевой ставки (амортизационные выплаты можно реинвестировать в облигации с бОльшей доходностью), либо снижение цен на акции (амортиз. выплаты можно реинвестировать в просевшие акции).

( Читать дальше )

Новый выпуск облигаций ВИС Финанс

- 25 марта 2023, 22:21

- |

Ориентир купона: 12,75-13,25%;

Минимальная сумма участия: 20000 рублей;

Сбор заявок: до 30 марта;

Срок обращения: 3 года;

Размер выпуска: 3 млрд. рублей;

Частота выплат: 4 раза в год;

Статус квала: не требуется;

Рейтинг: ruA.

О компании:

Холдинг инвестирует собственные средства в создание объектов транспортной, социальной и коммунальной инфраструктуры и реализует проекты ГЧП и концессий «под ключ», управляя каждым этапом их жизненного цикла.

Общий портфель контрактов сформирован до 2047 года. Это крайне важно, понимаю, что не всё так просто, но у компании есть обязательства и план работ, а главное понимание того, куда они идут вплоть до 2047 года.

У компании уже имеется 2 выпуска облигаций:

$RU000A102952 который имеет доходность 9% годовых и был размещен в 2020 году на 7 лет (погашение в 2027)

$RU000A102VK5 который имеет 9,15% годовых и был размещен в 2021 году на 3 года (погашение в 2024)

До погашения первого выпуска ещё долго, а ставка купона всего 9%, это значит, что при появлении конкурента с доходностью 12%+ вполне вероятно люди будут перекладываться из него в более свежий выпуск.

( Читать дальше )

Итоги торгов ВДО за 16.02.2023

- 17 февраля 2023, 13:12

- |

16 февраля стартовали размещения МФК Саммит 001Р-01 и Элемент Лизинг БО 001P-04.

В первый день торгов МФК Саммит 001Р-01 было размещено 199 млн 999 тыс. рублей из 200 млн за 831 сделку.

Выпуск Элемент Лизинг БО 001P-04 (2,5 млрд рублей) был полностью размещен за 8 сделок.

На первичном рынке, несмотря на успех двух новых размещений (а может быть, и из-за него), «старые» размещения заметно забуксовали.

Около 1 млн и более смогли привлечь только «Лизинг-Трейд» 001P-06, «Группа «Продовольствие» 001P-02, «РЕАТОРГ» 001Р-01, «ПАТРИОТ ГРУПП» БО-01,

( Читать дальше )

Итоги торгов ВДО за 15.02.2023

- 16 февраля 2023, 15:20

- |

15 февраля новых размещений не было.

Несмотря на бушевавшее вчера безумие «медведей» на рынке, первичные размещения не застопорились, но упали в объемах — примерно вполовину. «ЕвроТранс» по выпуску БО-001Р-02 привлек только 64 млн, хотя ранее ежедневно привлекал более 100 млн.

Остальные бумаги, через которые ранее привлекалось по 2,5–5 млн рублей, снизили объемы размещения до 1,5–2,5 млн рублей: «Лизинг-Трейд» 001P-06 (2,2 млн рублей), «Группа «Продовольствие» 001P-02 (1,5 млн рублей), «РЕАТОРГ» 001Р-01 (2,5 млн), «ПАТРИОТ ГРУПП» БО-01 (3,6 млн рублей). Новый аналитический разбор с комментариями относительно кредитного рейтинга «ПАТРИОТ ГРУПП» — на нашем сайте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал