SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Серия: Портфель. "Что Bond- насущный нам готовит..."

- 08 апреля 2011, 12:50

- |

В одном из прошлых комментов, я говорил о разнообразии инструментов в портфеле и предлагал «пересиживать» «колбасный цех» в инструментах с фиксированной доходностью — а именно, в «бондах» (облигации).

Были приведены примеры по кривым доходностей разных групп инструментов… То было достаточно общее — текущий пост короткий и по «делу».

Предлагаю вашему вниманию бумаги в облигационный портфель.

Для простоты оценки они приведены в таблице и в «кривых» для сравнения.

Таблица эмитентов:

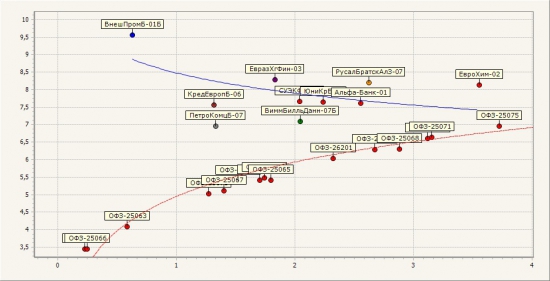

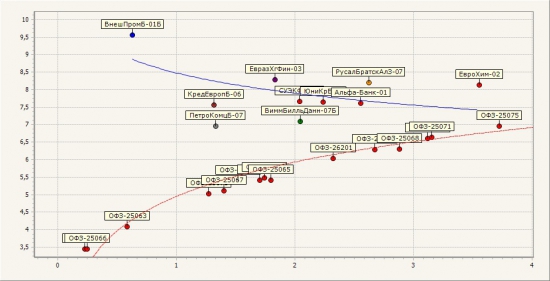

Соотношение доходности и дюрации:

Как и в прошлом комменте, для сравнения доходностей даны 2 логарифмические линии регрессии — ОФЗ (красная) и регрессия по выбранным бумагам (синяя) — как Вы можете заметить доходность ближних выше.

Данные облигации вынесены на финансовый комитет, и будут использованы в портфеле, скорее всего закупаться буду в течении 2 недель апреля.

Портфель актуален для инвесторов и управляющих инвестиционным пулом, рекомендуемый лимит на бумагу указан в млн. рублей.

Были приведены примеры по кривым доходностей разных групп инструментов… То было достаточно общее — текущий пост короткий и по «делу».

Предлагаю вашему вниманию бумаги в облигационный портфель.

Для простоты оценки они приведены в таблице и в «кривых» для сравнения.

Таблица эмитентов:

Соотношение доходности и дюрации:

Как и в прошлом комменте, для сравнения доходностей даны 2 логарифмические линии регрессии — ОФЗ (красная) и регрессия по выбранным бумагам (синяя) — как Вы можете заметить доходность ближних выше.

Данные облигации вынесены на финансовый комитет, и будут использованы в портфеле, скорее всего закупаться буду в течении 2 недель апреля.

Портфель актуален для инвесторов и управляющих инвестиционным пулом, рекомендуемый лимит на бумагу указан в млн. рублей.

- комментировать

- ★3

- Комментарии ( 70 )

Экономические новости

- 07 апреля 2011, 09:04

- |

Португалия обратилась за финансовой помощью к ЕС

«Президент Еврокомиссии уверяет, что эта просьба будет рассмотрена с максимальной быстротой..., и выразил уверенность в способности Португалии преодолеть нынешние трудности совместно со своими партнерами», — говорится в официальном заявлении главы Еврокомиссии Жозе Мануэла Баррозу.

Подробнее: http://www.rian.ru/world/20110407/361841692.html

Депутаты освежат воздух // На рынок внутренних перевозок могут допустить иностранцев

Российскому авиарынку грозят новые инструменты госрегулирования. В случае их одобрения ни одна авиакомпания не сможет выполнять более четверти внутренних авиаперевозок, к чему, впрочем, откровенно стремится только «Аэрофлот». Кроме того, ФАС разработает единую для всех методику формирования цен на билеты. Если же перевозчики не будут справляться с потоком пассажиров, конкуренцию им составят иностранные компании. До сих пор прецедентов допуска иностранцев на внутренний рынок авиаперевозок в мире не было.

( Читать дальше )

«Президент Еврокомиссии уверяет, что эта просьба будет рассмотрена с максимальной быстротой..., и выразил уверенность в способности Португалии преодолеть нынешние трудности совместно со своими партнерами», — говорится в официальном заявлении главы Еврокомиссии Жозе Мануэла Баррозу.

Подробнее: http://www.rian.ru/world/20110407/361841692.html

Депутаты освежат воздух // На рынок внутренних перевозок могут допустить иностранцев

Российскому авиарынку грозят новые инструменты госрегулирования. В случае их одобрения ни одна авиакомпания не сможет выполнять более четверти внутренних авиаперевозок, к чему, впрочем, откровенно стремится только «Аэрофлот». Кроме того, ФАС разработает единую для всех методику формирования цен на билеты. Если же перевозчики не будут справляться с потоком пассажиров, конкуренцию им составят иностранные компании. До сих пор прецедентов допуска иностранцев на внутренний рынок авиаперевозок в мире не было.

( Читать дальше )

My name is Bond... (заметка на сон грядущий)

- 07 апреля 2011, 00:33

- |

Как видно из названия — речь об облигациях...

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

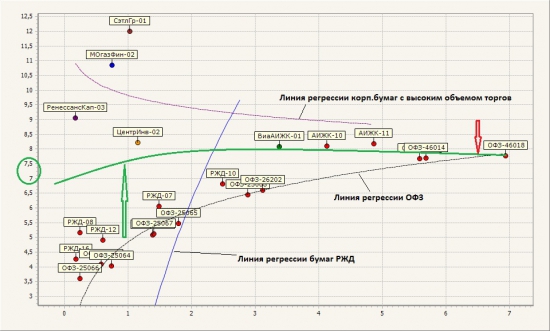

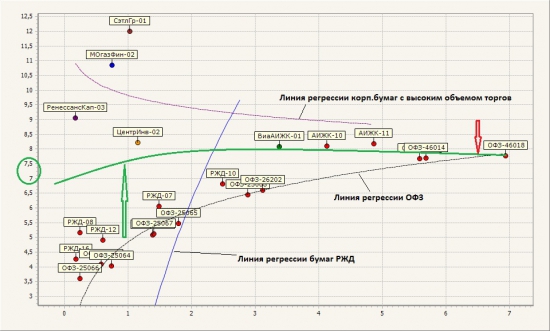

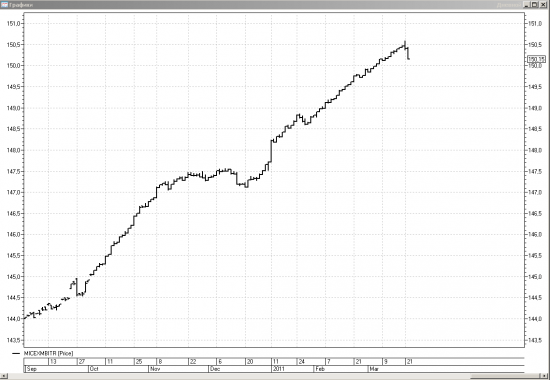

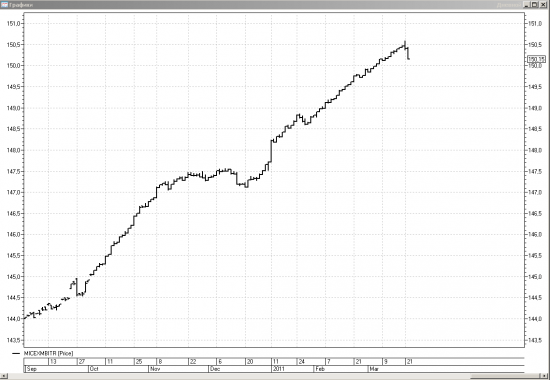

Текущий рынок выглядит следующим образом:

( Читать дальше )

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

Текущий рынок выглядит следующим образом:

( Читать дальше )

Понижение кредитного рейтинга Португалии и Греции - Standard&Poors

- 29 марта 2011, 22:11

- |

Товарищи! Я не понимаю, почему вы совершенно вафлите такие интересные темы! Почему до сих пор никто не написал о понижении кредитного рейтинга Португалии и Греции! Это же интересно!

График португальских 2 летних облигаций (доходность):

График пугающий. Обращаю внимание, что в апреле 2010 рынки тоже до некоторой поры игнорировали стремительный взлет доходности по бондам перифирийной европы. Что было в мае — сами помните.

- причина: новые правила спасения стран ЕС, к-е будут приняты в 2013 году, фактически означают, что прежде чем получить кредит из фонда Механизм европейской стабильности (ESM), необходимо будет реструктурировать свои суверенные кредиты, а необеспеченные суверенные облигации будут вторыми в очереди, после обязательств перед ESM.

- Возможно, Португалия и сможет получить кредит из ESM без реструктуризации, но приоритет кредитов ESM потенциально сокращает перспективу своевременных платежей для держателей гособлигаций, сокращая их восстановительную стоимость.

- Скорее всего Португалии потребуется внешняя помощь.

График португальских 2 летних облигаций (доходность):

График пугающий. Обращаю внимание, что в апреле 2010 рынки тоже до некоторой поры игнорировали стремительный взлет доходности по бондам перифирийной европы. Что было в мае — сами помните.

Сигнал с рынка облигаций.

- 22 марта 2011, 13:55

- |

Пока наш рынок демонстрирует явную слабость, приятный сигнал для «медведей» пришел с рынка облигаций, рекомендую всем обратить внимание. Это как раз то, чего не хватало, если там начнется нисходящий тренд, масштабная коррекция не за горами.

QE3 не будет?

- 21 марта 2011, 23:25

- |

Казначейство продает свой портфель ипотечных облигаций объемом 142 млрд. долл.

видимо, банкам разрешили платить дивиденды только с условием, что на рынке будет спрос.

Гриша Бегларян как всегда предложил самую свежую идею: это может быть знак, что qe3 не планируется.

(Николай Корженевский)

видимо, банкам разрешили платить дивиденды только с условием, что на рынке будет спрос.

Гриша Бегларян как всегда предложил самую свежую идею: это может быть знак, что qe3 не планируется.

(Николай Корженевский)

Империи просто так не умирают

- 07 марта 2011, 16:16

- |

Все знают, что работает печатный станок, а США генерируют чрезмерно большой долг. И естественно, бонды и доллар на этом падают, а в противовес этому растут сырье и рынки акций. Но такая динамика становится очень опасной для Америки. А она — и об этом не следует забывать — по-прежнему самое сильное государство в мире. И не стоит думать, что американцы ничего не предпримут для своего спасения.

Фото: sebastian_bergmann

В данный момент ключевым фактором, влияющим на все финансовые рынки, является мягкая монетарная политика, проводимая США. Цепочка очень проста: бюджет США много тратит и тем самым, по сути, дарит американцам деньги (размер дефицита бюджета США в 2010 году составил $1,3 трлн). Таким образом поддерживается американская экономика. Министерство финансов США берет в долг путем выпуска облигаций, уже имея долг в $14 трлн. За счет этого долг правительства США очень быстро растет ($1,7 трлн за 2010 год.).

До 2008-го данные облигации покупал весь мир в лице центробанков, банков и инвесторов. В период 2008-2010 годов, во время рецессии, многие государства сократили свои покупки трежей, но все потери от этого с лихвой отыграли частные инвесторы, поскольку наступил так называемый уход в качество. То есть ради сохранения капитала огромное количество инвесторов покупали эти бумаги с целью обезопасить себя от угроз рецессии (как говорится, уменьшился аппетит к риску).

( Read more... )

Фото: sebastian_bergmann

В данный момент ключевым фактором, влияющим на все финансовые рынки, является мягкая монетарная политика, проводимая США. Цепочка очень проста: бюджет США много тратит и тем самым, по сути, дарит американцам деньги (размер дефицита бюджета США в 2010 году составил $1,3 трлн). Таким образом поддерживается американская экономика. Министерство финансов США берет в долг путем выпуска облигаций, уже имея долг в $14 трлн. За счет этого долг правительства США очень быстро растет ($1,7 трлн за 2010 год.).

До 2008-го данные облигации покупал весь мир в лице центробанков, банков и инвесторов. В период 2008-2010 годов, во время рецессии, многие государства сократили свои покупки трежей, но все потери от этого с лихвой отыграли частные инвесторы, поскольку наступил так называемый уход в качество. То есть ради сохранения капитала огромное количество инвесторов покупали эти бумаги с целью обезопасить себя от угроз рецессии (как говорится, уменьшился аппетит к риску).

( Read more... )

Расклад на начало недели; американский рынок.

- 28 февраля 2011, 02:56

- |

Волнения на ближнем востоке, опасения относительно замедления роста экономики из-за бурного роста цен на нефть, смогли остановить рост перекупленных фондовых рынков во всем мире. Трудно сказать, сколько еще непредсказуемый геополитический фактор сможет удерживать цены на нефть на столь высоком уровне, однако не трудно увидеть, что хаос на ближнем востоке только начинается. За неделю все основные фондовые индикаторы мира снизились S&P500(-1.72%), Shanghai comp.(-0.73%), Ftse100 (-1.34%), Nikkei225 (-2.91%), Dax (-3.25%).

( Читать дальше )

Vorbei ist vorbei; ФРС не вписывается в первоначальный план.

- 13 февраля 2011, 16:47

- |

Vorbei ist vorbei в переводе с немецкого означает мимо есть мимо. С первого раза, кажется, что смысл этой поговорки ясен до предела, но понять до конца всю суть этих слов приходится, лишь на деле. Чем больше развивается наш остросюжетный сериал на долговом рынке США, где главную роль исполняет гений захватывающих боевиков и остросюжетных триллеров Бен Шалом Бернанке, тем больше растет шанс, что Бен поймет до самого конца всю суть этих слов, возможно и не впервые но все же.

( Читать дальше )

Goldman Sachs: Держатели гособлигаций Греции могут не вернуть свои денежки

- 20 января 2011, 18:27

- |

- Goldman Sachs: держатели облигаций Греции вряд ли получат все свои денежки назад, пока ставки не упадут

- Пока процентные ставки таких стран как Греция находятся на таком высоком уровне, есть высокий риск реструктуризации после 2011.

- Вопрос — что будет в этой ситуации делать ЕЦБ?

- Неопределенность создает проблемы европейским странам

- Сейчас есть противоречия внутри правительств еврозоны, внутри ЕЦБ. Кто будет покупать периф облигации?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал