операционные результаты

ФЛИТ подвел операционные итоги работы на рынке финансового лизинга за 2024 год

- 14 февраля 2025, 14:14

- |

Холдинг «ФЛИТ» объявляет операционные итоги деятельности за 2024 год на рынке финансового лизинга. Совокупный объем нового бизнеса* составил за прошлый год 17,5 млрд руб., увеличившись на 72% по сравнению с показателем 2023 года.

Совокупный объем лизингового портфеля** за 2024 год вырос на 61% до 31,7 млрд руб. Число новых лизинговых договоров за год увеличилось на 76%, достигнув в совокупности 3,45 тыс.

В холдинг «ФЛИТ» входят две компании, оказывающие услуги финансового лизинга. «Флит Финанс» предоставляет в лизинг сельскохозяйственную, лесозаготовительную, дорожно-строительную технику и грузовики; «Флит Автолизинг» работает на рынке лизинга автотранспорта (легковые, легкие коммерческие машины и грузовики). Также частью ФЛИТ является АО «Билантлия» (торговая марка RexRent), которое оказывает услуги проката автомобилей и операционного лизинга.

*показатель нового бизнеса рассчитывается как стоимость переданных клиентам предметов лизинга в течение рассматриваемого периода без НДС.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сохраняем рейтинг НЕЙТРАЛЬНО по ФосАгро, бумага торгуется с мультипликатором EV/EBITDA 2025П 6,5x против своего 5-летнего среднего значения 6,0x - АТОН

- 14 февраля 2025, 11:30

- |

Выручка за 4-й квартал 2024 достигла 136,7 млрд рублей (+23% г/г, +6% кв/кв). Скорректированная EBITDA составила 48,1 млрд рублей (+30% г/г, +6% кв/кв), скорректированная рентабельность EBITDA увеличилась на 2,0 п. п. г/г до 35%. В то же время скорректированная чистая прибыль выросла на 29% г/г (-15% кв/кв), достигнув 27,4 млрд рублей. Свободный денежный поток за 4-й квартал 2024 составил -7,0 млрд рублей против 9,4 млрд рублей в 3-м квартале 2024. Чистый долг на конец 4-го квартала 2024 составил 325,4 млрд рублей против 223,2 млрд рублей на конец 2023, отношение скорректированного чистого долга к EBITDA составило 1,84x против 1,22x на конец 2023. Отдельной строкой — совет директоров «ФосАгро» рекомендовал выплатить дивиденды за 4-й квартал 2024 в размере до 171 рублей на акцию (доходность 2,5%), при этом акционерам будет предложено несколько вариантов относительно возможного размера дивидендов. Дата закрытия реестра намечена на 20 апреля, а собрание акционеров запланировано на 9 апреля.

( Читать дальше )

Отчет Фосагро за 2024 год: финансовые показатели и дивиденды

- 14 февраля 2025, 08:21

- |

Группа «ФосАгро», российская вертикально-интегрированная компания, в состав которой входит один из крупнейших в мире производителей фосфорсодержащих минеральных удобрений, вчера опубликовала отчет по МСФО за 2024 год, согласно которому:

— выручка 507,7 млрд р. (+15,3% г/г);

— чистая прибыль 84,6 млрд.р (-1,9% г/г);

— EBITDA 177 млдр.р (-3,3% г/г);

— свободный денежный поток 28,99 млдр.р (-58,7% г/г);

— чистый долг 321 млрд.р (+47%, год назад было 219 млрд.р).

( Читать дальше )

Операционный отчет РусАгро за 2024г., рекордная выручка!

- 13 февраля 2025, 21:35

- |

Сегодня разберем рекордный по выручке операционный отчет РусАгро за прошедший 2024 г.

Предыдущий пост: https://smart-lab.ru/company/mozgovik/blog/1081729.php

Операционная выручка по кварталам

( Читать дальше )

ФосАгро публикует операционные и финансовые результаты по МСФО за 12 месяцев 2024 года

- 13 февраля 2025, 19:41

- |

Сегодня мы также публикуем операционные и финансовые результаты по МСФО за 12 месяцев 2024 года 💫

📌 Исторические рекорды: производство агрохимической продукции выросло на 4,3% г/г до 11,8 млн т. Основной прирост – на увеличении производства фосфорных удобрений и кормовых фосфатов на 5,8% до 8,9 млн т.

📌 Общие продажи агрохимической продукции выросли на 4,1% г/г и составили 11,9 млн т (фосфорсодержащие удобрения и кормовые фосфаты + 6,1%).

📌 Выручка составила 507,7 млрд руб., увеличившись на 15,3% г/г. Рост связан в основном с увеличением объемов производства и продаж фосфорных удобрений, на фоне восстановления средних цен на глобальных рынках и динамики курса рубля.

📌 EBITDA составила 177,0 млрд руб., снизившись на 3,3% г/г. На динамику повлияли рост объемов и цен реализации, с другой стороны – давление себестоимости на фоне уплаты экспортных пошлин, рост потребления сырьевых ресурсов и увеличение расходов на персонал.

📌 Маржинальность по EBITDA: 34,9%. Такой уровень обеспечен высокой эффективностью производственных активов, ростом производства высокомаржинальных удобрений, увеличением выпуска основных сырьевых ресурсов и гибкой сбытовой политикой.

( Читать дальше )

Выработка электростанций Эл5-энерго за 2024г выросла на 7,1% г/г до 23,75 млрд кВт·ч — компания

- 13 февраля 2025, 17:10

- |

Москва, 13 февраля 2025 г. – ПАО «ЭЛ5-Энерго» опубликовало производственные показатели за четвертый квартал и двенадцать месяцев 2024 года.

Выработка и полезный отпуск электроэнергии по итогам 2024 года увеличились более чем на 7% по сравнению с предыдущим годом, прежде всего под влиянием следующих факторов:

- отпуск тепловых электростанций вырос более чем на 7% за счет высокой загрузки со стороны Системного оператора как парогазовых, так и паросиловых блоков компании, в особенности в летний период. Положительное влияние на динамику отпуска оказали высокие темпы роста экономики в целом и электропотребления в частности. Наиболее сильная положительная динамика отпуска, более чем на 16%, была показана на Невинномысской ГРЭС, где заметный рост потребления в ОЭС Юга и востребованности станции полностью компенсировали плановый останов одного из блоков в связи с проведением ремонтных работ на генерирующем оборудовании во 2-ом квартале. Дополнительно, сдерживающее влияние на рост выработки и полезного отпуска оказали плановые ремонты на Среднеуральской ГРЭС во 2-ом и Конаковской ГРЭС в 3-ем квартале.

( Читать дальше )

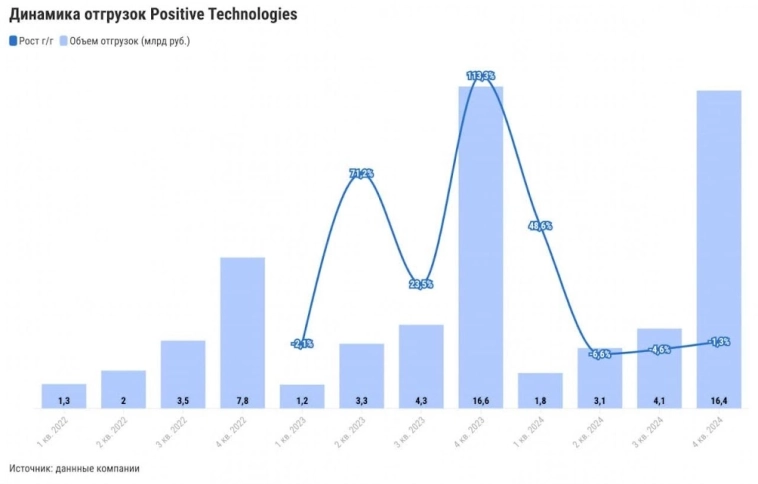

💻 Positive Technologies – Больше не компания роста? Операционный отчет за 2024 г.

- 12 февраля 2025, 19:10

- |

📌Разработчик программного обеспечения Positive Technologies представил операционные результаты за 2024 год, на которые рынок отреагировал падением акций на 10% – выясним, что именно не понравилось инвесторам.

📊 РЕЗУЛЬТАТЫ:

• Объем отгрузок составил 26 млрд рублей, из них, по ожиданиям менеджмента, фактически оплаченными станут 25,5 млрд рублей. При этом в ноябре компания снизила прогноз по отгрузкам с 40-50 млрд рублей до 30-36 млрд рублей – как видим, фактический результат оказался ещё ниже (+0,8% год к году).

• На 4 квартал пришлось 64% от годового объема отгрузок – сезонная специфика бизнеса компании. По сравнению с прошлым годом квартальный показатель снизился на 1% до 16,4 млрд рублей.

❓ ПРИЧИНЫ НИЗКИХ РЕЗУЛЬТАТОВ:

• Высокие процентные ставки оказали давление на клиентов компании, что вынудило их снизить бюджеты на IT-услуги.

• Благодаря продажам нового продукта (межсетевой экран PT NGFW) Positive планировала заработать порядка 10 млрд рублей, но старт продаж был перенесён на полгода, что сдвинуло основной эффект на выручку на 2025 год.

( Читать дальше )

Кейс Аэрофлота считаем интересным, рассчитываем на рост внутреннего туризма и числа поездок за рубеж по мере улучшения геополитической ситуации - ПСБ

- 12 февраля 2025, 15:14

- |

По итогам января пассажиропоток группы Аэрофлот вырос на 1,9% г/г, до 3,9 млн человек. На внутренних линиях было перевезено 2,9 млн пассажиров (+1,3%), на международных — более 1 млн (+3,8%).

Учитывая высокую базу прошлого года, замедление темпов роста до минимума за 13 месяцев было ожидаемо. Аэрофлот сохраняет прошлогодний план по перевозкам (не менее 55 млн человек).

Кейс Аэрофлота считаем интересным, несмотря на торможение транспортной отрасли в целом из-за растущих издержек. Рассчитываем на рост внутреннего туризма и числа поездок за рубеж по мере улучшения геополитической ситуации.

Полагаем, что Аэрофлот сможет переложить растущие издержки на конечного потребителя за счёт роста средней стоимости билета, что позволит ему сохранить устойчивое положение.

Источник

КАМАЗ получил убыток за 2024г. по РСБУ! Что с дивидендами и перспективами?!

- 12 февраля 2025, 15:14

- |

Компания КАМАЗ опубликовал финансовый отчет за 2024г. по РСБУ:

👉Выручка — 323,38 млрд руб. (-8,8% г/г)

👉Себестоимость — 299,34 млрд руб. (-6,5% г/г)

👉Валовая прибыль — 24,16 млрд руб. (-30,9% г/г)

👉Коммерческие и управленческие расходы — 23,25 млрд руб. (+12,4% г/г)

👉Прибыль от продаж — 0,91 млрд руб. (-93,6% г/г)

👉Чистая прибыль — -3,35 млрд руб. (+12,7 млрд в 2023г.).

За Q4 2024 года картина следующая:

👉Выручка — 94,89 млрд руб. (-11,5% г/г)

👉Себестоимость — 86,00 млрд руб. (-17,2% г/г)

👉Валовая прибыль — 8,70 млрд руб. (+136,6% г/г)

👉Коммерческие и управленческие расходы — 6,75 млрд руб. (+5,8% г/г)

👉Прибыль от продаж — 1,95 млрд руб. (-2,70 млрд в Q4 2023г.)

👉Чистая прибыль — 0,48 млрд руб. (-3,12 млрд в Q4 2023г.)

( Читать дальше )

Мать и Дитя продолжает оставаться историей, которая совмещает высокие темпы роста и хорошие дивиденды. Сохраняем наш таргет по бумаге 1100 руб. (апсайд ~10%) - КИТ Финанс

- 12 февраля 2025, 14:13

- |

Мать и дитя Операционные результаты за 2024 год.

— Рост выручки компании составил +20% г/г, достигнув уровня 33 млрд рублей;

— Рост сопоставимой выручки (LFL) составил +16,4% г/г.

— Рост выручки за 4К2024 составил +13,8% г/г.

— Количество амбулаторных посещений увеличилось на 15,0% г/г до 2 441 914 при одновременном увеличении среднего чека на 11,4% до 6,1 тыс. руб. в Москве и 11,7% до 2,5 тыс. руб. в регионах;

— Количество принятых родов выросло на 13,4% год к году до 11 214 при росте среднего чека на 17,9% до 574,5 тыс. руб. и на 14,4% до 230,9 тыс. руб. в Москве и региона;

— Выручка московских госпиталей увеличилась на 21,4% г/г до 16,3 млрд рублей, выручка региональных госпиталей увеличилась на 18,4% год к году до 8,9 млрд рублей.

За 4кв2024 и январь 2025 года компания открыла 7 новых клиник, расширив регион присутствия. В декабре была произведена выплата дивидендов за 9 мес. 2024 года.

Мы положительно оцениваем результаты компании. На наш взгляд, она продолжает оставаться историей, которая совмещает высокие темпы роста и хорошие дивиденды. Сохраняем наш таргет по бумаге 1100 рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал