операционные результаты

Выручка HENDERSON за 8 мес 2024г выросла на 29,4% г/г до 9,44 млрд руб, в августе на 25% г/г до 1,6 млрд руб

- 25 сентября 2024, 13:08

- |

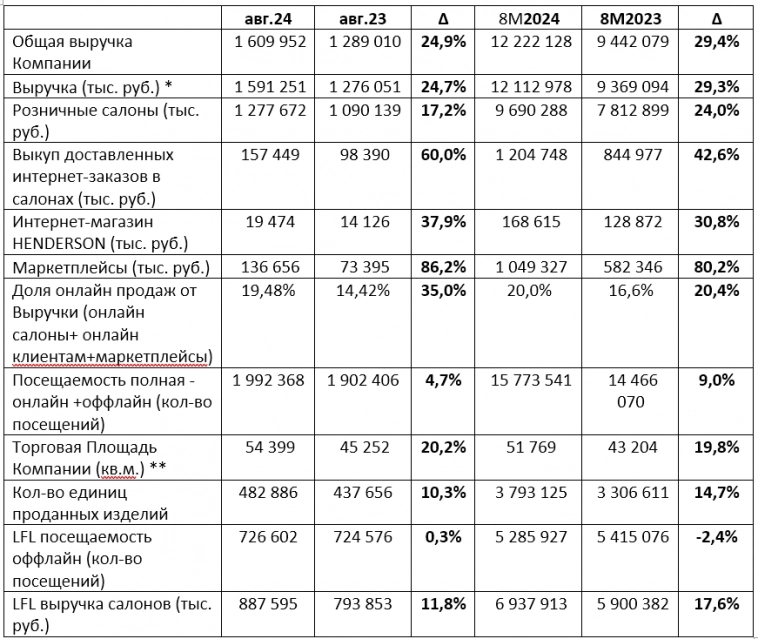

Выручка HENDERSON за 8 месяцев 2024 года выросла к аналогичному периоду 2023 года на 29%. При этом Выручка в августе 2024 года выросла к августу 2023 года на 25%

Онлайн-продажи

Опережающая динамика роста онлайн-каналов относительно офлайна сохраняется. Совокупный рост онлайн продаж в августе составил 69% к августу прошлого года. За 8 месяцев 2024 онлайн продажи выросли на 56% относительно 8 мес. 2023. Общая доля онлайн продаж в июле 2024 года составила 20%.

Продолжил стремительно увеличиваться объем продаж через маркетплейсы — на +86,2% к августу прошлого года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Фактические результаты за 8 месяцев!

- 25 сентября 2024, 10:58

- |

⚡Дорогие друзья!

🔥 Сегодня делимся с вами основными операционными показателями за 8 месяцев:

👍 Рост совокупной выручки за 8 месяцев 2024 года составил 29% к аналогичному периоду 2023 года.

📈 В августе 2024 рост выручки HENDERSON превысил 25% к августу 2023. Выручка августа составила 1,6 млрд. рублей.

📊 Онлайн-продажи продолжают расти опережающими темпами. Рост онлайн продаж за 8 месяцев 2024 к аналогичному показателю 2023 составил 56%. В августе 2024 рост онлайн продаж так же составил 69% к августу 2023.

💻Маркет-плейсы: Прирост продаж на МП за август составил +86,2%. За 8 месяцев рост составляет +80,2%.

🛍️Офлайн-продажи: Динамика роста LFL- продаж салонов к 2023 году продолжает расти — за август +11,8%, за 8 месяцев +17,6%. Ставьте напоминание и следите за новостями!

❤️ Ваш HENDERSON

Аэрофлот представил операционные результаты за август 2024 г. — идём на взлёт. На горизонте дивиденды?

- 25 сентября 2024, 09:55

- |

Ключевые результаты Группы Аэрофлот в августе 2024 г.:

✈️ Объём перевозок увеличился на 13,4% по сравнению с августом 2023 г. и составил 5,9 млн пассажиров.

✈️ На внутренних линиях перевезено 4,7 млн пассажиров, на 10,4% больше, чем в августе 2023 г.

✈️ На международных линиях перевозки выросли на 27,5%, до 1,2 млн пассажиров.

✈️ Пассажирооборот увеличился на 15,8%, предельный пассажирооборот — на 13,5%.

✈️ Процент занятости пассажирских кресел составил 93,6%, увеличившись на 1,9 п.п. год к году; на внутренних линиях показатель вырос на 1,1 п.п. и достиг 94,1%.

Низкая база 2023 г. даёт о себе знать, по сути компания «обязана» показывать результаты на десятки % лучше, чем годом ранее. В финансовом блоке это тоже отражается, компания вышла на прибыль, но благодаря разовым эффектам и помощи государства, об этом тоже не стоит забывать. Главное, что нужно знать о компании:

✈️ Эмитент зависим от государства (доля в 73,8% находится на счетах ФНБ). Аэрофлот провёл две доп. эмиссии, последнею в июле 2022г., в результате которой было размещено 1,5 млрд обыкновенных акций, как итог собственный капитал компании продолжает оставаться в отрицательной зоне и составляет -44,1₽ млрд.

( Читать дальше )

Нужны ли акции ОВК в портфеле: подробный разбор компании

- 23 сентября 2024, 20:06

- |

Сегодня рассмотрим бизнес ОВК. В данный момент сложилась идеальная конъюнктура для компании: производственные мощности загружены практически на 100%, увеличилась цена реализации (за полугодие инновационные полувагоны подорожали на 44%, стандартные полувагоны на 34%, цистерны на 22%, хопперы на 27%, фитинговые платформы на 40%), возможно, компания изменила схему реализации собственной продукции. При этом сырьевая корзина (70% себестоимости и 60% всех расходов компании до налогообложения) в пересчёте на единицу производства практически не дорожает. Расширение спреда между ценой реализации и сырьём для производства транслируется в рост маржинальности (валовой, OIBDA), которая находится на историческом максимуме.

По итогам 2023 года доля рынка ОВК на пространстве 1520 колеи составляет 25,3%, на российском рынке – 27%. Шесть заводов обеспечивают выпуск 80 % всех грузовых вагонов.

( Читать дальше )

Раскрываем ключевые операционные показатели за первое полугодие 2024

- 20 сентября 2024, 12:33

- |

Всем привет!

Монополия на связи!

🚚 Делимся с вами операционными результатами за первое полугодие 2024 года. Мы добились уверенных результатов. Рады, что наша цифровая платформа и сервисы находят все больший отклик среди участников индустрии автоперевозок России.

Ключевые операционные показатели по направлениям бизнеса*

Платформа «Монополия»

- Число выполненных заказов увеличилось на 35% г/г за счет роста числа активных пользователей на платформе, совершенствования ее функционала и развития дополнительных сервисов. Также повлияли структурные изменения на рынке: растут востребованность автоперевозок и спрос со стороны грузовладельцев и грузоперевозчиков на получение услуг по принципу одного окна.

- Количество новых активных грузоперевозчиков, сделавших свою первую заявку в первом полугодии этого года, выросло на 175% г/г до 1 483, а количество новых активных транспортных средств — на 173% до 2 490 за счет развития функционала платформы и маркетинговых инструментов.

( Читать дальше )

️Русснефть в I полугодии снизила добычу нефти на 8,8%, до 3 млн т

- 20 сентября 2024, 12:21

- |

«По отношению к первому полугодию 2023 года выполнение по добыче нефти составляет 91,2%, что объясняется изменением производственной программы в 2024 году и меньшей входной добычей», — говорится в сообщении.

В материалах указывается, что добыча нефти компанией в первой половине 2024 года составила 2,991 миллиона тонн, а в аналогичном периоде прошлого года — 3,28 миллиона тонн.

Добыча газа составила по итогам полугодия 0,144 миллиарда кубометров, что на 8,3% больше, чем годом ранее. А добыча попутного нефтяного газа снизилась на 9,1%, до 0,849 миллиарда кубометров.

www.e-disclosure.ru/portal/files.aspx?id=534&type=5

Аэрофлот завтра в 18:00 в гостях онлайн c SberCIB, обсудит возможное возобновление дивидендных выплат и результаты компании за 2024 год

- 18 сентября 2024, 15:59

- |

🧐 Что будем обсуждать

Текущие и будущие результаты «Аэрофлота». Поговорим о факторах, благодаря которым компания показала опережающую динамику перевозок в первом полугодии. А ещё выясним, за счёт чего группе удалось достичь таких результатов и чего ждать от второго полугодия.

Кроме того, обсудим, изменилась ли операционная деятельность, после того как «Победа» попала в SDN-лист. И зададим главный вопрос — планирует ли «Аэрофлот» вернуться к выплате дивидендов после восстановления прибыльности.

Ну а в конце вебинара, как всегда, ответим на ваши вопросы.

👉 Где посмотреть

Регистрируйтесь на вебинар в нашем боте — переходите по ссылке.

t.me/SberInvestments/8043

Группа Аэрофлот перевезла за лето 13,5 млн человек, новый рекорд на 16% больше аналогичного периода прошлого года

- 12 сентября 2024, 17:23

- |

С июня по август внутренними рейсами группы «Аэрофлот» путешествовали рекордные 13,5 млн человек. Это на 12,6% больше, чем летом 2023 года. На собственных рейсах «Аэрофлота» было перевезено 6,8 млн пассажиров, что на 16% больше аналогичного периода прошлого года.

«Доля пассажиров, путешествующих по России, в летние месяцы составила почти 80% от общего пассажиропотока группы «Аэрофлот» в 17 млн человек за этот период», — подчеркнули в компании.

Наиболее популярными направлениями стали Санкт-Петербург (3,1 млн человек), Сочи (1,9 млн человек) и Калининград (1 млн человек).

www.finam.ru/publications/item/gruppa-aeroflot-perevezla-za-leto-rekordnoe-kolichestvo-passazhirov-po-rossii-20240912-1651/

Мы ожидаем чистую прибыль Аэрофлота по итогам года на уровне ₽50 млрд, дивиденды в случае выплаты 50% чистой прибыли составят ~6,3₽ (ДД ~13%) - ПСБ

- 11 сентября 2024, 17:44

- |

Сегодня компания представила операционные результаты за август. Пассажиропоток вырос на 13,4%, до 5,9 млн человек. На внутренних линиях перевезено 4,7 млн пассажиров (+10,4%), на международных — 1,2 млн (+27,5%).

Темп роста пассажиропотока замедляется с июня, но это лишь следствие высокой базы прошлого года. Аэрофлот улучшил ожидания по перевозкам по итогам года и рассчитывает перевезти 55 млн человек в 2024 г. (+16% г/г).

Компания остается эффективной, несмотря на рост затрат на техобслуживание и топливо. Впереди сезонно сильный отчет за 3 квартал, что вкупе с остальными позитивными факторами должно привести к положительному результату за год. Теоретически, это может означать и возврат к дивидендам.

По итогам года мы ожидаем примерно 50 млрд чистой прибыли у Аэрофлота. При выплате 50% чистой прибыли дивиденд может составить 6,3 руб./акцию, доходность ~ 13%. Сохраняем наш таргет по бумагам неизменным — 72 рубля на горизонте 12 месяцев.

Акции Сбербанка стоят недорого даже с учетом высоких процентных ставок, бумаги торгуются с мультипликатором P/BV 2024П на уровне 0,8х и коэффициентом P/E 2024П на уровне 3,6х - Альфа Банк

- 11 сентября 2024, 14:52

- |

Сбербанк (SBER RX/SBERP RX: выше рынка; РЦ – 365 руб.) опубликовал результаты по РПБУ за август 2024 г. Чистая прибыль за август составила 143 млрд руб. (+1% г/г, +1% м/м), а ROE составил 26,2% (против 25,6% в июле).

В августе ускорился рост корпоративного кредитного портфеля (+3,9% м/м против +2,2% в июле) и портфеля ипотечных кредитов (+1,2% м/м против +0,9% в июле). Рост прочих потребительских кредитов, напротив, несколько замедлился (+0,8% м/м против +1,2% м/м в июле). На фоне растущих процентных ставок продолжился приток средств на депозиты физлиц (+0,9% м/м против +0,7% в июле).

Заметно ускорилась динамика корпоративного фондирования (более дорогого для банка): в августе объем средств на счетах и депозитах юрлиц вырос на 10,7% м/м (после сокращения на 1,3% м/м в июле). Тем не менее, ЧПД банка в августе вырос на 14% г/г (+12% м/м), поскольку июльское повышение ставки ЦБ на 2 п. п. обеспечило рост доходности корпоративных кредитов с плавающей ставкой (около 60% портфеля) и ипотечных займов с господдержкой (около 30% портфеля). При этом стоимость риска в августе, по нашим оценкам, нормализовалась (+0,6 п. п. м/м, -0,1 п. п. г/г), что нейтрализовало увеличение процентной маржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал