опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Частичное хэджирование или 50% годовых

- 24 апреля 2022, 19:54

- |

Рассмотрим опционную стратегию путём частичного хэджирования акций: продажа покрытых колл-опционов. Сразу скажу, нас не интересует рост актива, нас интересуют только дивиденды и премия.

К примеру, я купил 10000 акций ПАО «Сбербанк» по цене 115 рублей (исходя из примерной котировки на 22.04.22). С них я имею неплохие дивиденды в размере 18,7 руб. в год за акцию, по нынешнему курсу это около 17% годовых.

Итак, у нас в портфеле имеются заранее купленные акции ПАО «Сбербанк». Если взглянуть на доску опционов базового актива фьючерса на акции «Сбербанк» с датой экспирации 15.03.2023, то можно увидеть премию за 1 колл-опцион со страйком 11500 в размере 5540 рублей. В нашем портфеле, как в примере выше, имеются 10000 акций ПАО «Сбербанк» — это 100 фьючерсов или 100 опционов. При продаже 100 колл-опционов со страйком 11500 у нас есть обеспечение в случае налива. В случае исполнения колл-опциона мы обязаны продать наши акции «Сбербанк» покупателю опциона по цене страйка 11500, тем самым мы покрываем наш колл-опцион.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Доходность 100% годовых на продажах опционов Газпрома

- 23 апреля 2022, 15:55

- |

Сейчас мы готовим вопросы уже к нашему вебинару на следующей неделе, вот некоторые из них…

1. Эффективный рынок мгновенно отрабатывает новую информацию… Как он отличает фейк от правды?

2. Дилерская лицензия нужна брокерам чтобы торговать против своих клиентов. Есть ли ограничения для такой инсайдерской торговли?

3. Если брокера обязаны маркировать ордера, то могут ли они маркировать ордера своих добровольных мотиваторов или токсичных клиентов?

можете заранее уточнять эти вопросы или добавлять свои и мы их включим в программу. И вот на последнем вебинаре тоже были комментарии от активных участников, вот три вопроса.Сегодня отвечу на первые два, а на третий большой вопрос отвечу в следующем ролике, так что советую подписаться на канал, кто не хочет пропустить следущий выпуск. У нас уже были ролики на эту тему, но приходится возвращаться вновь и вновь, потому что в соцсетях торжествует невежество. Вот пост на смартлабе, где понятия доходность и матожидание извращены до предела. И таким постам многие верят к сожалению. Вот тут про газпром и его возможные дивиденды идет речь.

Опционы. Пища для маркетмейкера.

- 23 апреля 2022, 09:36

- |

Все, кто более-менее в теме, должны знать, что биды и оффера в стакане держат алгоритмы маркетмейкеров, которые планируют заработать на разнице бид/оффер, помноженной на объёмы его торгов. Понятно, что в этом деле присутствуют свои подводные камни, но так или иначе маркетмейкер опирается на подразумеваемую волатильность (IV), присылаемую биржей. Понятно, что маркетмейкер не будет впустую поддерживать котировки, обеспечивая рыночную ликвидность (возможно даже узким спредом). Ему нужны объёмы. Так кто же этот 'щедрый' меценат, раздающий спреды контрагентам? И если он является зарабатывающим трейдером, то на чём он зарабатывает, поглощая рыночную ликвидность? Какой должна быть математическая начинка подобных алгоритмов?

( Читать дальше )

Про волатильность на американском рынке.

- 22 апреля 2022, 15:57

- |

Вопрос “индекса страха” неоднократно поднимался на просторах СмартЛаба.

Хочу напомнить основные тезисы и показать свою практическую работу с VIX.

Волатильность на американском рынке можно оценить через индекс страха рынка — VIX. Это — своего рода мера настроения: если “условно” VIX < 20, то можно считать, что волатильность низкая и никаких сильных движений на рынке не ожидается (движения S&P 500). Если VIX находится выше 20, то велика вероятность, что будут значительные колебания.

Иногда, данный индекс называют “биением сердца рынка”, с чем я соглашусь на 100%.

VIX подсчитывается исходя из цен на опционы (колы и путы на ближайшие 30 дней) S&P 500 в режиме реального времени.

Увеличение волатильности возможно при росте рынка, но VIX имеет тенденцию именно к значительному движению ( скачкам) при падении рынка, т.к. крупные игроки ( например, инвестиционные фонды) хеджируют свои позиции покупкой пут опционов S&P500 — чем больше купят колл и пут опционов, тем выше VIX.

( Читать дальше )

Угадайте что за картинка?

- 21 апреля 2022, 21:07

- |

Угадайте что за картинка?

Вот ведь умеют буржуи делать.

Все больше разочаровываюсь в наших опционах. На si где то за полминуты до окончания торгов уходит маркетмейкер, и ты вдруг понимаешь, что кроме тебя там уже никого нет...

В итоге получается, вся торговля идет с этим маркетмейкером, у которого скорее всего все карты крапленные.

Так, что изображено на картинке?

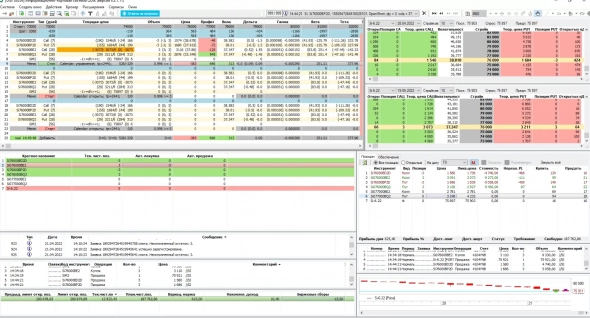

Опционный конструктор .Cтратегия CSS(Calendar Spread Smile)

- 21 апреля 2022, 15:28

- |

Всем доброго времени суток. В продолжении темы smart-lab.ru/blog/753359.php

Что нового в роботе:

1. Автоопределение страйков.

2. Доработан тейк-профит.

3. Изменен алгоритм набора и разбора конструкции

4. Функция разбега по воле разных серий и дат экспирации опционов для создания групп.

5. Разработан Делта-Гамма хедж(До этого был только DH) для стратегии CSS.

6. Разработана стратегия CSS.Calendar Spread Smile(он же Горизонтальный спред ) полностью автоматическая c динамическим управлением позиции.

( Читать дальше )

Вопрос к опционщикам

- 20 апреля 2022, 12:41

- |

К примеру, я купил 1000 акций Apple по цене 165$. При этом я продал 10 коллов с 165 страйком. По сути на момент экспирации мне должны налить шорт в 1000 акцией по цене 165$, который я сразу же перекрываю своим лонгом.

По сути я ничего не теряю, получаю дивиденды + премию.

Интересны подводные камни этого способа, и у меня предчувствие что их не мало :D

Обман и манипуляции на бирже.

- 19 апреля 2022, 22:58

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал