открытый интерес

Сделки маркетмейкеров и крупных игроков.

- 01 октября 2021, 14:18

- |

( Читать дальше )

- комментировать

- Комментарии ( 7 )

2021 09 29 Интересный факт в данных 5 минутного реалтайма открытых позиций биржи moex за 28 сентября в 16:35

- 29 сентября 2021, 11:44

- |

Индикаторы показывают аномалию на рынке – как самописцы регистрируют извержение вулкана))).

Положения линий на диаграмме отражают состояние до момента аномалии.

Индикатор Poza – это «Направленная позиция» в обозначении биржи.

( Читать дальше )

Пропал Интерес. Открытый.

- 28 сентября 2021, 17:37

- |

Брокер ВТБ — пропали графики открытого интереса. Как соб-но и данные открытых позиций в таблице квика.

Это только у меня?

Отношение к анализу ОИ (его изменению) фьючей для прогноза цены (BR, RI, Si)

- 11 сентября 2021, 13:42

- |

Отношение к анализу ОИ (его изменению) фьючей для прогноза цены (BR, RI, Si)

2021 07 25 Благодарность бирже за 15 минутные данные открытых позиций

- 25 июля 2021, 13:43

- |

- Корреляция RI, ES, DAX

Решительный ES преодолел уровень сопротивления. Осторожный DAX остановился на верхней линии своей зоны сопротивления. Дальновидный RI немного откатился от нижней границы зоны сопротивления.

2. RI. Общий открытый интерес, объемы и уровни. Это мне, как бывшему любителю VSA.

( Читать дальше )

Где найти и скачать всю историю Ленты обезличенных сделок?

- 22 июня 2021, 10:08

- |

Привет, трейдеры!

Где найти и скачать всю историю Ленты обезличенных сделок?

Поток данных Открытого интереса фьючерсов после каждой сделки.

Квик дает эти данные, но только за одну торговую сессию.

Уровни по опционным сделкам

- 23 апреля 2021, 14:59

- |

Цена фьючерса, при которой проходят крупные опционные сделки, часто становится уровнем поддержки/сопротивления в дальнейшем.

Еще более значимым фактором является изменение ОИ (открытый интерес) на следующий день выше среднего. Нестандартные изменения ОИ по опционам проходят не так часто, потому их необходимо замечать. Если нету крупных опционных сделок в дне, после которого вырос ОИ, стоит отметить максимальный профиль объема дня, так как в этот день участники особо строили свои планы на будущее изменение цены, потому будет реакция на зону ценового баланса такого дня. Данная информация также может усиливать уже построенные уровни.P.S. интерпретация имеет субъективное восприятие рынка приобретенное опытным путем и не является истиной в последней инстанции.

( Читать дальше )

Информация про корреляцию активов и открытые позиции на Московской бирже

- 03 апреля 2021, 17:25

- |

Начитавшись книгу « Уильямс Л. Секреты торговли на фьючерсном рынке: Действуйте вместе с инсайдерами. М.: Альпина Бизнес Букс, 2007. – 239с.»

Картина текущего состояния рынка.

Рис. 1 Нормализованные индикаторы

Нефть уже 2 недели не растет, индекс российских гособлигаций в этом году падает. Мини фьючерс на SP500 преодолел уровень сопротивления, оттолкнулся от него и пошагал дальше. Фьючерс РТС все это учитывает.

( Читать дальше )

Обучение новичка

- 25 марта 2021, 19:09

- |

— Покупай дешево, продавай дорого. Не наоборот!!!

— Что это значит?

— Это значит, покупай, когда цена упала и продавай, когда выросла. И не задавай дурацких вопросов.

— А это работает?

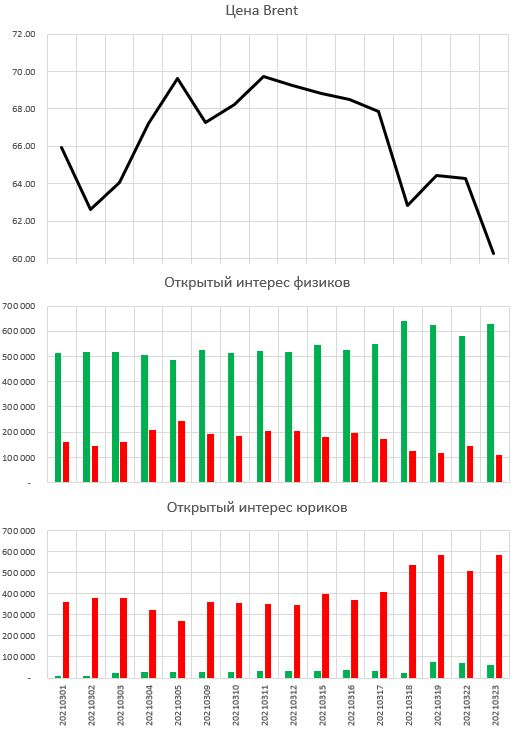

— Конечно! Посмотри на зависимость ОИ физиков от цены нефти (март 2021):

— Видишь, как физики наращивают лонги на падении, а на росте наращивают шорты?

— Ага! Круто!!

— Эээ… кхм… а почему юрики делают наоборот?

— Ты на них не смотри. Юрики нас грабят, возят на стопы и всячески издеваются. Он плохие. Мы хорошие.

— Так ведь юрики зарабатывают, а физики сливают!

— Кто тебе это сказал? Ты ничё не понимаешь в трейдинге. Иди учись. Давай до свиданья!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал