отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

«Транс-Миссия» опубликовала отчетность за 9 месяцев

- 08 ноября 2019, 08:22

- |

По итогам трех кварталов текущего года выручка эмитента составила 131 млн рублей, чистая прибыль — 1,1 млн, EBIT — 3 млн рублей. Финансовый долг остался без изменений: 150 млн рублей, которые были привлечены в рамках первого выпуска биржевых облигаций.

Минимальная рентабельность на уровне 0,8% во второй половине 2019 г. обусловлена существенными затратами на подготовку облигационного займа, которые были единовременно отражены в отчете о финансовых результатах. Текущее отношение долга к EBIT составляет 24х, отношение долга к выручке — 0,8х.

Около 100 млн рублей привлеченных инвестиций были направлены на субсидирование партнеров с целью досрочного погашения лизинга автомобилей и дальнейшей передачей водителям в аренду. Это увеличивает доходность автопарков. Около 50 млн первого выпуска облигаций (RU000A100E70) компания направила на маркетинговые активности, лидогенерацию заказов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Башнефть: ожидаемые финансовые результаты и три дивидендных сценария

- 07 ноября 2019, 22:18

- |

ИСТОЧНИК

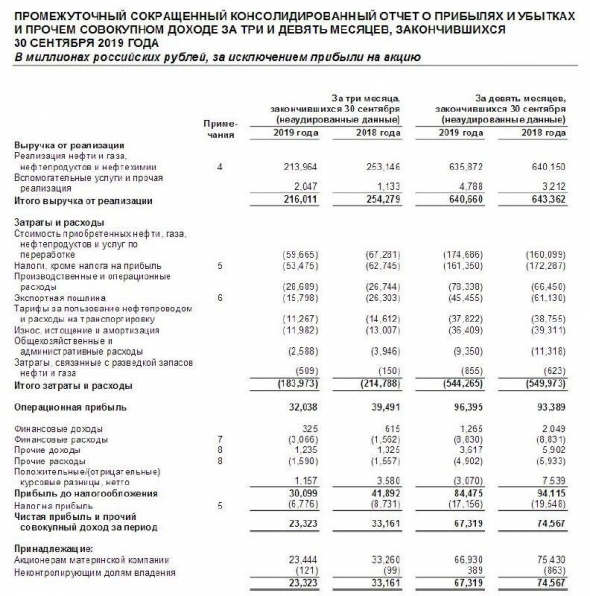

Традиционно в тот же день, что и Роснефть, свои финансовые результаты за 9 месяцев 2019 года представила и Башнефть, которая отчиталась о сокращении выручки от реализации нефти и нефтепродуктов в отчётном периоде на 0,4% (г/г) до 640,7 млрд рублей и чистой прибыли на 11,3% до 66,93 млрд:

За причинами столь неубедительной динамики далеко ходить не надо, вот три основные из них:

✔️временная приостановка поставок нефти по трубопроводу «Дружба» из-за случившегося загрязнения

✔️снижение цен на нефть и нефтепродукты по сравнению с прошлым годом (при сохранении курса доллара примерно на том же уровне)

✔️отрицательные курсовые разницы в размере 3,1 млрд рублей, в то время как в аналогичном периоде прошлого года были отмечены положительные курсовые разницы порядка 7,5 млрд. Именно эта статья в финансовой отчётности Башнефти свела на нет рост операционной прибыли на 3,2% до 96,4 млрд рублей и обусловила снижение чистой прибыли компании по итогам 9 месяцев 2019 года.

( Читать дальше )

Картина дня: Переговоры затягиваются

- 07 ноября 2019, 10:33

- |

Корпоративные события:

- РБК сообщил о том, что ВТБ выкупил долг Мечела перед Сбербанком на 50 млрд руб. Теперь ВТБ стал основным кредитором компании Игоря Зюзина, общий долг которой на конец июня 2019 года составлял 411 млрд руб. Сейчас около 204,6 млрд руб. – долг перед ВТБ. Сделка была проведена в формате обмена долгов: Сбербанк получит обязательства «Евроцемент груп».

- Сбербанк запустит «помощника врача» с искусственным интеллектом, позволяющим быстрее и качественнее диагностировать заболевания и предлагать лечение. В настоящее время проект обсуждается с регионами.

- Замглавы Минфина РФ Алексей Моисеев рассказал о возможной приватизации Сбербанка. «В принципе, у нас 52% голосующих акций. То есть в капитале РФ принадлежит 50% плюс одна (акция). Но голосующих акций немножко больше, из-за того, что есть префы. Но, в принципе, можно рассмотреть вопрос о том, чтобы в этой части его еще приватизировать. Но пока этот вопрос только теоретически стоит, но ни в какой практической плоскости не обсуждается» — утверждает Моисеев.

- Также Алексей Моисеев заявил, что российские власти обсуждали снижение доли государства в Ростелекоме до 25%, однако по настоянию правоохранительных органов было решено сохранить контроль в компании. Помимо этого, продажа госпакетов крупных компаний в 2020 году вряд ли возможна.

- Совет директоров Globaltruck объявил о запуске программы обратного выкупа на сумму до 386 млн руб. по цене не выше 132 руб. за бумагу (цена IPO). «Buyback» будет проводиться с 6 ноября 2019 года до 31 мая 2021 года.

- Глава Роснефти Игорь Сечин заявляет, что акционеры компании могут рассчитывать на увеличение дивидендов по итогам 2019 года с учетом сильных финансовых результатов за 3 квартал, а также стабильной текущей конъюнктуры.

- Роснефть сообщила, что Венесуэла в 3 квартале этого года снизила обязательства перед компанией с $1,1 млрд до $0,8 млрд.

- Совет директоров Мостотреста рекомендовал выплатить дивиденды за 9 месяцев 2019 года в размере 11,29 руб. на одну бумагу. Последний день для покупки акций с дивидендами – 19 декабря.

- Министр энергетики России Александр Новак считает, что требования «Нафтогаза Украины» к Газпрому являются абсурдными. «Второй абсурдный иск, который Украина подала — на сумму 12 млрд долларов,… он еще даже не рассматривался, поэтому говорить, что кто-то кому-то должен — преждевременно. Те требования, которые в иске заявлены, они абсурдны, также как и решение антимонопольной службы Украины, когда они насчитали 6,4 млрд долларов за якобы нарушение «Газпромом» антимонопольного законодательства при использовании газотранспортной инфраструктуры» — говорит Новак.

- Кроме того, Александр Новак сообщил, что Минэнерго РФ считает нецелесообразным приватизировать энергокомпании, в частности Россети. Также от Россетей Минэнерго не получало никаких предложений по выплате дивидендов в 75% от прибыли по РСБУ, о чем ранее писал Коммерсант.

- Чистая прибыль Башнефти по МСФО за 9 месяцев 2019 года снизилась на 11,3% до 66,93 млрд руб. Выручка сократилась на 0,4% до 640,66 млрд руб. Капитальные затраты выросли на 21,2%.

- 30 и 31 октября АФК «Система» в рамках «buyback» выкупила акций еще на 138 млн руб. С начала обратного выкупа приобретено уже 94,63 млн акций.

- В 3 квартале этого года чистая прибыль Ростелекома выросла на 12% до 6,4 млрд руб. в сравнении с тем же периодом прошлого года. Выручка увеличилась на 4%, а свободный денежный поток подрос более чем в 2 раза. Всего за 9 месяцев 2019 года чистая прибыль компании увеличилась на 29%, выручка на 4%, а показатель OIBDA на 9%.

- Российские розничные ритейлеры полностью распродали смартфоны «Яндекс.Телефон». За все время продаж было активировано всего 18 тысяч устройств. Продажи стартовали в декабре 2019 года по цене 18 тыс. за один смартфон, а уже в августе этого года цену снизили до 8 тыс. руб. «Мы сделали ставку в первую очередь на программную составляющую: хотели показать, как может работать экосистема «Яндекса» в оптимальном виде, когда «Алиса» встроена прямо в железо. И нам удалось показать рынку, в каком направлении мы можем работать с производителями смартфонов» — отметили в пресс-службе Яндекса.

- Чистая прибыль Детского мира за 9 месяцев 2019 года по МСФО выросла на 12,8% до 4,55 млрд руб. Скорректированный EBITDA увеличился на 18,5%, а объем консолидированной неаудированной выручки на 17,3%

( Читать дальше )

«Кузина» сохраняет высокую валовую рентабельность

- 07 ноября 2019, 09:33

- |

Показатель вырос до 55,6% по итогам 9 месяцев 2019 г., благодаря оптимизации сырьевой себестоимости. Рентабельность по EBIT составила 7,9%. Рентабельность по чистой прибыли снизилась за квартал на 1,9%, что связано с расходами по размещению облигаций.

С привлечением облигационного займа в конце третьего квартала финансовый долг компании увеличился до 99 млн руб. В результате на 30 сентября долг составляет 25% выручки и 62% собственного капитала, показатель отношения долга к EBIT — 2,96х.

Компания, развивающая сеть кафе-кондитерских Kuzina, заработала 289,4 млн руб. выручки по итогам 9 месяцев 2019 г., что на 22,5 млн руб. меньше, чем за аналогичный период 2018 г. EBIT составила 22,9 млн руб., чистая прибыль — 15,4 млн руб.

В четвертом квартале «Кузина» рассчитывает увеличить выручку за счет открытия нескольких магазинов в Москве. Всего на средства облигационного займа запланирован запуск 16 кондитерских в разных районах столицы. В течение полугода компания намерена открыть не менее 10 заведений, которые будут способны обслуживать процентные платежи по облигациям. Расчетная окупаемость каждого заведения Kuzina составляет в среднем 20-28 месяцев при сроке обращения облигаций 48 месяцев.

Напомним, в октябре состоялось выплата первого купона по облигациям «Кузина» (RU000A100TL1). Компания выплачивает инвесторам почти по 700 тыс. рублей ежемесячно по ставке 15% годовых.

«Ультра» нарастила рентабельность и сократила показатели долговой нагрузки

- 06 ноября 2019, 09:03

- |

За счет оптимизации работы с поставщиками выросла валовая рентабельность компании с 11,7% до 16,1% относительно 9 мес. 2018 г., с 1,5% до 3,2% — рентабельность по EBIT.

Выручка ООО «Ультра» по итогам третьего квартала 2019 г. снизилась на 19,6%, до 978 млн руб. Около 70% выручки сформировали продажи торговой сети «Леруа Мерлен». При этом в 2,8 раза выросла чистая прибыль, рентабельность по ней увеличилась за год с 0,1% до 0,3%. Рост EBIT составил 1,7 раза, в абсолютном выражении показатель достиг 31 млн руб.

Снижение активов за третий квартал до 487 млн рублей вызвано одновременным уменьшением дебиторской и кредиторской задолженности: компания сократила длительность операционного цикла, уменьшив оборот дебиторской задолженности до 50 дней, а кредиторской — до 68. Чистые активы на конец третьего квартала 2019 г. составили 43,4 млн руб.

( Читать дальше )

Выручка «Юниметрикс» выросла более чем на 200%

- 01 ноября 2019, 13:40

- |

За 9 месяцев 2019 г. компания заработала свыше 2 млрд рублей, что в 3 раза больше выручки января-сентября 2018 г.

Валовая рентабельность нефтетрейдера увеличилась с 6,9% до 8,5%. Операционная прибыль до уплаты процентов выросла с 13,5 до почти 50 млн рублей, проценты к уплате составили 36,3 млн рублей. Таким образом, прибыль превышает проценты в 1,36 раза. Чистая прибыль по итогам 9 месяцев 2019 г. составила более 2 млн рублей.

В сентябре компания привлекла дополнительный капитал через выпуск биржевых облигаций объемом 400 млн рублей (RU000A100T81). В результате долг в абсолютном выражении вырос до 700 млн рублей. Несмотря на это, долг в выручке сохранился на прежнем уровне — 0,28x, соотношение долг / EBIT сократилось относительно 9 месяцев прошлого года с 13,16х до 11,76х.

Часть привлеченных инвестиций была направлена на погашение долга и размещена в краткосрочные финансовые активы: «Юниметрикс» формирует капитал на увеличение поставок и запасов до закрытия товарно-сырьевой биржи 24 декабря на период новогодних праздников.

«Дядя Дёнер» нарастил чистую прибыль и рентабельность

- 31 октября 2019, 13:22

- |

Несмотря на снижение выручки по итогам 9 мес. 2019 г. относительно прошлого года, компания нарастила чистую прибыль на 23,4%, что позволило увеличить рентабельность на 3%, до 11,86%.

За январь-сентябрь 2019 г. выручка ООО «Дядя Дёнер» составила 240,8 млн рублей. Это на 7,2% ниже, чем за аналогичный период 2018 г., когда у компании были разовые дополнительные поступления от различных тестовых проектов. Снижение в основном обусловлено уменьшением прочей выручки в связи с закрытием фуд-кортов в апреле 2019 г. Оптимизировать издержки «Дяде Дёнеру» удалось благодаря выкупу производственной площадки.

Снижение выручки не существенно для компании: в связи с увеличением рентабельности чистая прибыль растет. «Дядя Дёнер» генерирует прибыль в рамках всех направлений работы и на всей территории присутствия. Чистая прибыль на 30 сентября 2019 г. составила 28,6 млн рублей. Рентабельность кафе — 17%, стритфуд-павильонов — 10%, производства — 9%. Рентабельность сети в Новосибирске — 17,4%, в НСО — 9%, в Новокузнецке — 11,7%.

Финансовая нагрузка ООО «Дядя Дёнер» остается стабильной: отношение долга к выручке в третьем квартале составило 0,34x, долга к EBIT — снизилось до 1,79x.

МСБ-Лизинг. Отчетность по РСБУ за 9 мес 2019 года

- 29 октября 2019, 08:23

- |

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.МСБ-Лизинг (облигации с купонами 13,75% и 12,75% входят в портфели PRObonds совокупно на 12,5% от активов) предоставил отчетность по РСБУ за 9 мес 2019. Компания прибыльна (чистая прибыль 7,5 млн.р. в сравнении с 10,4 млн.р. за 9 мес прошлого года), выросли выручка и долг (за счет долгосрочных обязательств). При этом доля собственного капитала в пассивах остается на достаточно высоком уровне — 19% от пассивов.

Отчетность по РСБУ: https://www.probonds.ru/posts/131-msb-lizing-otchetnost-po-rsbu-za-9-mes-2019-goda.html@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

НМТП - как правильно освоить бюджет

- 28 октября 2019, 19:04

- |

Подписывайтесь на мой Telegram или Вконтакте

Новороссийский морской торговый порт крупнейший портовый оператор в России. Компания не является монополистом на нашем рынке, но самые загруженные и крупные порты находятся под ее управлением. Особенно ничем примечательным не выделяется, но один аспект меня привлек.

Это сумма денег, которая заложена в федеральных проектах до 2024 года. Она составляет колоссальное значение в 1,5 триллиона рублей. Капитализация всей компании не превышает 161 млрд. Действительно, эта сумма не будет просто распределена между портами. Да и НМТП не единственный порт в России. Но он является главным бенефициаром этой истории. Эти федеральные проекты (ссылка в конце статьи) не имеют статус закона, они определяют вектор развития экономики и указывают направленность расходования средств из бюджета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал