отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

АСТРА отчет по МСФО за 2024 год: Чистая прибыль 6 млрд (+66% г/г) Выручка ₽17,2 млрд (+80% г/г) Отгрузки выросли на 78% г/г. Скорр EBITDA – ₽7 млрд (+69% г/г) – отчет

- 03 апреля 2025, 09:31

- |

Группа Астра (далее группа или компания, MOEX: ASTR) объявляет финансовые результаты по МСФО за 12 месяцев 2024 года.

Ключевые операционные и финансовые показатели:

• Отгрузки (Отгрузки — управленческий показатель, базирующийся на показателе выручки РСБУ группы от третьих сторон. Отгрузки признаются в момент подписания акта-приемки с покупателем, не учитывают премии за достижение определенного объема продаж и не включают НДС.) выросли на 78% год к году, до 20 млрд рублей на фоне увеличения количества новых клиентов и расширения сотрудничества с действующими заказчиками.

• Выручка увеличилась на 80% год к году, до 17,2 млрд рублей в первую очередь за счет трехкратного роста продаж продуктов экосистемы (без учета операционной системы Astra Linux) и двухкратного роста доходов от сопровождения продуктов (включает техническое сопровождение и консалтинг).

• Скорректированная EBITDA (скорректированная на сумму неденежных расходов по мотивационной программе, предполагающей передачу акций сотрудникам) выросла на 69% год к году и составила 7 млрд рублей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

⛏ЮГК. Еще один золотодобытчик не в духе?

- 02 апреля 2025, 21:53

- |

На первый взгляд, у инвесторов возникает резонный вопрос: золото растет а почему компании нет? То Селигдар отказался от дивидендов в связи с отсутствием чистой прибыли, а теперь и ЮГК сообщает об убытке.

Но первый взгляд часто бывает обманчив. ЮГК сообщил об убытке в 7,2 млрд рублей за 2024 год. Разберем причины подробнее.

🪧Отчетность по РСБУ. Сама по себе форма отчетности играет важную роль. Если МСФО — это мировой стандарт, то РСБУ — наш российский бух. формат. В случае с ЮГК это еще важнее: отчетность РСБУ не учитывает все хабы компании, только Уральский.

⛏Приостановка добычи. Все мы помним ситуацию в 2024 году, где Ростехнадзор приостановил добычу руды в Уральском хабе почти на 3 месяца. Отсюда и рост убытка на треть, а реализация золота сократилась на 43% до 3,2 тонн.

Именно поэтому ждем отчетность по МСФО за 2024 год, где увидим совокупные результаты. Например, Сибирского хаба, на который пришлось более 60% производства золота. Публикация отчетности не позднее 30 апреля 2025 года.

( Читать дальше )

Позитивный обзор. Диасофт

- 02 апреля 2025, 19:12

- |

📈 2024 год стал для Диасофт годом уверенного роста и стратегических изменений. Компания за 9 месяцев финансового года увеличила выручку на 20% до 8,1 млрд рублей, а законтрактованная выручка достигла 21,5 млрд рублей. Однако давление со стороны растущих затрат на персонал и разработку привело к сохранению EBITDA на уровне прошлого года – 3,1 млрд рублей, что соответствует рентабельности 38,7%.

💯 Основными драйверами роста стали проекты по импортозамещению, запуск новых продуктов и освоение перспективных рынков. Инвестиции в R&D увеличились на 40% и составили 972 млн рублей, что позволило компании активно развивать свои технологии. Расширение штата сотрудников на 24,4% стало важным шагом для выполнения контрактных обязательств, но привело к росту затрат и оказало давление на прибыльность.

🔍 Чистая прибыль за 9 месяцев составила 2,8 млрд рублей. Компания сохраняет сильную денежную позицию и не имеет долговой нагрузки, что подчеркивает ее устойчивость. Кроме того, менеджмент Диасофт планирует выплатить дивиденды в размере 80% EBITDA, что составляет 53,30 рубля на акцию по итогам третьего квартала.

( Читать дальше )

Лента. Дивидендная доходность почти 20%?

- 02 апреля 2025, 12:07

- |

Лента показала неплохую доходность за 2024 и в отличии от 2023 года у нее появился положительный свободный денежный поток.

Что с дивидендами? Политика такова: средняя сумма дивидендов по результатам календарного года не должна быть выше 100% от свободного денежного потока общества и ее дочерних компаний, рассчитанного на основе отчетности по МСФО за соответствующий отчетный период, при условии, что соотношение чистого долга к EBITDA будет находиться ниже значения 1.5. Если меньше 1, компания может направить на дивиденды более 100% свободного денежного потока. Если будет больше 1,5, на выплаты будет направлено не более 50% в качестве дивидендов.

Считаем по отчету:

Операционный денежный поток за 2024 год = 62,139 млрд руб.

Капитальные расходы = 30,4 млрд руб.

Свободный денежный поток = операционный денежный поток – капитальные расходы = 31,739 млрд руб. на акцию, соответственно ≈ 273,7 руб.

Поскольку мультипликатор чистый долг/EBITDA = 0,9, то есть <1,0 можно выплатить более 100% свободного денежного потока, но по скромному берем 100%, то есть максимальный дивиденд = 273,7 руб. на акцию.

( Читать дальше )

Циан: отчет за 2024 год. Сколько ожидать в виде спецдивидендов?

- 02 апреля 2025, 11:41

- |

Основные показатели за 2024:

• Выручка: 13 млрд руб. (+12% год к году (г/г)).

• Прибыль: 2,5 млрд руб. (+45,5% г/г).

• Скорректированная EBITDA: 3,2 млрд руб. (+15% г/г).

• Рентабельность скорректированной EBITDA: 24,7% (+0,7 п.п. г/г).

Основные показатели за IV квартал 2024:

• Выручка: 3,43 млрд руб. (+5% г/г).

• Прибыль: 789 млн руб. (рост в 3 раза г/г).

• Скорректированная EBITDA: 908 млн руб. (+21% г/г).

• Рентабельность скорректированной EBITDA: 26,4% (+3,5 п.п. г/г).

Выручка увеличилась на 12%, в первую очередь за счёт роста доходов в рамках основного бизнеса — размещения объявлений, лидогенерации и медийной рекламы.

Существенный вклад в динамику выручки внесло направление вторичной недвижимости: доходы от размещения объявлений увеличились на 23%.

В сегменте лидогенерации наблюдалось снижение выручки на 5%, что напрямую связано с ослаблением спроса на первичную недвижимость и сокращением программ льготной ипотеки.

( Читать дальше )

Облигации БиоВитрум 001Р-01. Купон 28% годовых

- 02 апреля 2025, 11:10

- |

🧪 ООО «БиоВитрум»

Основная компания группы «БиоВитрум», которая производит и реализует оборудование и расходные материалы для целей морфологической диагностики (гистология и онкодиагностика) и микробиологической диагностики.

🚀Размещение 2 апреля

- БиоВитр-001Р-01

- Купон: 28.00% (ежемесячный)

- Рейтинг: ВВ+ (НКР)

- Срок обращения: 3 года

- Объем: 100 млн

- Амортизация: отсутствует

- Оферта: стоит Call через 1.5 года

- Квал: не требуется

📍Организаторы выпуска: Ренессанс брокер

( Читать дальше )

ТГК-14 отчет МСФО за 2024 год: Чистая прибыль выросла до ₽1,76 млрд (+6,9% г/г) Выручка составила ₽19,29 млрд (+8,7% г/г) EBITDA увеличилась до ₽3,78 млрд (+23,4% г/г) – отчет

- 02 апреля 2025, 09:50

- |

ТГК-14 опубликовала отчетность по МСФО за 2024 год. ТГК-14 продолжает демонстрировать стабильный рост финансовых показателей по итогам 2024 года, несмотря на рост затрат на персонал и корректировки данных за предыдущий год. Компания увеличила выручку на 8,7% и чистую прибыль на 6,9%, что стало возможным благодаря росту спроса на тепло и электроэнергию в ее регионах присутствия. Также значительное улучшение показателя EBITDA (+23,4%) подтверждает эффективную работу компании в условиях экономической нестабильности.

Отчет о финансовых результатах ТГК-14 за 2024 год

Выручка:

Составила 19,29 млрд рублей (+8,7% к 2023 году)

Выручка от реализации теплоэнергии: 10,22 млрд рублей (+5,7%)

Выручка от реализации электроэнергии: 5,82 млрд рублей (+48,2%)

Выручка от продажи мощности: 2,18 млрд рублей (+11,5%)

Прочие операционные доходы: 878 млн рублей (+180,6%, рост в 2,8 раза)

EBITDA:

Составила 3,78 млрд рублей (+23,4% к 2023 году)

Маржинальность по EBITDA: 19,6%

( Читать дальше )

Solidcore resources (бывший POLY) опубликовал финансовую отчетность за 2024 год, насколько изменился потенциал у акций?

- 01 апреля 2025, 20:40

- |

Выручка в 2024 году выросла до US$ 1 328 млн( +49% г/г), на фоне роста средних цен реализации золота и объемов продаж👉

На Кызыле, значительный рост выручки был обусловлен реализацией концентрата, который был накоплен в 2023 году из-за логистических трудностей👉

( Читать дальше )

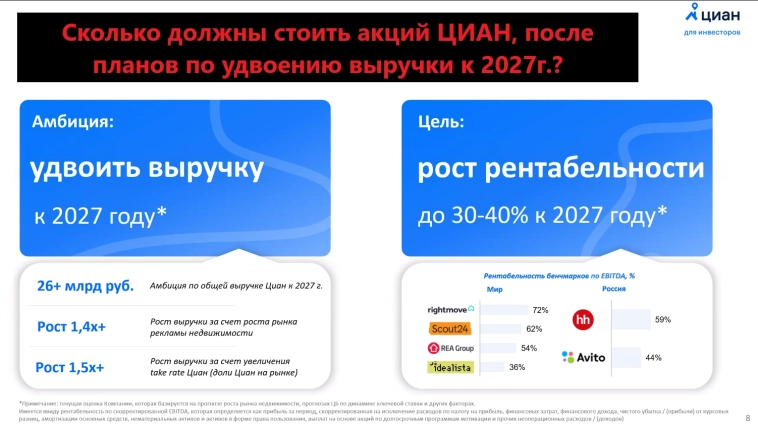

Сколько должны стоить акций ЦИАН, после планов по удвоению выручки к 2027г.?

- 01 апреля 2025, 20:30

- |

Вышли финансовые результаты по МСФО за 2024г. от компании ЦИАН:

👉Выручка — 12,99 млрд руб. (+12,2% г/г)

👉Операционные расходы — 10,76 млрд руб. (+10,3% г/г)

👉Операционная прибыль — 2,23 млрд руб. (+22,6% г/г)

👉EBITDA скор. — 3,21 млрд руб. (+15,4% г/г)

👉Чистая прибыль — 2,46 млрд руб. (+45,6% г/г)

👉Чистая прибыль скор. — 3,22 млрд руб. (+21,4% г/г)

Отчет хороший, выручка растет быстрее операционных расходов, что способствует росту операционной и чистой прибыли (+45,6% г/г до 2,46 млрд руб.), но давайте рассмотрим отчет немного подробнее:

( Читать дальше )

Позитивный обзор. МТС Банк

- 01 апреля 2025, 19:05

- |

⚡️ 2024 год стал успешным для МТС Банк, который продемонстрировал уверенные финансовые результаты на фоне сложных макроэкономических условий. Основные достижения включают рост скорректированной чистой прибыли на 26,6%, до 15,8 млрд рублей, а также увеличение капитала на 47,4%, что позволило банку укрепить свои позиции в банковском секторе России.

🛍 Чистые процентные доходы банка выросли на 15,8%, достигнув 41,6 млрд рублей. Это было обеспечено увеличением розничного кредитного портфеля на 12,1%, до 336,5 млрд рублей. Особенно яркий рост наблюдался в сегменте кредитных карт (+23%) и ипотечных займов (+14,7%). Однако маржинальность снизилась до 8%, что связано с увеличением стоимости фондирования на фоне жесткой денежно-кредитной политики.

📈 Чистые комиссионные доходы увеличились на 11,1%, достигнув 31,7 млрд рублей. Рост обеспечили высокие темпы развития эквайринга, телекоммуникационных платформ и программ лояльности, что подчеркивает успешность стратегии диверсификации доходов. Банк также продемонстрировал уверенный рост операционных доходов до 73,3 млрд рублей (+13,7%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал