отчеты МСФО

Стоит ли покупать акции Русагро после финансового отчета за 2022 год?

- 09 марта 2023, 08:48

- |

Цену акций Русагро можно назвать разумной и даже интересной.

Но акции Русагро — это расписки Кипрской компании, что несет в себе значительную неопределенность для акционеров.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

HeadHunter: результаты за IV кв. 2022. Каковы перспективы?

- 07 марта 2023, 17:33

- |

О чем говорят результаты?

✅ Результаты HeadHunter за IV кв. 2022 указывают на очевидные признаки улучшения конъюнктуры рынка труда и финансовых показателей компании

📈 Выручка выросла на 9% г/г до 4,9 млрд руб. благодаря повышению расценок и средней выручки на клиента

💰 Скорр. EBITDA выросла на 17% г/г до 2,6 млрд руб., в том числе благодаря снижению расходов на маркетинг по сравнению с IV кв. 2021. Скорр. чистая прибыль увеличилась на 10% г/г до 1,8 млрд руб.

⬆️ Рост основных показателей в IV кв. 2022 ускорился по сравнению с предыдущими кварталами, причем компания отметила увеличение потребления услуг по сравнению с двумя предыдущими кварталами

В 2023 г. мы ожидаем улучшения показателей HeadHunter благодаря индексации тарифов и дальнейшему улучшению конъюнктуры рынка труда. Начиная с марта ускорению роста будет способствовать и эффект низкой базы

В частности, отражающее конъюнктуру рынка труда значение hh.индекса (отношение количества активных резюме к вакансиям) продолжает снижаться и в феврале 2023 составило 4,3 против 5,9 в мае 2022 (хотя еще оставалось выше 3,8, зафиксированных в феврале прошлого года)

( Читать дальше )

Выручка Headhunter в IV кв. выросла на 9,1%, скорректированная EBITDA на 17,2%

- 07 марта 2023, 16:03

- |

Чистая прибыль HeadHunter по МСФО увеличилась за четвертый квартал 2022 года по сравнению с показателем аналогичного периода 2021 года на 34,5% и составила более 2 млрд рублей. Выручка компании за отчетный период составила 4,9 млрд рублей, показав рост на 9,1% за счет увеличения среднего дохода на клиента. Скорректированный показатель EBITDA возрос на 17,2%, а скорректированная маржа EBITDA увеличилась в сравнении с аналогичным периодом 2021 года на 3,6% пункта, с 48,9% до 52,5%.

headhunter.sharepoint.com/:b:/s/Investors/ESgz5J4YT4hAnDccXMDR_00Bs2mHu5QoSaOaNaYEQ9LYqA?e=Nt3p6X

Черкизово. Разбор отчетности за 2022 МСФО. Стабильная компания на нестабильном рынке

- 07 марта 2023, 15:30

- |

Выручка

Выручка компании за 2022 составила 184 миллиарда рублей, что на 24 миллиарда больше чем в прошлом году. Рост выручки составляет 15%, что совсем неплохо для динамично развивающейся компании.

ЭКСПОРТ

Отдельно хочу рассмотреть и акцентировать внимание на данной статьи выручки. Компания активно развивает данное направление и тут заметин существенный рост Экспорт занимает уже 10% от выручки и продолжает активно развиваться. Основные направление экспорта-это именно дружественные страны Азия и население персидского залива. Далеко не бедные люди, так сказать.

( Читать дальше )

Инвесторы вновь без дивидендов 🤷♂️

- 07 марта 2023, 15:23

- |

При этом, стратегическая цель компании — дивы💰

Позиция по выплате будет принята после решения о редомициляции компании 🇨🇾

Чуть ранее, Агро раскрыли резу МСФО за 2022

👉Выручка 2022 +8% г/г

👉Чистая прибыль 2022

-84% г/г

Несмотря на страшные цифры снижения, в 4 кв22 фин.резы компании восстанавливаются. Вероятно, далее ситуация будет лучше из-за ослабления курса рубля 💸

На сегодня Агро — самая дешевая с EV/EBITDA на уровне ~3,7х (дисконт 52%). Заниженная оценка объясняется:

👉 ухудшением чистой прибыли

👉 снижением цен на мировом рынке после снижения угрозы прод.кризиса.

👉 Не может платить дивиденды из-за Кипра

Только динамика результатов с

18 по 22год показывает рост 📈

👉 Выручки на 190%

👉 EBITDA 29%

👉 FCF остался отрицательный👉 активы 103%

👉 капитал вырос на 51%

Таким образом, при решении вопроса с переездом, и стартом дивов, а из размер уже может быть ~10%, компания значительно недооценена

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Сбербанк публикует результаты за 2022 год по МСФО

- 07 марта 2023, 15:03

- |

Мы не ожидаем больших сюрпризов

📑 9 марта 2023 года Сбербанк опубликует финансовые результаты по МСФО. Мы ожидаем, что чистая прибыль банка составит 310 млрд руб. или приблизительно на уровне прибыли по РСБУ (300 млрд руб.). При уровне дивидендных выплат в 55% это подразумевает дивиденд на уроне 8 руб. за акцию и дивидендную доходность в 4%.

🔍 По нашим прогнозам, в 2022 году снижение чистой прибыли на 75% г/г произошло за счет существенного увеличения отчислений в резервы. Однако в 2023 году нормализация стоимости риска и рост основного дохода банка позволят чистой прибыли превысить уровень 2021 года — 1,2 трлн руб.

📢 Во время звонка с менеджментом банка мы ожидаем объявления целей на 2023 год, а также дальнейшей информации относительно размера дивидендов и времени их выплаты в текущем году.

©️Михаил Шлемов, Светлана Асланова, Елизавета Лебедева

Тысячи инструментов на платформе размещений ВТБ Мои Инвестиции.

Открыть счет.

Друзья — помогите Даше-путешественнице найти прибыль МТС.

- 07 марта 2023, 14:58

- |

На днях вышел отчет МТС по МСФО за 2022 год, поразивший всех падением чистой прибыли на 47%. Нам, как инвесторам, важно понять почему так произошло, куда делась прибыль и какие перспективы компании.

При увеличении выручки на 2.6% (слабовато даже для такого гиганта как МТС), операционная прибыль упала на 7%. Произошло это из-за увеличения ожидаемых кредитных убытков. На самом деле в кризисные времена увеличивать резерв под убытки по дебиторской задолженности — нормальная практика. Часть этого резерва реализуется и покроет убытки, часть может вернуться обратно. На эту строку было выделено больше обычного на 13 млрд рублей. Исключив из списка лишь это обстоятельство, получим рост операционной прибыли на 3.7%. Второй по величине рост на 9 млрд (или 16%) заложен на ФОТ, но я лучше порадуюсь за работников сети 🙂

Идем по отчету дальше и находим жулика в лице финансовых расходов. Данная статья выросла на 41%, или на 17 млрд рублей. Если открыть пояснение, то станет видно, что весь объем повышения пришелся на проценты по кредитам и облигационным займам.

( Читать дальше )

Мосбиржа опубликует 10 марта финансовые результаты по МСФО за 2022 год.

- 07 марта 2023, 09:56

- |

Русагро конференц-звонок по результатам 2022 года

- 07 марта 2023, 02:27

- |

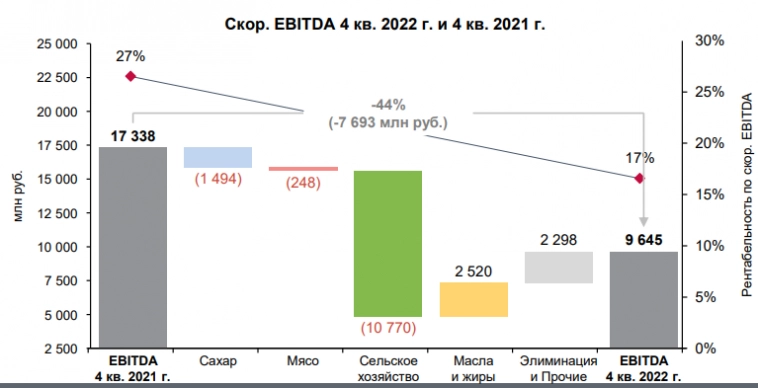

Русагро выпустил отчет за 4-ый квартал 2022 года и провел конференц-звонок.

О чем говорили?

Выручка 4 кв. 58,2 млрд рублей (-11%). Сокращение выручки произошло по всем бизнес-сегментам, кроме мясного, который вырос за счет запуска приморского кластера.

Русагро наконец-то вернулся к раскрытию информации по рентабельности сегментов.

Рентабельность EBITDA 4 квартал снизилась с 27% до 17%. EBITDA составила 17,3 млрд рублей до 9,6 млрд рублей.

По вкладу сегментов результаты следующие:

За 2022 год достигли рекордной выручки, за счет высоких цен в сахарном и масложировом бизнесе.

( Читать дальше )

МТС: Финансовые результаты (4К22 МСФО)

- 06 марта 2023, 16:17

- |

Группа МТС представила свои финансовые результаты за 4К 2022 г., которые, на наш взгляд, выглядят нейтрально. Выручка компании оказалась выше консенсуса и нашего прогноза за счет сильных результатов основного бизнеса сервисов связи. Скор. OIBDA по итогам периода была примерно на уровне ожиданий и сюрпризов здесь не наблюдалось. Чистая прибыль снизилась на 60% г/г в основном из-за эффекта изменения валютного курса, роста финансовых расходов и разового увеличения налоговой нагрузки. Комментариев относительно текущего года компания не предоставила.

Наша рекомендация для акций МТС на данный момент — «Покупать» с целевой ценой 340 руб. за бумагу.

Подробнее

Аналитик: Артем Михайлин

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал