отчеты мсфо

Разбираем итоги года Positive Technologies: адаптация стратегии и новые цели на 2025 год

- 16 апреля 2025, 15:05

- |

На фоне бурного роста интереса к отечественной ИБ и масштабной цифровизации экономики, отчёт Positive Technologies за 2024 год стал поводом для серьезной переоценки стратегии и бизнес-гипотез. Компания открыто признала допущенные ошибки, показала, как планирует с ними справляться, и обозначила вектор на 2025 год. Изучим ключевые цифры, вызовы и точки для дальнейшего роста более детально.

Итоговый объем отгрузок составил 24,1 млрд рублей, а по показателю NIC — убыток в -2,7 млрд рублей. Это означает, что дивиденды за 2024 год выплачиваться не будут, в соответствии с принятой политикой.

При этом валовая прибыль составила 22,8 млрд руб., или внушительные 95% от отгрузок, что свидетельствует о высоком качестве маржинальной модели.

В компании прямо говорят, что “причины — в первую очередь внутренние, а не только внешние”. Ошибки в планировании и управлении масштабированием были признаны и уже стали предметом глубокой трансформации, начавшейся в 4-ом квартале прошлого года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🚗 Делимобиль – Проблем становится всё больше. Отчет за 2024 г.

- 16 апреля 2025, 14:31

- |

📌 Сегодня выясним, справляется ли Делимобиль с высокой ключевой ставкой, а также оценим, привлекательны ли акции компании.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка в 2024 году выросла на 34% год к году и составила 27,9 млрд рублей. Компания расширила своё присутствие до 13 регионов, что в совокупности с дорогими автокредитами повысило популярность каршеринга.

• Делимобиль увеличил в 2 раза площадь собственных СТО (станций тех. обслуживания), поэтому теперь на них обслуживается 85% автомобилей. В перспективе это поможет заметно снизить расходы и повысить рентабельность бизнеса.

• Менеджмент планирует запустить программу обратного выкупа акций для мотивации сотрудников, что поддержит котировки.

❗ РИСКИ:

• Чистая прибыль составила всего 8 млн рублей против 1,9 млрд рублей годом ранее. EBITDA снизилась на 10% до 5,8 млрд рублей, а рентабельность по EBITDA сократилась с 31% до 21%.

• Себестоимость продаж выросла на 54% и составила 20,6 млрд рублей – себестоимость растёт быстрее выручки. Помимо открытия новых СТО, компания продолжает расширять свой автопарк.

( Читать дальше )

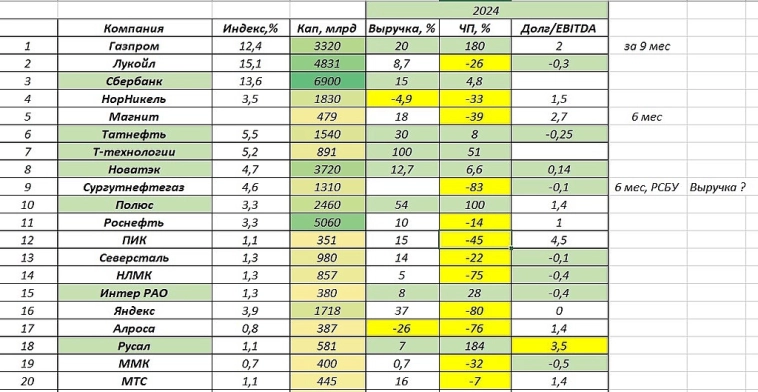

Отчёты за 2024.

- 16 апреля 2025, 13:00

- |

Только 7 компаний из 20 крупнейших в России отчитались хорошо, то есть показали рост выручки и прибыль. Хотя что такое хорошо? Рост прибыли на 5-10 процентов…

Это компании: Сбер, Татнефть, Т-банк, Новатэк, Полюс, Интер РАО, Русал.

🍏Лучше всех за 2024 год отчитались Т-банк и Полюс. Рост выручки в 1,5 раза и прибыли в 2 раза у Полюса, и наоборот х2 и х1,5 у Т-технологий. Красиво.

🍎Остальные в основном показывают снижение чистой прибыли, причем некоторые в разы: Яндекс ( компания роста между прочим!), Алроса, НЛМК. Падение в 4-5 раз.

🍎Пока не ясно как отчитаются Газпром, Сургутнефтегаз ( вместо данных есть кресты в отчете), Магнит. Есть предположение, что не очень.

По РСБУ у Газпрома убыток в 1 трлн за 2024 г. Зато компания скоро начнет собирать холодильники. Дело то полезное).

@pensioner30

#отчет #акции

Как зарабатывают на инженерном ПО? Разбираем отчет Нанософта за 2024 год

- 16 апреля 2025, 12:50

- |

Большинство обсуждений в ИТ-секторе сегодня крутятся вокруг финтеха, облачных решений и кибербезопасности. Однако за пределами этих «флагманских» тем постепенно формируется новый, менее заметный, но крайне перспективный сегмент — инженерное ПО.

Один из лидеров сегмента — компания Нанософт, разработчик платформы nanoCAD. В прошлую пятницу бизнес опубликовал отчетность за 2024 год, где показал устойчивый рост показателей год к году. Предлагаем детально разобрать: что стоит за этими результатами и почему за инженерным ПО точно стоит следить.

Ключевые финансовые итоги 2024 года:

( Читать дальше )

Интер РАО (IRAO). Отчет 2024. Дивиденды. Перспективы.

- 16 апреля 2025, 10:18

- |

Приветствую на канале, посвященном инвестициям! 28.02.25 вышел отчёт по МСФО за 2024 г. компании Интер РАО (IRAO). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Интер РАО» – диверсифицированный энергетический холдинг, присутствующий в различных сегментах электроэнергетической отрасли. Стратегия «Интер РАО» направлена на создание глобальной энергетической компании, лидера в российской электроэнергетике.

Основные направления деятельности: генерация электроэнергии, тепловая генерация, сбыт, трейдинг, инжиниринг и производство оборудования. «Интер РАО» – единственный участник экспортно-импортных операций на внутрироссийском оптовом рынке электроэнергии и мощности.

- №1 среди крупнейших энергосбытовых компаний по полезному отпуску электроэнергии. Доля рынка 18,5%.

- №4 среди крупнейших генерирующих компаний по выработке электроэнергии. Доля рынка 10,3%.

( Читать дальше )

📈 Нанософт публикует дебютный отчет по МСФО

- 16 апреля 2025, 07:03

- |

В прошлую субботу был на конференции Profit, где удалось чуть поближе познакомиться с компанией Нанософт. Сегодня с вами разберемся, чем она занимается, каких результатов добилась в прошлом году и какие перспективы у бизнеса в среднесрочной перспективе.

📝 Недавно компания опубликовала отчеты по МСФО за 2024 и 2023 годы, а 31 марта был зарегистрирован дополнительный выпуск обыкновенных акций ПАО «Нанософт». Одним словом, идет подготовка к IPO.

🧐 Ждем деталей размещения на официальном канале , а пока попробуем разобраться в сути бизнеса.

💻 Нанософт с 2008 года занимается разработкой отечественных систем автоматизированного проектирования (САПР). Основной продукт — платформа nanoCAD, предназначенная для проектирования и моделирования объектов разной сложности.

🌎 Зарубежные вендоры из данного сектора (AutoCAD, SolidWorks и другие) после событий начала 2022 года ушли с нашего рынка. Параллельно санкции заставили нас самих развивать собственное производство и промышленность в рамках импортозамещения. Это стало дополнительным триггером, увеличившим спрос на отечественные САПР и сопутствующие программные решения.

( Читать дальше )

❗️❗Отчет компании пик за 2024 год: анализ финансовых результатов и таргет по акциям на 2025 год.

- 15 апреля 2025, 16:43

- |

Начнем со свежей отчетности группы ПИК. Вчера компания отчиталась за 2024-й год. По итогам прошлого года выручка продемонстрировала положительную динамику 675,1 млрд руб. (+15,3% год к году) при одновременном сильном снижении чистой прибыли до 28,7 млрд. руб. (- 45% год к году). Себестоимость продукции выросла на 17%, до 504,3 млрд рублей, коммерческие и административные расходы выросли на 25%, до 33,3 млрд рублей. EBITDA компании снизилась до 92,2 млрд рублей, рентабельность по EBITDA снизилась с 18% до 14%. Чистый долг копании на конец 2024 года составил 416,2 млрд рублей (- 20% год к году), за вычетом остатков на счетах эскроу — 27,2 млрд рублей.

Основной удар по финансовым результатам нанесла переоценка форвардных контрактов и рост финансовых расходов. Долговая нагрузка растет, без учета денег на эскроу-счетах соотношение ND/EBITDA подросло до 3.6х, с учетом денег на эскроу-счетах — 0.2х. Операционный денежный поток отрицательный.

Отчет вышел достаточно смешанным на фоне замедления в строительстве, хотя у этого девелопера и не самое плохое финансовое положение в отрасли.

( Читать дальше )

Опубликовали Годовой отчёт за 2024 год! 📑

- 15 апреля 2025, 15:59

- |

Всем привет!

Мы рады сообщить о публикации Годового отчёта Группы Arenadata за 2024 год. В нём вы найдете подробную информацию о наших достижениях, ключевых показателях деятельности, финансовых результатах, а также:

— Обзор рынка систем управления и инструментов обработки данных;

— Подробное описание продуктового портфеля Группы (с учётом новых решений);

— Информацию о команде, обучении и развитии;

— Отчёт о корпоративном управлении.

🗓️ Save the date!

Напоминаем, что уже скоро 22 апреля в 14:30 по московскому времени мы проведём День инвестора, где подробнее расскажем о стратегии развития компании и ответим на ваши вопросы, ссылка на онлайн- регистрацию доступна на сайте IR.

#DATA #годовойотчёт2024

🔎Уралкуз Отчет МСФО

- 15 апреля 2025, 12:52

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1874901

( Читать дальше )

Калужский завод Кристалл увеличил годовую выручку на 7,56%, чистую прибыль на 4,5%, до 78,4 млн рублей, EBITDA на 42%, до 424,4 млн рублей

- 15 апреля 2025, 11:58

- |

Выручка Калужского ликеро-водочного завода «Кристалл» в 2024 году составила 3,974 млрд рублей, что на 7,56% больше, чем в 2023 году, говорится в презентации компании.

Чистая прибыль компании составила 78,4 млн рублей (рост на 4,5%), EBITDA — 424,4 млн рублей (рост на 42%)

Ранее компания сообщала, что выручка по ликеро-водочным изделиям увеличилась в 2,1 раза, до 1,339 млрд рублей.

«Калужский ликеро-водочный завод Кристалл» (Обнинск Калужской области) входит в топ-10 производителей крепкого алкоголя в России. Его продукция поставляется в 61 регион, а также в Казахстан, Азербайджан и Китай.

В 2024 году завод произвел 619 тысяч дал ликеро-водочных изделий (ЛВИ), что в 2,1 раза больше, чем в 2023 году, продажи выросли почти в 2,2 раза, до 595 тысяч дал.

Производство водки снизилось на 21,2% (до 1,668 млн дал), объем продаж — на 19,4% (до 1,708 млн дал). Завод продолжает поэтапное сокращение производства водки в пользу более маржинального сегмента ликеро-водочных изделий.

www.interfax.ru/business/1020915

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал