отчеты

СОБАКИ ЛАЮТ, КАРНАВАЛ ИДЁТ

- 05 сентября 2022, 14:08

- |

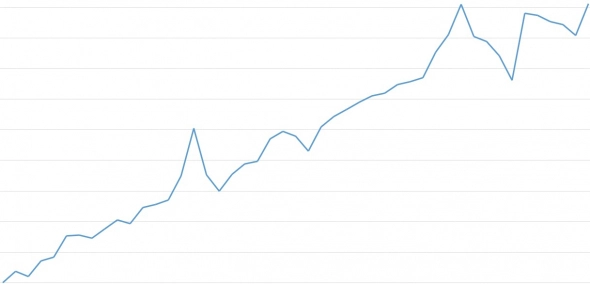

Те, кто действует опираясь на твёрдые убеждения знают что от нерешительности можно потерять больше чем от неверного шага. В условиях стремительной войны, где каждый миг имеет высокую ценность, особенно важно поступать верно и не сомневаться в правильности выбранного пути. Вопреки обстоятельствам, вопреки стараниям многих людей мой фонд из 92 говен благодаря стратегии, основанной на контроле вероятности согласно цепи Маркова, и дисциплине обновил осенний максимум и идёт дальше...

В то время как индекс мамбы с которым мой фонд коррелирует ползает по дну

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Тезисы обзора рынка за 2-й квартал от ЦБ

- 02 сентября 2022, 17:30

- |

Вчера ЦБ РФ выкашлял отчет на 23 листах:

Тезисы изменений за 2-й квартал:

- Средний размер сделок снизился в 2 раза.

- Поголовье активных клиентов (совершивших хотя бы одну сделку за квартал) снизилось до уровня 2019 года.

- Активное закрытие банковских вкладов, открытых по высоким ставкам в Марте 2022г., не привело к значительному притоку средств на фондовый рынок.

- В основном на рынок пришли малообеспеченные инвесторы (нищеброды).

- Чистый приток средств физических лиц на фондовый рынок снизился до минимального уровня с начала 2019 года.

- Средний счет клиента на брокерском обслуживании снизился до 211 тыс. руб., а доля клиентов с пустыми счетами за второй квартал не изменилась (64%).

- Совокупная стоимость активов частных инвесторов сократилась на 20% и составила 5,4 трлн рублей.

( Читать дальше )

Moderna опубликовала сильные результаты, но впереди замедление - Синара

- 04 августа 2022, 21:24

- |

После публикации отчетности котировки Moderna взлетели на 16%.

( Читать дальше )

РАССКАЗЫВАЮ КАК ОБЫГРАТЬ РЫНОК

- 11 июля 2022, 14:14

- |

Инвестирую на фондовом рынке очень давно и создал свою стратегию которая ОБЫГРЫВАЕТ РЫНОК. Почитываю тут иногда статейки хомяков, инфоцыган, армагедонщиков и людей которым случайно повезло и они стали считать себя гурами.

Сейчас, когда все потягивают светлое лосиное через трубочку, пришло моё время ибо рано или поздно начинается отлив и становится видно кто купался без трусов. Могу и передать свой алгоритм инвестирования за вознаграждение, с меня не убудет. Не бойтесь инвестировать, особенно сейчас, ибо единственная награда труса- это ещё один день прожитый в страхе.

Для сравнения залью скрины ММВБ и своего финансового результата за около пяти лет. Идея заключается в минимизации убытков и максимизации прибыли (что логично) ибо если наоборот то не ясно в чём смысл. Буду периодически выкладывать сравнительные скрины. Раз в месяц или реже.

Как видите Мамба улетела в глубокое дно… В то время как мой фонд

( Читать дальше )

Зачем проводить ГОСА, если отчеты только для инсайдеров.

- 29 апреля 2022, 01:45

- |

Как мы знаем, банкам и другим компаниям рекомендовали не публиковать отчеты. Этим радостно воспользовались конторы вроде Россети, ФСК ЕЭС.

Но позвольте, как же он служил в очистке? Какой смысл в ГОСА, если доступ к отчетам будет только у инсайдеров, а от инвесторов и спекулянтов важная информация будет СКРЫТА. Неужели все будущие размещения, допки и IPO окончательно похоронены? Иностранцев никакими коврижками не заманишь, а от внутренних инвесторов отмахнулись, как от комаров.

Как изменилась стоимость активов за февраль 2022

- 03 марта 2022, 10:54

- |

Черный февраль. Месяц начала братоубийственной сечи, коллапса рынков и крушения надежд. Российский фондовый рынок не только обрушился, но и перестал функционировать.

Я постоянно пропагандирую составление диверсифицированного портфеля, который должен быть готов к подобным событиям. Несмотря на кажущийся апокалипсис, часть активов не только упала в цене, но и выросла. Посмотрим подробнее, как за этот чудовищный месяц изменились основные индексы и мои инвестиции.

Валюта учитывается по курсу ЦБ на 28 февраля, акции — по цене закрытия в последнюю торговую сессию — 25 февраля.

Мой портфель активов за месяц скорретировался на -4%, за год вырос на 6%.

Как изменились основные активы за месяц

➖ Индекс Мосбиржи (российские акции в руб.) — -30%.

➖ Индекс РТС (российские акции в $) — -34%.

➖ Индекс S&P500 (акции США) — -3,1%.

➕ Индекс Shanghai Composite (акции Китая) — +3%.

➖ Индекс DAX (акции Германии) — -6,5%.

➕ Золото (руб.) — +15%.

➕ Доллар (руб.) — +7,3%.

➕ Евро (руб.) — +8%.

➕ Bitcoin (руб.) — +21%.

( Читать дальше )

Главные новости инвестнедели. Инвестиции под дивиденды. Фондовый рынок. Инвестирование

- 20 февраля 2022, 09:18

- |

Продолжаем делать инвестиции под дивиденды. Компании публикуют новые годовые отчеты, это приводит к пересмотру агрегированной потенциальной доходности и поэтому я избавляюсь от части выросших акций. Подробнее в этом выпуске.

Новости компаний Лента, Соллерс, Русснефть, СПб биржа и АФК Система, актуальные отчеты Банк Санкт-Петербург, Газпром нефть, Новатэк, Русгидро и Яндекс, дивиденды компании Черкизово и Северсталь.

СМОТРЕТЬ ВЫПУСК

Инвестиции в 2022, Сбербанк и Тинькофф Инвестиции. Акции и результаты

- 13 февраля 2022, 10:00

- |

Рынки перешли в рост и все инвестиции в 2022 году вместе с ними. Какие текущие результаты по портфелям в Сбербанк и Тинькофф Инвестиции? Что купил и почему продал на 150 000 рублей? Подробнее в этом выпуске.

Новости компаний Детский мир, УК Арсагера, СПб биржа и Алмазы Арктики, актуальные отчеты Башнефть, ВСМПО-Ависма, ВТБ, Интер РАО, КуйбышевАзот, Норильский никель, Роснефть и Pfizer, дивиденды компании TotalEnergies и ФосАгро.

СМОТРЕТЬ ВЫПУСК

Битва по фундаменталу, что купить: акции Русгидро, ТГК-1, Энел Россия или Юнипро?

- 09 февраля 2022, 15:00

- |

Обзор инвестиции в акции Русгидро, ТГК-1, Энел Россия и Юнипро, фундаментальный анализ компаний на предмет целесообразности инвестиции в акции компаний.

Исходя из чего компании получают прибыль, кто конкурент компаний, являются ли компании недооцененными рынком и какие дивиденды нас ждут в будущем? Обо всем подробнее в этом выпуске.

СМОТРЕТЬ ВЫПУСК

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал