пРОГНОЗ

Аналитики считают, что ключевая ставка может достичь пика в 22% в I кв 2025 года, после чего начнется её снижение во II кв – Ъ

- 17 октября 2024, 08:17

- |

Банк России представил октябрьский макроэкономический консенсус-прогноз. ВВП до 2027 года изменится незначительно, но прогнозы по нефти, курсу рубля и дефициту бюджета ухудшились. При этом ожидается улучшение уровня безработицы и роста номинальных зарплат. Аналитики прогнозируют повышение ключевой ставки ЦБ до 20% в октябре, что соответствует среднегодовой ставке в 17,3%. Инфляция на конец 2024 года ожидается на уровне 7,7%, что на 0,7 п.п. выше прогноза регулятора.

Ускорение инфляции, которая в сентябре достигла 9,8%, и рост инфляционных ожиданий населения до 13,4% подталкивают к дальнейшему ужесточению денежно-кредитной политики. Аналитики считают, что ключевая ставка может достичь пика в 22% в первом квартале 2025 года, после чего начнется её снижение во втором квартале.

Объем рынка прогнозов вырос на 565% в третьем квартале благодаря выборам в США

- 16 октября 2024, 15:09

- |

Рынки прогнозов продемонстрировали значительный рост в третьем квартале, обусловленный ставками на предстоящие президентские выборы в США, которые могут иметь далеко идущие последствия для регулирования криптовалют. Объем ставок на рынках прогнозов вырос более чем на 565,4% в третьем квартале и достиг 3,1 млрд долларов США на трех крупнейших рынках по сравнению с 463,3 млн долларов США во втором квартале. По данным отчета CoinGecko от 14 октября, значительный рост объема рынка прогнозов был обусловлен увеличением ставок по мере приближения выборов в США. В нем говорится: «Рынки прогнозов набрали обороты в третьем квартале 2024 года, увеличившись на 565,4% благодаря ставкам экспертов на предстоящие выборы в США».

Рынки прогнозов продемонстрировали значительный рост в третьем квартале, обусловленный ставками на предстоящие президентские выборы в США, которые могут иметь далеко идущие последствия для регулирования криптовалют. Объем ставок на рынках прогнозов вырос более чем на 565,4% в третьем квартале и достиг 3,1 млрд долларов США на трех крупнейших рынках по сравнению с 463,3 млн долларов США во втором квартале. По данным отчета CoinGecko от 14 октября, значительный рост объема рынка прогнозов был обусловлен увеличением ставок по мере приближения выборов в США. В нем говорится: «Рынки прогнозов набрали обороты в третьем квартале 2024 года, увеличившись на 565,4% благодаря ставкам экспертов на предстоящие выборы в США».( Читать дальше )

Разочаровывающая динамика акций Nike может скоро закончиться (анализ волн Эллиотта)

- 16 октября 2024, 11:37

- |

( Читать дальше )

По прогнозам ВТБ, к концу 2024 года сбережения населения в российских банках могут составить ₽56,3 трлн, что станет новым рекордом для сегмента – ТАСС

- 16 октября 2024, 09:28

- |

По прогнозам ВТБ, к концу 2024 года сбережения населения в российских банках могут составить 56,3 трлн рублей, что станет новым рекордом для сегмента. Заместитель президента и председателя правления ВТБ Георгий Горшков сообщил, что в этом году рынок сбережений физлиц вырастет на 27%, по сравнению с 23% в 2023 году.

Наибольшую долю в сбережениях составляют рубли, общий объем которых в конце года превысит 52,6 трлн рублей, с приростом в 29%. В IV квартале ожидается повышение ставок по депозитам в связи с сезонной конкуренцией за клиентов и возможным ростом ключевой ставки. Прогнозируется, что средняя ставка привлечения по накопительным продуктам достигнет почти 18%, что обеспечит россиянам рекордную доходность по вкладам.

В то же время ВТБ ожидает, что объемы розничного кредитования в IV квартале 2024 года сократятся на 36% по сравнению с аналогичным периодом 2023 года. Снижение спроса на кредиты связано с высоким уровнем ключевой ставки и выгодными предложениями по сберегательным продуктам, что приводит к «кредитной зиме». Прогнозируется, что ипотечные выдачи упадут в два раза до 1,2 трлн рублей, а кредиты наличными сократятся на 33%. Единственным сегментом, где ожидается рост, станет автокредитование с увеличением на 12%.

( Читать дальше )

Экспорт российского трубопроводного и СПГ в Китай в 2030 году может достичь 85 млрд куб. м, что в 2,7 раза превышает объемы поставок за 2023 год – Ведомости

- 16 октября 2024, 09:07

- |

По прогнозу аналитиков Центра экономического прогнозирования Газпромбанка, экспорт российского трубопроводного и сжиженного природного газа (СПГ) в Китай в 2030 году может достичь 85 млрд куб. м, что в 2,7 раза превышает объемы поставок за 2023 год. Основные факторы роста включают запуск «дальневосточного маршрута», своповые операции с Казахстаном и Узбекистаном, а также увеличение отгрузок СПГ.

Трубопровод «дальневосточный маршрут» планируется запустить в 2027 году и сможет прокачивать до 10 млрд куб. м газа ежегодно. В текущем году экспорт через газопровод «Сила Сибири» ожидается на уровне более 30 млрд куб. м, с выходом на проектную мощность 38 млрд куб. м в 2025 году. Однако запуск газопровода «Сила Сибири – 2» до 2030 года маловероятен.

Своповые операции с Казахстаном и Узбекистаном могут начаться в 2025-2026 годах, при этом объем этих поставок к 2030 году может составить около 9-10 млрд куб. м. Ожидается, что объем поставок СПГ в Китай вырастет до 28 млрд куб. м, что в 2,5 раза больше, чем в 2023 году, благодаря проекту «Арктик СПГ – 2».

( Читать дальше )

На падении каких акций можно заработать

- 15 октября 2024, 15:22

- |

Основная причина, по которой Индекс МосБиржи снижался более четырёх месяцев подряд с весны текущего года, — высокие процентные ставки. В таких условиях для инвесторов привлекательнее выглядели облигации и депозиты, позволяющие получить высокую доходность с низким риском.

Мы полагаем, что в сентябре нисходящий тренд на рынке акций закончился и настал момент для долгосрочных покупок акций перспективных компаний без долга. Но в то же время ожидаем, что в ближайшие недели Индекс МосБиржи продолжит торговаться в широком диапазоне без ярко выраженной динамики. Такое состояние на рынке называется боковиком. Границы диапазона наметились около 2900 пунктов сверху и 2600–2700 пунктов снизу.

С одной стороны, рост рынка акций продолжают ограничивать высокие процентные ставки, с другой — его дальнейшему снижению препятствует ослабление рубля и рост цен на нефть.

В зоне риска сейчас находятся акции компаний с высоким долгом. Пока значительная часть обязательств всё ещё обслуживается по старым, более низким ставкам. Однако по мере рефинансирования задолженности процентные расходы будут расти и давить на денежные потоки.

( Читать дальше )

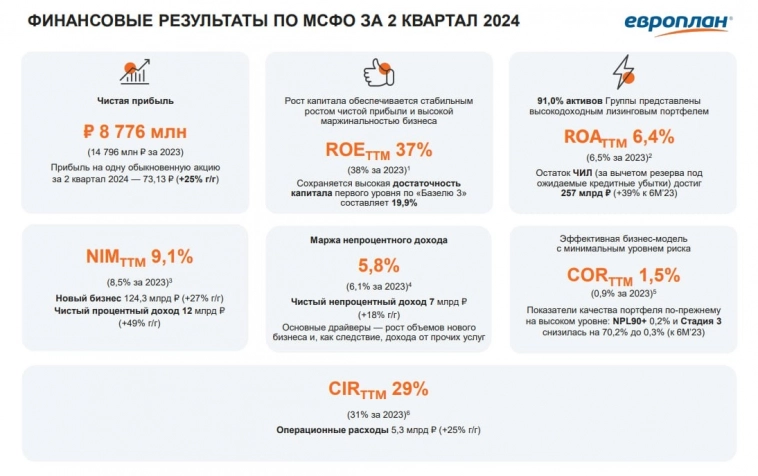

⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы

- 15 октября 2024, 10:53

- |

▫️Капитализация: 78,3 млрд ₽ / 652₽ за акцию

▫️Чистый % доход ТТМ: 21,6 млрд ₽

▫️Чистый непроцентный доход ТТМ:13,8 млрд ₽

▫️Чистая прибыль ТТМ:16,6 млрд ₽

▫️P/E ТТМ:4,7

▫️P/E fwd 2024:5,2

▫️P/B: 1,4

▫️fwd дивиденды 2024:8-9%

👉 Отдельно выделю результаты за 1П2024г:

▫️Чистый % доход: 12 млрд ₽ (+61,3% г/г)

▫️Чистый непроцентный доход:7 млрд ₽ (+18,4% г/г)

▫️Чистая прибыль: 8,8 млрд ₽ (+25,3% г/г)

✅ Операционные расходы за отчётный период выросли всего на 25% г/г до 5,3 млрд рублей. Соотношение операционных расходов к доходам (CIR TTM) — 29% против 31% в 2023г.

👉 Прогноз по чистой прибыли в 2024г был пересмотрен. Теперь менеджмент ожидает негативный эффект от повышения ставки по налогу на прибыль в 2,5 млрд рублей + 1,5 млрд от эффекта более продолжительного периода высоких % ставок. Соответствующие резервы необходимо будет делать во 2П2024г.

❌ Доля непроцентного дохода опустилась до 36,9%, минимум с 2020г. Маржинальность прочих доходов также сокращается: 5,8% в 1П2024г против 6,2% годом ранее. Продавать дополнительные услуги становится труднее по мере роста конкуренции при общем замедлении рынка.

( Читать дальше )

Инфляция в сентябре и то, как она повлияла на ключевую ставку

- 14 октября 2024, 17:19

- |

- По итогам сентября инфляция составила 0,48% м/м (после 0,2% за август), что незначительно выше недельных показателей (0,43% м/м), но существенно выше ожиданий ЦБ (-0,1...0,0% м/м).

- Годовой показатель снизился до 8,6% г/г (с 9,05% в августе).

Сезонно скорректированный показатель SAAR вырос, по нашим оценкам, до 9,2% (после 7,6% за август). На это также оказал влияние сектор услуг, пришедший на смену продовольственному сектору, доминировавшему ранее. За период с мая по сентябрь ценовое давление в экономике остается на высоком уровне (с поправкой на индексацию тарифов ЖКХ в июле). Оно (9,4% SAAR) остается выше, чем в 4 квартале 2023 года (8,4%), и тем более выше минимумов 1 квартала 2024 года (5,7%).

( Читать дальше )

Стратегия на IV квартал. Время акций возвращается, ловите момент

- 14 октября 2024, 16:28

- |

Аналитики Альфа-Инвестиций подготовили стратегию на IV квартал 2024 года. В ней они делятся прогнозами для российской экономики и отдельных отраслей, отмечают актуальные тренды на квартал и выделяют наиболее привлекательные активы.

Главное

- Мы ждём умеренного роста Индекса МосБиржи, до уровней 2900–3000 п. к концу года. Сейчас хороший момент для выгодных инвестиций на долгий срок.

- Рубль к концу года будет близок к текущим значениям: около 95 руб. за доллар и 13,2–13,6 руб. за юань.

- Цена нефти останется на комфортном для нефтяных компаний уровне $74–76.

- Сильному подъёму рынка акций пока мешают высокие рублёвые процентные ставки, которые сохранятся ближайший квартал. Но до конца 2025 года потенциал роста Индекса МосБиржи с учётом дивидендов: 33–36%.

- Рынок облигаций в IV квартале даёт хорошую возможность зафиксировать высокие ставки на долгий срок. Ожидаем, что длинные ОФЗ начнут расти на фоне замедления инфляции в конце года.

- Цена золота останется вблизи исторических максимумов благодаря начавшемуся циклу смягчения денежно-кредитной политики в США и ЕС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал