пассивный доход

Пассивный доход моего портфеля превысил 60 000 рублей в месяц — новый рекорд

- 11 января 2025, 08:01

- |

Мой портфель, который я формирую уже более трёх лет, перешагнул отметку в 5,5 млн рублей. Посчитал, какой пассивный доход он генерирует. Другими словами — фантазирую, какой выходит кэшфлоу за год и в среднем за месяц.

В декабре я пополнил портфель на 238 000 рублей, а суммарно за 2024 год пополнил на 2,4 млн. Портфель перешагнул через отметку в 5,5 млн, на 1 января сумма была 5,676 млн. За 2024 год пассивный доход составил 422 725 рублей, или в среднем 35 227 рублей в месяц. Дальше — больше.

У меня есть в составном портфеле депозит, облигации, бумажная недвижимость и акции, ещё у меня есть телеграм-канал, залетайте. С небольшим округлением в меньшую сторону посчитал, что получается.

Более точная стоимость портфеля будет 1 февраля, а вот тут данные от 1 января.

1. Депозит

Сейчас депозит около 1,14 млн, за 5 месяцев он даст около 60 000, налогом облагаться не будет, доход слишком маленький. Вклад под 10% (12% с капитализацией) от июня 2022 года на 3 года, как раз через 5 месяцев завершится срок. В июне 2025 переложу, предположительно, под 18% (ещё +126 000). Итого будет 186 000.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 35 )

Дивиденды Северсталь

- 10 января 2025, 23:08

- |

Долгожданные дивиденды от компании Северсталь поступили на счёт аккурат в первый рабочий день.

Кому-то, как я понял пришли ещё в прошлом году, но до меня долетели только сейчас.

49,06 рублей на акцию, и это уже четвертая выплата с момента возобновления выплат в 2024 году:

21.10.2024 17.12.2024 2024 49.06

22.07.2024 10.09.2024 2024 31.06

23.04.2024 18.06.2024 2024 38.3

02.02.2024 18.06.2024 2024 191.51

Если бы последняя выплата прилетела бы мне в 2024, всего за год получилось бы 309,93 рубля дивидендов.

Однако, согласно своих же правил учета, я записываю 6914,72 рубля в дивиденды 2025 года. И Северсталь открывает мой дивидендный сезон.

Прогнозы на этот год по дивидендам Северсталь сильно скромнее. Пока рисуют около 106 рублей, что соответствует дивидендной доходности 8,4%.

Тем не менее, планирую удерживать позицию, возможно, понемногу докупать.

10.01.2025 Станислав Райт — Русский Инвестор

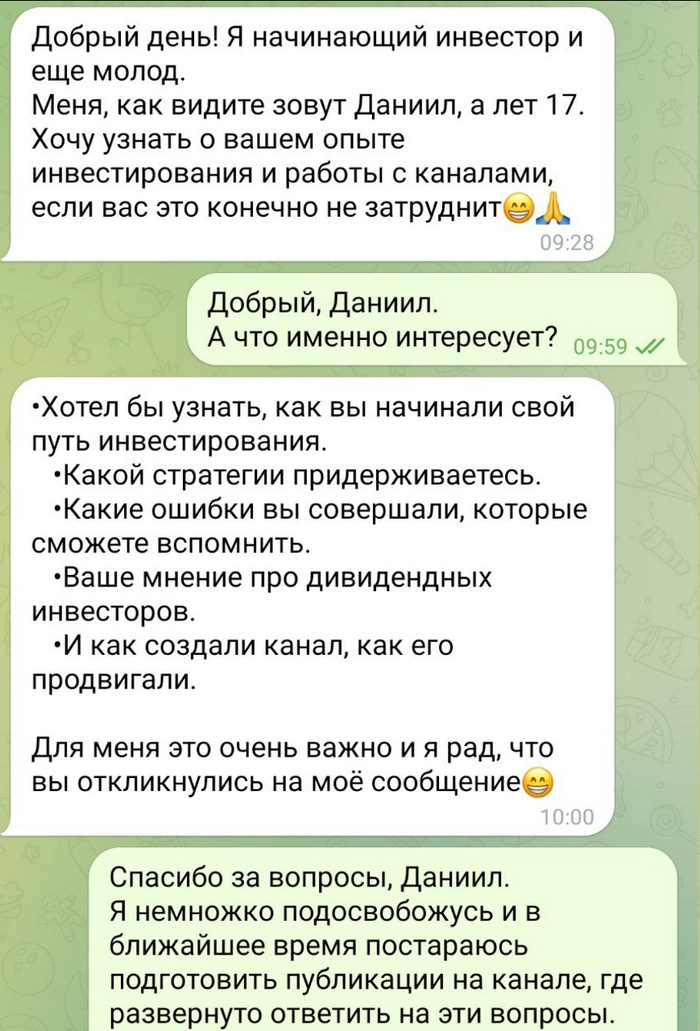

Вопросы-ответы по инвестициям

- 10 января 2025, 00:33

- |

•Хотел бы узнать, как вы начинали свой путь инвестирования.

Если говорить именно об инвестициях на российском фондовом рынке, то свой путь тут я начал 8 лет назад.

В большой степени, этому способствовали стимулы от государства в виде введения программы ИИС.

Скорее всего, я вышел бы на фондовый рынок и без льгот, но это был тот самый дополнительный плюс, который перевесил возможные минусы, и я решился попробовать.

Ранее, у меня были все предпосылки для выхода на биржу в 2008, но первоначально я решил, что начну с паевых инвестиционных фондов, а потом уже займусь самостоятельным инвестированием. Зашёл в пифы я на самом пике летом 2008 года.

Думаю, что произошло дальше рассказывать не надо, все рухнуло очень серьезно, и долго, долго, долго, долго восстанавливалось.

К сожалению, это надолго отбило у меня желание инвестировать в ценные бумаги.

И я сосредоточился на других возможностях заработать и сохранить капитал. Тогда это были бизнес (самозанятость) и недвижимость.

•Какой стратегии придерживаетесь.

( Читать дальше )

Русский инвестор

- 09 января 2025, 16:18

- |

Так как за последнее время на канале появилось довольно много новых подписчиков, думаю имеет смысл ещё раз написать о чём тут вообще идёт речь (если читаете меня давно, думаю можно смело пролистывать, вы итак обо мне всё знаете).

Меня зовут Станислав, мне 39 лет, из которых уже 8 лет я инвестирую в акции российских компаний на фондовом рынке. В более широком смысле этого слова, я инвестирую, наверное, уже лет 15 (в бизнес, недвижимость). А ещё в более широком, с 14 лет, когда открыл свою первую сберегательную книжку в Сберкассе. То что с детства, сколько я себя помню, у меня была копилка, а в лихие девяностые я сберегал доставшиеся дольки шоколада, в инвесторский актив тоже включать не будем.

Индивидуальный инвестиционный счёт я открыл 16 декабря 2016 года, и с тех пор регулярно (один раз в месяц) его пополняю и покупаю акции российских компаний. 2025 год станет уже девятым годом моего инвестирования. Я придерживаюсь стратегии равномерного-усредненного инвестирования. Преимущественно приобретаю акции дивидендных компаний (но бывают и исключения). Я стараюсь максимально подробно рассказывать обо всех аспектах инвестирования, и с радостью отвечаю на все вопросы в комментариях.

( Читать дальше )

Новый рекорд. Пассивный доход с дивидендов в 2024 году составил 159 000 рублей. Планы на 2025

- 09 января 2025, 09:42

- |

Продолжаю делиться своими финансовыми результатами, в частности, пассивным доходом за счет получения дивидендов. Выплаты постепенно увеличиваются от года к году, что не может не радовать.Главное, не сбиваться с намеченного пути и не отклоняться от выбранной стратегии, лишь местами ее корректируя, анализируя происходящее вокруг. Сегодня покажу сколько дивидендов получил за 2024 год и какие планы на 2025, погнали!

Мой портфель

Стоимость – 1 777 224 рубля

Прибыль портфеля – 533 555 рублей

Доходность портфеля – 20,64% годовых

Среднегодовой рост дивидендов – 23,7%

2024 год оказался на данный момент для меня рекордным, основная часть выплат пришлась на лето. В июле дивидендами получил в районе 61 000 рублей, ниже представлены выплаты по месяцам

Дивиденды в 2024 году по месяцам

( Читать дальше )

Каким должен быть вклад, чтобы жить на проценты от него?

- 07 января 2025, 08:45

- |

Жить на проценты с банковского вклада действительно возможно, но для этого потребуется определенный размер депозита. Он зависит от двух ключевых факторов: уровня ежемесячных расходов семьи и действующих процентных ставок по вкладам.

/>

Для примера можно рассмотреть семью, которой требуется около 100 тысяч рублей в месяц, чтобы покрыть как обязательные расходы (на жилье, продукты, лекарства), так и дополнительные траты (развлечения, рестораны, отпуск).

Если процентная ставка по вкладу составляет 20% годовых с ежемесячной выплатой процентов, то для такой семьи потребуется депозит в размере чуть более 6,7 млн рублей. Эта сумма рассчитана с учетом налога на доходы с вкладов при ключевой ставке 21%.

При более низкой ставке, например, 10% годовых, для обеспечения того же уровня жизни потребуется уже 13,6 млн рублей. Расчет также выполнен с учетом налога при ключевой ставке 11%.

Однако, необходимо учитывать инфляцию. Каждый год расходы семьи будут увеличиваться, как минимум, на уровень так называемой «личной инфляции», которая может отличаться от официальной статистики.

( Читать дальше )

Пассивный доход за 2024 год составил 422 725 рублей, или в среднем 35 227 рублей в месяц

- 06 января 2025, 08:06

- |

Ну вот и настало время доставать калькулятор и считать пассивный доход за прошедший год, сидя под ёлочкой. Оказалось, что по сравнению с 2023 годом он вырос, вот было бы круто, если бы он вырос и в 2025 году. Итак, считаем.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 14 тысяч подписчиков, присоединяйтесь!

Мой портфель

Портфель на 1 января 2024 года составлял 2 962 281 рубль, на 1 января 2025 года он составил 5 676 216 рублей. Весь денежный поток реинвестировался, также пополнение было на 2 400 000 рублей в течение года. Все ходы записаны, последний отчёт был тут, а о последних покупках я писал тут. В портфеле акции, облигации, фонды и ещё депозит.

Депозит

- За год: 111 011 рублей

- В среднем за месяц: 9 250 рублей

Депозит на 850 000 открыт 1 июня 2022 под 12%. Это 10,29% + капитализация. Сейчас он почти 1,14 млн. Принёс 111 011 рублей в 2024 году, в 2023 году было 100 224. Первый год он жил при низкой ставке и выглядел неплохо, сейчас-то, конечно, ну такое. В июне буду перекладывать. Налога тут не будет, так как доход очень маленький.

( Читать дальше )

Пассивный доход вырос в 5 раз за 2024 год

- 05 января 2025, 08:04

- |

1. Сокращай ненужные расходы и кредиты;

2. Инвестируй;

3. Реинвестируй;

4. Больше зарабатывай;

5. Заводи блог про успешный успех 😏

За прошлый год получил (согласно данным Snowball-income) порядка 470 000 рублей чистого пассивного дохода. Без учёта вычетов, кэшбэков, рефералок и пр. В 2023 было 95к, рост почти в 5 раз.

В этом году естественно жду увеличения суммы поступлений. Больше внёс — больше получил обратно. Правда не всегда это работает, а любые инвестиции связаны с риском.

Но, согласитесь, офигительно видеть результаты своей работы. И я буду продолжать сокращать расходы, инвестировать, реинвестировать, больше зарабатывать. Ну и бложик свой вести тож буду.

Вам желаю успешного воскресенья (да, уже воскресенье) и блестящих выходных дней. Проведите их с пользой 😘

Цель 3 млн пассивного дохода в год. Приложение утверждает, что цель достижима…

- 04 января 2025, 21:50

- |

Цель 3 млн пассивного дохода в год. Приложение утверждает, что цель достижима…

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Всех ещё раз уже с прошедшим Новым годом!

Приложение «Инвестминт» в моём случае не показало достаточной эффективности, на сим прощаюсь 👋 с этим приложением, будем пробовать в новом году что то новое.

Кому интересно, ссылочка на приложение ниже 👇

«Я здесь»

Если верить приложению, портфель обгоняет индекс ММВБ на 25%. Несомненно это только радует.

Если взглянуть на скрин номер 1, пассивный доход 💰 около 1 млн 300 тыс рублей.

Но здесь в приложении не учитывается доход от фонда SBMM. А он на минуточку 8 млн 315 тыс руб.

Доходность фонда составляет 1 млн 660 тыс рублей.

( Читать дальше )

Пассивный доход.

- 03 января 2025, 19:34

- |

🎄Пассивный доход — это конечно же хорошо, но он к сожалению чаще всего создаётся не за один день. Для пассивного дохода нужен капитал, который создается на наёмной работе, в бизнесе или при получении наследства.

Недвижимость — либо покупается, либо получена в наследство.

Авторские права, интеллектуальная собственность — это тоже результат большого труда.

Онлайн-бизнес, создание сайтов, блогов, онетизация через рекламу — это активная полноценная работа. 🤷♂️

Пенсия — это тоже результат вашей работы. Так что «пассивный» доход чаще всего не такой уж пассивный.

Часть 1.

t.me/pensioner30/7537

Для того чтобы начать получать пассивный доход в будущем, нужно уже сейчас совершать определенные шаги:

1. Начните инвестировать или создавать продукт

Если вы выбрали инвестиции, начните с изучения рынка и выбора подходящих активов. Если планируете создать цифровой продукт, разработайте концепцию, создайте прототип и запустите его.

2. Мониторинг и оптимизация

Регулярно отслеживайте результаты своих проектов. Анализируйте доходы, расходы и эффективность выбранных стратегий. При необходимости вносите коррективы в свою деятельность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал