первичное размещение

12 февраля стартует сбор предварительных уведомлений на покупку облигаций ООО «СДЭК-Глобал»

- 12 февраля 2021, 10:13

- |

Стали известны предварительные параметры дебютного выпуска облигаций. Сбор уведомлений начнется уже сегодня, в 13.00 по московскому времени.

Облигационному займу присвоен номер 4B02-01-00562-R-001P от 04.02.2021. Объем эмиссии — 500 млн руб., номинал — 1 000 руб., срок обращения — 6 лет (2190 дней, поделенных на 73 купонных периода), с ежемесячной выплатой купона. Ориентир по ставке купонного дохода — 8% годовых.

Организатором выпуска выступает ООО «ЮНИСЕРВИС КАПИТАЛ», андеррайтером — БАНК «ЛЕВОБЕРЕЖНЫЙ» (ПАО), представитель владельцев облигаций — ООО «ЮЛКМ»

Привлеченные инвестиции компания намерена направить на обновление IT-платформы: увеличение мощностей и модернизацию серверов, обновление программного обеспечения, расширение функционала мобильного приложения.

Это позволит «СДЭК-Глобал» увеличить расчетную мощность оборудования с 1 до 10 млрд транзакций в год, повысить эффективность операционной деятельности и качество предоставляемых услуг, что существенно снизит количество логистических и финансовых ошибок.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Размещение облигаций Лизинг-Трейд серии 001Р-02 подходит к завершению

- 09 февраля 2021, 14:06

- |

Многие лизингодатели предпочитают медленные размещения своих облигаций. «Лизинг-Трейд» не исключение. Выпуск общим размером 500 млн.р. мы размещаем в очереди (300 млн.р. в октябре-ноябре и допвыпуск еще на 200 млн.р. — с 16 декабря). Незаметно размещение подходит к концу. В течение, максимум, недели оно должно завершиться.

Презентация эмитента и выпуска

Сравнительный анализ «Лизинг-Трейда» на фоне других лизингодателей-эмитентов

Интервью Романа Макарова, гендиректора МФК "Займер" сообществу Angry Bonds

- 13 января 2021, 17:05

- |

Перед размещением дебютного выпуска коммерческих облигаций генеральный директор МФК «Займер» Роман Макаров дал интервью сообществу Angry Bonds. В нем Роман рассказал о ситуации на рынке МФО в России и мире: о неоднородной структуре рынка, о конкуренции с банками, уровне ставок в микрозаймах и изменениях в спросе на них. Интервью получилось обширным и занимательным. Текст приводим этой ссылке .

28 декабря ЦБ РФ зарегистрировал выпуск коммерческих облигаций МФК «Займер» серии 01. Размещение готовится по закрытой подписке для квалифицированных инвесторов. Организатор выпуска - ИК «Иволга Капитал»

IPO лихорадка в 2020 году на фоне экономического кризиса

- 29 декабря 2020, 14:15

- |

На фоне потрясений в настоящем усилилась надежда на лучшее будущее и технологический прогресс. С другой стороны, благодаря активной фискальной политике в США и других развитых странах одним из центров экономики, в котором теплилась жизнь, стал финансовый сектор. И хотя он тоже пережил свои взлеты и падения, большую часть этого года на нем сохранялось позитивное настроение.

Не в последнюю очередь благодаря тому, что он стал проводником для компаний завтрашнего дня, которым удалось привлечь значительные средства на фондовом рынке с помощью IPO (Initial Public Offering) — это размещение акций частной (закрытой) компании на бирже. Большинство компаний, которые разместили свои акции на бирже в этом году, были технологическими и предлагали что-то необычное. Иными словами, были революционерами. Выбрав их, инвесторы и выразили свои надежды на лучшее завтра.

( Читать дальше )

Airbnb

- 09 декабря 2020, 21:45

- |

Airbnb планирует установить цену от $44 до $50 за акцию в ходе IPO, что даст ему оценку до $35 млрд., согласно новой заявке, которую Airbnb представила Комиссии по ценным бумагам и биржам во вторник. Компания намерена привлечь около $2,5 млрд при первичном публичном размещении акций. Существующие инвесторы стремятся продать акций на сумму 96 миллионов долларов при IPO.

Последняя частная оценка Airbnb составила $18 млрд.

Компания будет зарегистрирована на Nasdaq под тикером «ABNB». Ожидается, что она проведет IPO в конце этого месяца. Во вторник начнется роуд-шоу Airbnb, на котором компания представит свою заявку инвесторам.

Airbnb выпустил свой первый S-1 в прошлом месяце, показав чистую прибыль в размере $219 млн на $1,34 млрд дохода в третьем квартале этого года, что примерно на 19% ниже по сравнению с предыдущим годом. Как и большинство туристических компаний, Airbnb столкнулся с упадком бизнеса из-за пандемии Covid-19.

Но после сокращения около 25% персонала, или около 1900 сотрудников, в мае Airbnb быстро восстановил свой бизнес в конце года. Это произошло благодаря резкому росту арендной платы в сельской местности, так как люди искали спасения в условиях пандемии. Изначально ожидалось, что компания выйдет на биржу в первой половине года, но кризис изменил эти планы.

( Читать дальше )

Производственная компания «СМАК» зарегистрировала программу облигаций

- 08 декабря 2020, 06:19

- |

Облигации планирует разместить ООО ПК «СМАК» — крупный производитель икры, рыбных консервов и паштетов.

В рамках зарегистрированной программы под номером 4-00564-R-001P-02E от 07.12.2020. эмитент может разместить биржевые облигации на общую сумму до 400 млн рублей. Организатором облигационной программы выступает «Юнисервис Капитал».

Компания планирует разместить дебютный выпуск в ближайшее время. Объем привлекаемых инвестиций, период обращения, ставка и цели привлечения будут объявлены дополнительно, после регистрации решения о выпуске ценных бумаг.

ООО ПК «СМАК» — производитель икры, рыбных консервов и паштетов. Сотрудничество с крупными сетями («Перекрёсток», «Светофор», «ВкусВилл», «Верный», «Метро Кэш энд Керри») позволяет обеспечить широкое географическое присутствие и узнаваемость марок товара. Компания отличается гибким управлением линейкой продукции и высокой диверсификацией бизнеса. Бренды компании («Обкомовская», «Формула ГОСТа» и др.) зарекомендовали себя благодаря стабильному качеству и пользуются спросом среди потребителей. Компания осуществляет деятельность на собственной производственной площадке, оснащенной автоматизированными линиями консервации и фасовки продукции. Текущий объем загрузки производства составляет 45 000 банок в смену.

Облигационный заем станет первым для компании, за счет привлеченных инвестиций компания планирует нарастить объемы продаж и выручки, продолжить развитие собственной производственной площадки.

Начало сбора заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс»

- 23 октября 2020, 13:54

- |

Мы начинаем сбор заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс» (поручитель ООО МФК «Мани Мен»)

Предварительные параметры выпуска:

• Дата размещения: 17 ноября 2020

• Рейтинг выпуска/поручителя: ruBBB- (Эксперт РА)

• Размер выпуска: 700 млн.р.

• Срок до погашения: 3 года, без амортизации

• Ориентир купона: 12-12,5% годовых (YTM 12,6-13,2%), выплата купона ежемесячно

• Минимальная сумма заявки: 1,4 млн.р.

• Организатор выпуска: ИК Иволга Капитал

Облигации «Онлайн Микрофинанс» будут включены в портфели PRObonds примерно на 7% от капитала.

Заявку на участие в размещении Вы можете подать сотрудникам клиентского блока «Иволги Капитал»:

— Евгения Зубко: telegram — @EvgeniyaZubko | email — [email protected] | тел. +7 912 672 68 83

— Ольга Киндиченко: telegram - @Kindichenko_Olga | email - [email protected] | тел. +7 916 452 81 12

— Екатерина Захарова: telegram — @ekaterina_zakharovaa | email - [email protected] | тел. +7 916 645-44-68

— Общий телефон/e-mail: +7 495 150 08 90/[email protected]

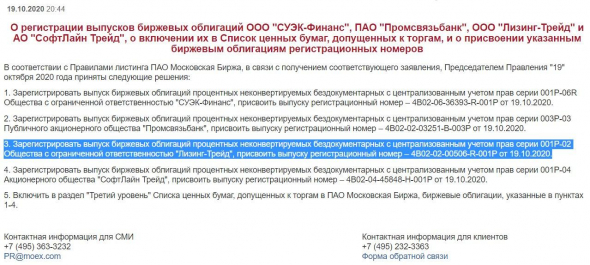

Московская биржа зарегистрировала второй выпуск облигаций ООО "Лизинг-Трейд" (BB+, 300 млн.р., YTM ~11,15%)

- 20 октября 2020, 08:58

- |

Второй выпуск облигаций ООО «Лизинг-Трейд» зарегистрирован Московской биржей (https://www.moex.com/n30668/?nt=101).

Краткие параметры:

— Объем: 300 млн.р.

— Купон: 10,8% (выплата купона ежемесячно)

— Срок обращения: 4 года с амортизацией в последний год

— Рейтинг эмитента: BB+ (АКРА)

Размещение начнется 22 октября, в этот четверг. Продлится около 1-1,5 недель.

Заявку на участие Вы можете подать сотрудникам клиентского блока «Иволги Капитал»:

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

Информация об эмитенте и выпуске:

— презентация выпуска: https://t.me/c/1350246314/152611

— сравнительный отраслевой анализ эффективности: https://www.probonds.ru/posts/611-ooo-lizing-trei-d-otraslevoe-sravnenie.html

— видео-разбор эмитента:

( Читать дальше )

Итоги размещения дебютного выпуска биржевых облигаций ООО «Сибстекло»

- 06 октября 2020, 10:19

- |

Торги ценными бумагами серии БО-П02 стартовали вчера, 5 сентября, на Московской бирже. Выпуску присвоен номер 4B02-02-00373-R-001P. Организатор размещения — «Юнисервис Капитал», андеррайтер — АО «Банк Акцепт».

Всего было зафиксировано 195 заявок. Самая крупная из них составила — 13,8 млн рублей, минимальная равнялась номинальной стоимости одной бумаги — 10 000 рублей. Средний объем заявки составил 650 тыс. руб. Самая популярная заявка — 500 тыс. руб. Сейчас бумаги доступны инвесторам в торговых системах по ISIN коду RU000A1026R9.

Общий объем дебютного выпуска компании «Сибирское стекло» составил 125 млн рублей, срок обращения — 5 лет, включающий в себя 60 купонных периодов продолжительностью 30 дней. Ставка купона на весь период — 12,5% годовых. По выпуску предусмотрена амортизация: частичное погашение по 5% от номинальной стоимости облигаций с 41 по 60 купонный период. Установлена возможность досрочного погашения по усмотрению эмитента в дату окончания 18, 30 и 42 купонного периода. Облигации ООО «Сибстекло» включены в Сектор Роста Московской биржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал