прогноз компании

Заметка по отчёту (РСБУ) Аэрофлота за 2024 г. Какие дивиденды стоит ожидать?

- 04 февраля 2025, 21:56

- |

Добрый вечер. Небольшая заметка по Аэрофлоту. Компания опубликовала финансовые результаты по РСБУ за 4-й квартал и весь 2024 год. Отчётность по РСБУ не учитывает финансовые результаты наиболее маржинальной «Победы» и часть перевозок «России». По дивидендной политике целевой уровень выплат исходит из чистой прибыли по МСФО, которая по результатам 2024 г. будет существенно отличаться (в большую сторону) от цифр по РСБУ. Однако, прибыль по РСБУ в данном случае является предельной величиной, которую в теории можно направить на дивиденды. Подробнее о дивидендных ожиданиях в конце поста.

Пассажиропоток (количество перевезённых пассажиров) из-за нехватки самолётов выходит «на полку». Уже видим в операционном отчёте за 4-й квартал затухающий импульс динамики перевезённых пассажиров в сравнении с показателем годовой давности. Ожидаю, что в 2025 году Группа перевезёт столько же пассажиров, сколько в 2024 году.

Загрузка кресел близка к предельным значениям в условиях высокого спроса на перевозки и ограничениях со стороны парка воздушных судов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Объем рынка онлайн-кинотеатров по итогам 2024 г варьируется от 80 млрд руб. до 120 млрд руб — гендиректор онлайн-кинотеатра Wink Антон Володькин

- 04 февраля 2025, 21:17

- |

Наша оценка рынка в 2024 году варьируется от 80 млрд руб. до 120 млрд руб. В 2019 году мы мечтали, чтобы когда-нибудь рынок онлайн-кинотеатров приблизится к рынку кинопроката. В 2024 году сборы в российских кинотеатрах составили около 43 млрд руб. Получается, что онлайн-кинотеатры обогнали по монетизации офлайн уже в два раза. Объективно онлайн-кинотеатры в несколько раз обгоняют по выручке музыкальные сервисы, цифровые и аудиокниги, выходя на первый план в индустрии развлечений — гендиректор онлайн-кинотеатра Wink Антон Володькин

www.kommersant.ru/doc/7478312

В Северстали не исключили возврат к выплате дивидендов в 2025 г — начальник отдела по связям с инвесторами Никита Климантов

- 03 февраля 2025, 21:28

- |

Об этом в программе «Рынки.Итоги» сообщил начальник отдела по связям с инвесторами компании Никита Климантов.

«Да, CAPEX достаточно существенный, но операционный денежный поток у нас положительный. Понятно, что в условиях такой экономики прибыльность проседает, но тем не менее по 2024 году в среднем мы удержались до 29% рентабельности по EBITDA — это достаточно неплохие показатели. Поэтому прямо сейчас так с уверенностью говорить, что на 2025 год дивиденды мы не планируем, я не могу», — сказал Климантов.

Ранее совет директоров компании рекомендовал не выплачивать дивиденды по итогам 2024 года, учитывая отрицательный свободный денежный поток в четвертом квартале и масштабную инвестиционную программу. За первый, второй и третий квартал 2024 года акционеры суммарно получили по ₽118,42 на акцию.

t.me/selfinvestor/17976

Аэрофлот намерен в 2025г перевезти не менее 55 млн чел (в 2024г - 55,3 млн чел), обеспечить сопоставимую с 2024г прибыль - глава компании Сергей Александровский в интервью России-24

- 03 февраля 2025, 13:01

- |

«Задача минимум, наверное, это реализовать тот уровень, который мы достигли в 2024 году, это и по объему перевезенных пассажиров — перевезти не меньше 55 миллионов, а в части финансового результата — обеспечить сопоставимый финансовый результаты и сопоставимую чистую прибыль. Это, наверное, наша основная цель 2025 года», - сообщил глава компании Сергей Александровский в интервью телеканалу «Россия-24».

tass.ru/ekonomika/23040429

Пассажиропоток группы «Аэрофлот» в 2024 году увеличился в годовом выражении на 16,8%, до 55,3 млн человек, говорится в сообщении группы. При этом головной перевозчик группы — авиакомпания «Аэрофлот» — увеличил перевозки пассажиров на 19,3%, до 30,1 млн человек.

tass.ru/ekonomika/23037201Северсталь сократила в IV квартале EBITDA на 28%, хуже прогноза — Интерфакс

- 03 февраля 2025, 11:08

- |

Северсталь" в IV квартале 2024 года сократила EBITDA на 28% по сравнению со третьим кварталом, до 46,47 млрд рублей. По сравнению с аналогичным периодом прошлого года показатель упал на 35%, говорится в сообщении компании.

Аналитики, опрошенные «Интерфаксом», ожидали EBITDA на уровне 48,4 млрд рублей (-25,4% кв./кв.).

Свободный денежный поток компании в IV квартале составил отрицательные 2,2 млрд руб. (консенсус-прогноз — минус 3,9 млрд руб.).

Совет директоров «Северстали» рекомендовал не распределять дивиденды за IV квартал 2024 года.

t.me/ifax_go/15115

severstal.com/rus/media/archive/operatsionnye-i-finansovye-rezultaty-severstali-za-4-kv-i-12-mes-2024-goda/

Обновление модели по КАМАЗ, после публикации операционных результатов за 2024г.!

- 02 февраля 2025, 20:44

- |

Последний раз писал пост про компанию КАМАЗ 15 ноября, и пусть сейчас еще нет финансовых отчетов, но вышли результаты по производству автомобилей КАМАЗ за 2024 год:

Всего произведено 54,6 тыс. единиц коммерческой техники (+3,0% г/г), из них:

👉тяжелой грузовой техники — 41677 шт.

👉автобусов — 1596 шт.

👉электробусов — 688 шт.

👉автобетоносмесителей — 554 шт.

👉автомобилей Компас — 5742 шт.

Результаты продаж КАМАЗ:

👉грузовой техники свыше 14 тн. — 20300 шт.

👉грузовой техники от 8-14 тн. — 4150 шт.

👉автобусов и электробусов — 2200 шт.

Я не пишу изменения г/г, потому что не вышел отчет, который компания публикует, где показывает официальные цифры, например, за 1 полугодие данные следующие:

( Читать дальше )

Дорогобуж. Есть ли здесь инвестиционная идея?

- 31 января 2025, 17:56

- |

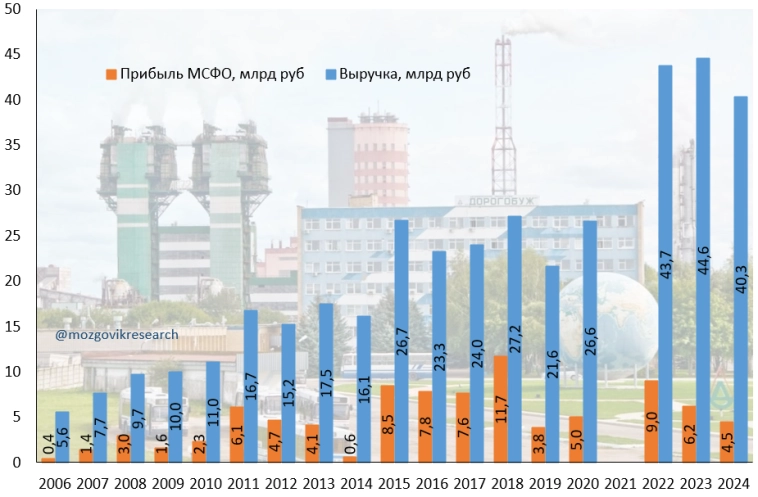

Вместе с очередной волной внебиржевых акций на Мосбиржу сравнительно недавно вышли акции Дорогобуж. Они начали торговаться по безумно высокой цене, но со временем подошли к более-менее адекватным значениям, где их уже интересно оценивать.

Прекрасно, что на бирже появилась ещё одна компания, к которой можно приложить знания о ценах на удобрения. Сейчас в секторе удобрений представлено четыре компании: ФосАгро, КуйбышевАзот, Акрон и его «дочка» — Дорогобуж.

Приведем сразу основные годовые показатели с ориентиром на текущий год.

Выручка — тут мы видим существенный рост. За 15 лет она выросла в 4 раза. Показатели чистой прибыли выглядят куда скромнее. Прибыль сейчас находится на уровне 2011–2012 годов.

Валовая прибыль компании, как и чистая прибыль, показывают снижение уже второй год.

( Читать дальше )

Стратегия Кармани 2025 - 2028 г. - амбициозно, но есть нюанс

- 31 января 2025, 16:04

- |

Смарттехгрупп (Кармани) провел эфир по стратегии 2025 — 2028 г.

Цели стратегии как всегда амбициозные, но к ней есть вопросы.

( Читать дальше )

АПРИ намерен весной определиться с размером дивидендов за 2024 г, будет учитывать ситуацию с ключевой ставкой — председатель СД Алексей Овакимян

- 30 января 2025, 19:14

- |

«Понятно, что решение будет приниматься акционерами по итогам года, наверное, с учетом той политики регуляторов, которая у нас будет весной. Мы рассчитываем на то, что политика пойдет на смягчение, охлаждение закончится, и мы сможем принять решение о распределении прибыли. Но до годовой отчетности за 2024 год, до ее публикации, мы распределение дивидендов не планируем. А на момент публикации годовой отчетности я так понимаю, что мы и политику регуляторов на рынке будем понимать более четко. И исходя из этого, уже понимать, по нижней или по верхней планке мы можем себе позволить выплаты дивидендов», — сказал он.

Также Девелопер АПРИ не исключает возможности проведения SPO в перспективе.

«У нас истек локап. Все наши акции — основателей компании — они консолидированы на одном юридическом лице.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал