прогноз по акциям

Понизятся ли ещё акции Газпрома?

- 18 сентября 2024, 12:03

- |

Объёмы экспорта российского природного газа за последние годы.

Source: Centre on Global Energy Policy, Energy Institute, S&P global ENTSOG, Interfax

Несмотря на то, что прибыль Газпрома выросла в 1-м полугодии 2024 года после резкого провала в 2023 году перспектива дальнейшего роста прибыли сталкивается с проблемой увеличения продаж газа.

Сила Сибири-1 выходит на проектную мощность в 2025 году. Вероятно в 2025 году теряются объёмы поставок трубопроводного газа в Европы через Суджу и далее. Важным сезонным фактором является наличие заполненность европейских хранилищ уже сейчас перед зимним сезоном и как правило эти зимние сезоны последние годы были мягкими для Европ.

Вывод:

Объёмы продаж газа в сезоне 2024 — 2025 года относительно стабилизированы и рост прибыли или ее падение станет лишь функцией от цены природного газа на мировом рынке в это время. Как следствие колебание цен акций Газпрома станет в большой степени зависеть от продолжение транзита экспорта природного газа через Суджу в сезоне 2024-2025. В случае прекращения транзита через Суджу цена снизится, в случае продолжения транзита заметного роста акций сам по себе этот факт не несёт.

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Транснефть - дивидендная идея

- 18 сентября 2024, 09:21

- |

Россия является одним из крупнейших мировых нефтедобытчиков. Однако, чтобы заработать на продаже нефти, ее нужно не просто продать, а еще и транспортировать за рубеж. На этом строит свой бизнес компания Транснефть, отчетность которой сегодня с вами и рассмотрим.

Итак, выручка компании за первое полугодие 2024 выросла на 12,7% до 717 млрд руб. При этом Транснефть значительно нарастила операционные расходы, поэтому чистая прибыль немного сократилась и составила 172 млрд (-8% г/г). Несмотря на геополитический фон, бизнес продолжает полноценно функционировать. Быстрый рост зарплат и высокий амортизационный фонд негативно повлияли на прибыль, но ежегодная индексация позитивно влияет на выручку.

Также стоит отметить невысокую долговую нагрузку. Транснефть имеет 265 млрд долгосрочных и 49 млрд краткосрочных обязательств. На счету компании 150 млрд денежных средств и 500 млрд финансовых активов. Можно сказать, что финансовое положение бизнеса устойчивое и высокая ключевая ставка не угрожает показателям компании.

( Читать дальше )

Мировые цены на Aframaх в сентябре начали восстанавливаться, сейчас выше 30$ тыс., но сокращение добычи/цена нефти мешают Совкомфлоту!

- 18 сентября 2024, 08:55

- |

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~42-45$ тыс. в сутки, цена держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, сезонность связана с использованием ледоколов, которых у СКФ достаточное кол-во). Недавний отчёт эмитента за I п. 2024 г. показал, что II кв. был провальным, но III кв. тоже будет под давлением, есть надежда на IV кв. (преодоление санкций, теневой флот, взлёт цен на фрахт и девальвация ₽). Давайте рассмотрим ± на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в августе сократила добычу нефти на 29 тыс. б/с, до 9,059 млн б/с, но превысила план в рамках договорённостей по сделке ОПЕК+ на 81 тыс. б/с (сокращение на 471 тыс. б/с с II кв. по III кв.). Помимо этого, страны ОПЕК+ достигли договорённости об отсрочке на два месяца увеличения нефтедобычи (с начала 2024 г. сокращение на 2,2 млн баррелей в сутки и до сентября, теперь до декабря).

( Читать дальше )

Транснефть. Кубышка держит!

- 18 сентября 2024, 08:11

- |

Транснефть — это одна немногих компаний, которая крепко держиться на ногах в эпоху высоких ставок и в отличии от экспортеров ей все равно на цены на сырье, поэтому давайте посмотрим, что происходит с этой компанией cейчас.

📌 Что в отчете?

— Выручка и операционная прибыль. Выручка хоть и выросла год к году с 636 до 717 млрд, но упала квартал к кварталу, а операционная прибыль вообще осталась почти на том же уровне: 298 млрд против 293 млрд годом ранее. И проблема заключается в том, что динамика с маржинальностью будет негативная в следующие 2 квартала ⚠️

— Кубышка. У компании отрицательный чистый долг, поэтому накопленная кубышка на 684 млрд (в июле уменьшилась на 128 млрд после выплаты дивидендов за 2023) против долга в 314 позволяет зарабатывать неплохие проценты, благо кредиты взяты под низкие фиксированные ставки ✔️

Благодаря кубышке акционеры могут расчитывать на промежуточные дивиденды в районе 110 рублей 💸, благо Токарев обещал сделать такой подарок впервые в истории компании!

( Читать дальше )

Полюс. Отчет. Дивиденды. Перспективы.

- 18 сентября 2024, 07:20

- |

Итак, за 6 месяцев текущего года операционные и финансовые результаты компании выглядят следующим образом:

🔹производство золота увеличилось на 3% (до 1473 тыс унций), а его реализация на 1% (до 1263 тыс унций. В течение отчетного периода компания аккумулировала 210 тыс унций золота, которые будут реализованы во втором полугодии и соответственно отразяться в финансовых показателях по итогам 2024 года.

🔹выручка составила 248 млрд руб, увеличившись на 34,7% (6 мес 2023 года — 184 млрд). Рост был обусловлен повышением средней цены реализации золота.

🔹чистая прибыль увеличилась в 3,5 раза (с 42 до 143 млрд руб). При этом скорректированная чистая прибыль (за минусом курсовых разниц, переоценки финансовых инструментов и прибыли от продажи рассыпного бизнеса) выросла только на 11,8% (с 93 до 104 млрд).

( Читать дальше )

Татнефть. Ситуация. Перспектива

- 17 сентября 2024, 23:10

- |

Татнефть пр. (#TATNP)

Татнефть одна из крупнейших нефтяных компаний в России и крупнейший налогоплательщик Татарстана. Акции корректировались не только по причине развития общей коррекции. Дополнительно инвесторов не порадовал слабый отчет за 2 квартал 2024 года (я о нем рассказывал на Ютубе). К тому же на всех нефтяников почти в одинаковой степени негативно повлияло снижение цен на нефть.

Тем не менее, Татнефть, как правило, направляет большую часть своей прибыли на дивиденды. Последние годы дивиденды составляли не менее 50% от чистой прибыли РСБУ или МСФО.

Рекомендованы дивиденды Татнефти за 1 полугодие 2024г.

Дивиденд на акцию составит 38,2 руб.

Дивдоходность немного около 6%

Дата закрытия реестра: 8 октября 2024г.

Дата проведения общего собрания акционеров: 19 сентября 2024г.

У компании стабильная ситуация и низкая долговая нагрузка. Основные риски находятся в санкционной плоскости. Имеются и неслабые риски со стороны мировых цен на нефть.

Транснефть: трубы и нефть, инфляция и дивиденды

- 17 сентября 2024, 21:27

- |

• Коротко:

Бизнес компании транспортировать нефть и нефтепродукты и бизнес идёт хорошо, несмотря на снижение добычи нефти в РФ.

• Подробно:

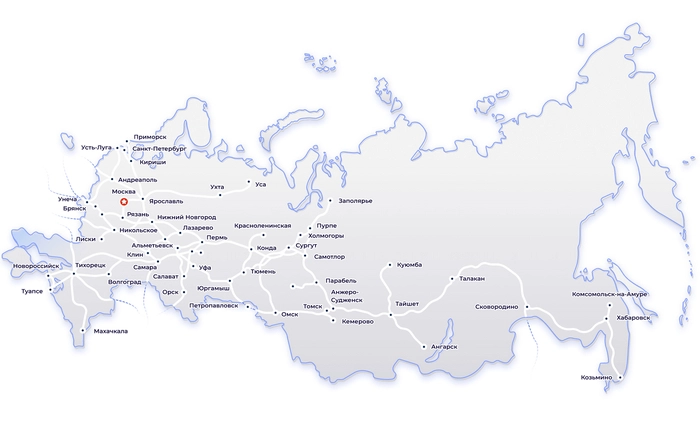

«Транснефть» — крупнейшая в мире трубопроводная компания в области транспортировки нефти и нефтепродуктов. Масштаб можно оценить по схеме магистральных трубопроводов (рис 1). Монопольное положение позволяет стабильно зарабатывать, а тарифы индексируются на инфляцию.

Источник: www.transneft.ru/?sort=date&page=5&re=en

Источник: www.transneft.ru/?sort=date&page=5&re=enВ конце 2020 правительство утвердило ежегодный рост тарифов «Транснефти» до 2030 по формуле «инфляция минус 0,1%». Т.е. это представитель компании которая автоматически абсорбирует инфляцию ежегодно повышая тарифы.

А что у нас с инфляцией коллеги? Правильно, как недавно заявили в ЦБ: «Устойчивое инфляционное давление в целом остается высоким и пока не демонстрирует тенденцию к снижению.»

Т.е. основной доход это произведение объёма прокачки на тариф прокачки. А тарифы ежегодно индексируются.

( Читать дальше )

ВТБ стоит 0,4 капитала. Стоит ли покупать акции банка?

- 17 сентября 2024, 18:15

- |

⚠️ Посмотрел отчет ВТБ – не понравился.

Разовые доходы скрывают проблемы, которые есть у банка из-за высокой ставки.

Да, у ВТБ рекордная прибыль за 1 пол. 2024 года = 277,1 млрд руб.; НО – 2/3 прибыли получены за счет разовых факторов.

🗣️ Некоторые инвесторы говорят, что ВТБ стоит дешевле 1 прибыли (поэтому есть высокий потенциал), но в этом тезисе есть 2 проблемы.

1️⃣ Учитываются только обыкновенные акции, а есть еще и префы.

2️⃣ Прибыль не корректируется на разовые факторы (не каждый же год ВТБ будет получать деньги за свои зарубежные активы).

‼️ Если скорректировать прибыль на разовые факторы и посчитать капитализацию ВТБ с учетом префов, то ВТБ на 20% дороже Сбера по P/E.

P/BV (цена / капитал) ВТБ = 0,41, дешево.

НО, скорректированная рентабельность капитала за 1-е полугодие = 7,4%. С учетом низкой рентабельности — не очень дешево.

На снижении ставки ВТБ должно полегчать, но лезть сюда я не буду.

Друзья, разобрал для вас отчеты всех представителей финансового сектора, переходите и читайте интересующие вас, идеи среди них есть:

( Читать дальше )

SberCIB: Справедливый уровень индекса Мосбиржи на конец 2024г - 2850п, ждём роста рынка уже в 1кв 2025г, потенциальные просадки в октябре и декабре могут быть хорошей возможностью для покупки акций

- 17 сентября 2024, 18:13

- |

Чего ждать в четвёртом квартале

Справедливый уровень индекса Мосбиржи на конец года — 2 850 пунктов. При этом аналитики считают, что на рынке сохранится волатильность. Всё потому, что скоро возобновят торги акциями X5 Group и HeadHunter, в октябре доходности ОФЗ достигнут пика, а в декабре пройдёт замещение суверенных еврооблигаций.

Аналитики ждут роста рынка уже в первом квартале 2025 года. Поэтому потенциальные просадки в октябре и декабре могут быть хорошей возможностью для покупки ценных бумаг.

По базовому прогнозу SberCIB, ключевая ставка достигнет пика в октябре и ЦБ не будет поднимать её дополнительно в первом квартале 2025 года. А ожидание снижения ставки, наоборот, может стимулировать рост рынка.

Риски для прогноза аналитиков — повышенная инфляция, снижение цен на нефть и геополитика.

📈 Чего ждать в 2025 году

По нейтральному сценарию SberCIB, индекс Мосбиржи вырастет до 3 400 пунктов к концу следующего года. С учётом дивидендов полная доходность индекса — 37%.

( Читать дальше )

HeadHunter: После возобновления торгов спрос со стороны инвесторов будет сглаживать эффект «навеса». Потенциально он может составить до 59% от всего объёма акций — СберИнвестиции

- 17 сентября 2024, 17:05

- |

- Спрос со стороны инвесторов будет сглаживать эффект «навеса». Потенциально после возобновления торгов он может составить до 59% от всего объёма акций. При этом институциональные инвесторы сохраняют интерес к акциям HeadHunter: ожидаемая дивдоходность — около 20%, а ещё компания планирует обратный выкуп на 10 млрд ₽.

- В SberCIB позитивно смотрят на перспективы HeadHunter.

- По итогам года компания ждёт выручку в 40 млрд ₽ при скорректированной EBITDA более 23 млрд ₽.

- По оценке HeadHunter, объём российского рынка услуг, связанного с персоналом, — 870 млрд ₽. Из них около 38% приходится на рекрутинг.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал