ставка фрс сша

Новая эра процентных ставок.

- 08 апреля 2024, 18:44

- |

Многие люди надеются на возврат к исторически низким процентным ставкам.

Несколько лет назад многие считали сверхнизкие процентные ставки нормой. Поэтому они были удивлены, когда ставки начали неуклонно расти.

Однако мы предупреждали об этом ещё в октябре 2020 года:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Цуцванг - позиция в которой оказался ФРС США

- 08 апреля 2024, 09:55

- |

Цуцванг — ситуация в шахматах, в которой один из игроков оказывается в таком положении, что любой его следующий ход ухудшит его позицию.

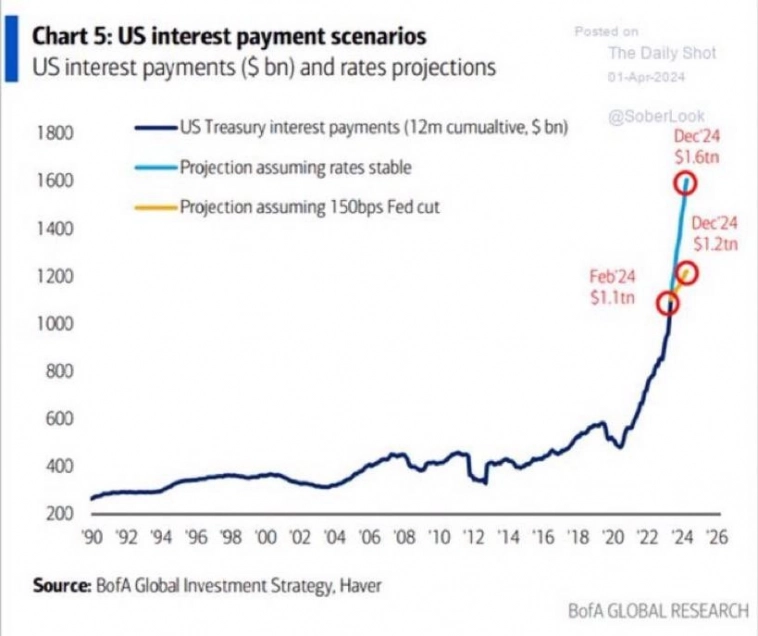

Именно так можно охарактеризовать позицию в которой оказался ФРС США. С одной стороны реальный мандат с фокусом на инфляцию, а с другой совершенно безумный фискальный дефицит в 6.5% при номинальном росте ВВП ~6%, что с совокупности с высокими ставками дает резкий рост расходов бюджета на обслуживание долга.

Рынок видит Джерома Пауэлла, как Артура Бёрнса и точно не как Пола Волкера (не того, что из Форсажа), что в переводе означает — у главы ФРС слишком маленькие яйца чтобы взять ситуацию под контроль без оглядки на политические последствия более долгой/жесткой политики ФРС. ФРС транслирует, что ставку будут снижать при инфляции выше 2% + номинальном росте ~6% + дефиците бюджета 6.5% + начале глобального снижения ставок + тренда в решоринге/ниаршоринге.

С текущих уровней риски по инфляции в США смотрят вверх, а не вниз, но чем дольше ставки высоко, тем выше расходы по обслуживанию долга США (разные сценарии динамики расходов по процентам можно увидеть на графике).

( Читать дальше )

📉Доллар находится под давлением 3й день подряд. Разбираемся, в чем причина.

- 04 апреля 2024, 18:42

- |

👉После роста до локальных максимумов 2024 года, индекс доллара DXY резко развернулся и за 3 дня потерял уже более 1%.

👉Основной импульс цена приобрела после выхода довольно спорных данных по ИПЦ в ЕС и затем получила дополнительное ускорение после публикации относительно позитивных данных по деловой активности в США.

👉За последние несколько дней выступало достаточно много представителей ФРС, а вчера выступил и сам глава ФРС Пауэлл. В целом, ничего нового он не сказал. По его мнению, последние данные по росту числа рабочих мест и инфляции выше, чем ожидалось, но существенно не меняют общую картину. Если экономика будет развиваться так, как ожидает ФРС, большинство участников FOMC считают целесообразным начать снижение ставок в этом году. Сейчас рано судить, являются ли недавние показатели инфляции чем-то большим, чем просто скачком. У ФРС есть время и решения будут приниматься на конкретном заседании. Так же он отметил, что иногда снижение ИПЦ идет по «ухабистому» пути.

👉После выступления Пауэлла, JP Morgan опубликовал прогноз, что инфляция будет постепенно снижаться, а общий индекс потребительских цен (ИПЦ) достигнет двух минимальных значений к концу года.

( Читать дальше )

Узнайте о "новой эре" в процентных ставках (перевод с elliottwave com)

- 04 апреля 2024, 11:30

- |

Несколько лет назад многие люди считали, что сверхнизкие процентные ставки — это норма. Поэтому они были удивлены, когда ставки начали неуклонно расти. Однако наш Elliott Wave Theorist в октябре 2020 года предупредил об этом, представив этот график и комментарий:

Несколько лет назад многие люди считали, что сверхнизкие процентные ставки — это норма. Поэтому они были удивлены, когда ставки начали неуклонно расти. Однако наш Elliott Wave Theorist в октябре 2020 года предупредил об этом, представив этот график и комментарий:( Читать дальше )

Рынок сейчас более ястребиный, чем ФРС, поскольку ставки на снижение ставки в июне уменьшаются

- 03 апреля 2024, 14:49

- |

… и что еще более тревожно, сигналы инфляции снова мигают красным...

… и что еще более тревожно, сигналы инфляции снова мигают красным...( Читать дальше )

Тревожный звоночек для ФРС

- 03 апреля 2024, 08:34

- |

Ценовой индекс расходов на личное потребление в США (PCE) в феврале увеличился на 0.33% м/м и 2.45% г/г. Базовый PCE — 0.26% м/м и 2.78% г/г, согласно данным Бюро экономического анализа США.

ФРС таргетирует именно PCE и прогнозирует конкретно этот показатель, поэтому он является наиболее репрезентативным.

Изменения в основных компонентах PCE:

Сфера услуг — +0.3% м/м и +3.8% г/г (3.9% г/г в январе, 3.9% г/г в декабре). Основной положительный вклад внесли транспортные услуги, страхование, финансовые услуги и услуги ЖКХ.

Продукты — +0.1% м/м и +1.3% г/г (1.4% г/г в январе, 1.4% г/г в декабре).

Энергоносители — +2.3% м/м и минус 2.3% г/г (-4.9% г/г в январе, -1.7% г/г в декабре).

Товары длительного пользования — +0.2 м/м и минус 2% г/г (-2.4% г/г в январе, -2.3% г/г в декабре). Наибольший вклад внесли автомобили (новые легковые грузовики).

Повседневные товары — +0.7% м/м и +0.8% г/г (0.5% г/г в январе, 1.6% г/г в сентябре).

Без учета волатильных продовольственных и энергетических компонентов индекс цен PCE вырос на 0.26% м/м и 2.78% г/г (2.9% г/г в январе, 3% г/г в декабре).

( Читать дальше )

Путь дезинфляции приостанавливается, поскольку цены на товары длительного пользования растут, а Supercore PCE снижается

- 01 апреля 2024, 12:38

- |

( Читать дальше )

Золотая лихорадка. Обстоятельства непреодолимой слабости

- 27 марта 2024, 19:22

- |

Если открыть учебник экономики, можно прочитать, что золото всегда находится в обратной связи со ставкой ФРС – чем выше ставка, тем дешевле золото, и наоборот. Логика заключается в том, что, поскольку золото не приносит процентный доход, то исключительно в качестве надежного и ликвидного актива конкурирует с treasuries (казначейские облигации США).

Когда по «трежерям» набегает хороший процент, золото никому не нужно. Если процент низкий, золото нужно всем. И если посмотрим график за последние десятки лет, обнаружим, что в 90% случаев эта зависимость работала.

Однако сейчас золото на абсолютных максимумах, и ставка ФРС на абсолютных максимумах. И вопрос, что приключится с котировками золота далее (тем более, рано или поздно, период снижения ключевых ставок начнется), крайне актуален. И тем более актуален, поскольку напрашиваются подозрения, что старые причинно-следственные связи перестают работать.

На самом деле здесь нет никакого противоречия, просто золото действительно начнет падать тогда, когда пойдет вниз ставка ФРС.

( Читать дальше )

Что случилось с «эффектом ФРС»?

- 27 марта 2024, 17:25

- |

В конце 2022 года цены на золото упали более чем на 20% оказавшись на территории медвежьего рынка. Ведущие эксперты назвали причину падения металла: «эффект ФРС» от повышения ставок. Волновой анализ Эллиотта, предвидел резкие бычьи изменения в будущем золота, независимо от влияния ФРС. Именно это и произошло.

Как поживает желтый металл сегодня!? 8 марта 2024 года цены на золото взлетели выше 2200 долларов (в течение дня) за унцию, достигнув рекордного максимума. Это произошло более чем через 40 лет с момента начала торговли золотом.

Для «федералистов» – то есть инвесторов, которые используют решения Федеральной резервной системы по денежно-кредитной политике и данные по инфляции для оценки будущего драгоценных металлов – бычий рост золота является чем-то вроде головной боли. Согласно экономике 101, растущие процентные ставки это плохой сигнал для золота, поскольку они снижают альтернативные издержки владения металлом, который не приносит процентов.

И тем не менее, бычий рост золота с конца 2022 года начался одновременно с одним из самых ястребиных действий ФРС за всю историю центральных банков.

( Читать дальше )

Предполагаемое снижение ставки ФРС имеет под собой более зыбкую почву, чем в Великобритании и Европе

- 27 марта 2024, 15:52

- |

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал