ставки

В 2024м у нас будут нулевые ставки?

- 26 июля 2022, 10:38

- |

Никогда такого не было.

- комментировать

- Комментарии ( 21 )

Банкам могут запретить дифференциацию ставок по вкладам с одинаковыми условиями

- 09 июля 2022, 14:29

- |

В Госдуму внесли законопроект, который установит запрет на дифференциацию ставок по вкладам с одинаковыми условиями.

Документ также запретит банкам предлагать сниженные ставки по вкладам для клиентов, которые выполняют дополнительные условия.

Если документ примут, то банкам запретят дифференцировать ставки по способам внесения средств (продление договора на вклад, заключение нового, перевод с банковского счета, внесение наличных и т. д.).

Банки также не смогут предлагать другие ставки, если клиенты будут приобретать дополнительные финансовые услуги или продукты, в том числе и от партнеров.

Банкам могут запретить дифференцировать ставки по вкладам с одинаковыми условиями — Новости – Финансы – Коммерсантъ (kommersant.ru)

Анализ и прогноз по доллару

- 30 июня 2022, 18:14

- |

В этом видео анализирую рынок доллара и базовые валюты через теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки.

Чем опасен крепкий доллар, и каковы его перспективы?

( Читать дальше )

Что ждет рынок золота?

- 09 июня 2022, 12:22

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На рынке золота превалирует противоречивый фон: с одной стороны котировки поддерживают высокие инфляционные ожидания, геополитический и экономический риск, с другой – мировые ЦБ ужесточают монетарную политику. Текущий условия на рынке золота весьма противоречивы, что осложняет принятие торгового решения.

Попытаемся разобраться!

( Читать дальше )

ООО «Пионер-Лизинг» определило ставку 2-го купона нового выпуска облигаций Пионер-Лизинг БР5, предназначенного для квалифицированных инвесторов.

- 08 июня 2022, 11:00

- |

Ставка 2-го купона выпуска облигаций Пионер-Лизинг БР5 составит 20,26% годовых, размер купонной выплаты на одну облигацию – 16,65 руб.

Эмитент, ООО «Пионер-Лизинг», устанавливает купонные ставки облигаций выпуска Пионер-Лизинг БР5 по следующей формуле: Срочная 6-месячная ставка RUONIA + 7%.

RUONIA (Ruble Overnight Index Average) – рассчитываемая Банком России взвешенная процентная ставка однодневных межбанковских кредитов (депозитов) в рублях, отражающая оценку стоимости необеспеченного заимствования на условиях овернайт.

Значение срочной 6-месячной ставки RUONIA на дату определения купонной ставки 2-го купона (07.06.2022) составляло 13,26%. Данный показатель в настоящее время превышает значение ключевой ставки Банка России. Более того, в ближайшее время значение срочной 6-месячной ставки RUONIA продолжит рост, все больше учитывая повышенный уровень ставок на горизонте последних 6-ти месяцев.

( Читать дальше )

Доллар: продолжится ли бычий рынок?

- 26 мая 2022, 13:24

- |

Продолжится ли бычий рынок доллара?

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 25 мая 2022, 09:24

- |

Пока участники финансового рынка гадают, что делать, состояние долларовой ликвидности в США остается достаточно стабильным – за исключением некоторых нюансов, о которых и пойдет речь в данной статье.

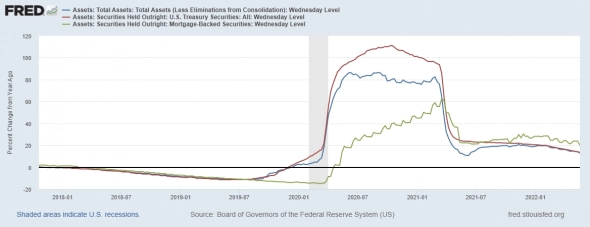

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжает дрейфовать внизу относительно прошлого года:

синяя линия – баланс ФРС от года к году;

красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

зеленая линия – годовая динамика баланса трежерис.

Баланс ФРС пока снижается медленно, но мы знаем, что с июня ФРС будет его сокращать со скоростью 47,5 млрд долларов в месяц, а с сентября – по 95 млрд долларов в месяц.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

( Читать дальше )

Анализ и прогноз валютного рынка

- 21 апреля 2022, 14:46

- |

В этом видео анализирую рынок доллара и базовые валюты через теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки. Политика ФРС и ее влияние на доллар, что происходит и чего ждать.

Обрушит ли ФРС валютный рынок?

( Читать дальше )

Обзор долларовой ликвидности США

- 20 апреля 2022, 11:23

- |

Пока монетарные власти выбирают между снижением инфляции и стоимостью активов, денежный рынок в США продолжает быть устойчивым, несмотря на мощнейшую распродажу рынка облигаций.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжил свой нижний дрейф относительно прошлого года:

синяя линия – баланс ФРС от года к году;

зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

красная линия – годовая динамика баланса трежерис.

Баланс ФРС пока подпитывается реинвестированием платежей по облигациям, но уже с мая регулятор обещает запустить процесс сокращения баланса. При этом некоторые члены ФРС высказывают мнение о том, что ФРС надо бы оставить на балансе только трежерис; видимо, это обусловлено необходимостью контроля кривой доходности – но что тогда будет с ипотечными бумагами, когда со стороны ФРС на них сократится спрос? Очевидно, они сильно провалятся, вопрос лишь в том – насколько низко…

( Читать дальше )

Их цель - грохнуть реальную экономику. Давайте поможем!

- 30 марта 2022, 08:49

- |

Давайте объективно: ни одной страны с положительной процентной ставкой! Имеет смысл хранить деньги в таких условиях? Нет!

Ну есть у меня условный миллион… квартиру не купишь (вычеркнули), машину не купишь (вычеркнули), что осталось?! А всё остальное стОит сильно ниже. Хранить бессмысленно, потому что прироста денег относительно цен не происходит. Но и покупать бессмысленно, потому что продолжат переписывать ценник вверх, сразу ссылаясь на дефицит.

Рынок (прости Россия) продолжает переть у упорством носорога наверх, ещё больше отрывая его от реальной экономики, в которой бастуют дальнобои, замораживаются стройки, останавливаются автозаводы и пр.

Что я предлагаю?.. Раз эти ребята не хотят нормально повысить процентные ставки, доведя их размер до показателей ну хотя бы не реальной, а их рисованной инфляции… давайте откажемся полностью от покупок!!! Ускорим процесс падения реальной экономики!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал