ставки

Два ЯСТРЕБА среди стаи ГОЛУБЕЙ

- 19 декабря 2019, 22:02

- |

Сегодня произошло достаточно нехарактерное событие для текущего года — ЦБ Швеции (РиксБанк) повысил ставку! В условиях, когда весь год все центральные банки понижали ставки, шведский регулятор выглядит как белая ворона со своим ужесточением ДКП. Стоит отметить, что это уже второе повышение ставки в текущем году и впервые за 5 лет ставка в Швеции перестала быть отрицательной! Самое интересное, что и Норвегия в этом году трижды повысила ставку, доведя ее до 1.5%

Интересный формируется тренд на ужесточение ДКП в скандинавских странах. Учитывая, что это страны с самым высоким уровнем жизни в мире, то я бы не стал списывать действия их регуляторов на глупость, необдуманность и недальновидность. Между прочим, Риксбанк является старейшим ЦБ в мире. И видимо, не просто так шведская крона входит в индекс доллара (DXY). Так вот несмотря на замедление экономики, Риксбанк считает, что отрицательные ставки несут в себе еще большую угрозу, раздувая стоимость активов и увеличивая совокупный долг. Прямо голос разума в этом ненормальном мире отрицательных ставок и бесконечных QE!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 07 декабря 2019, 13:54

- |

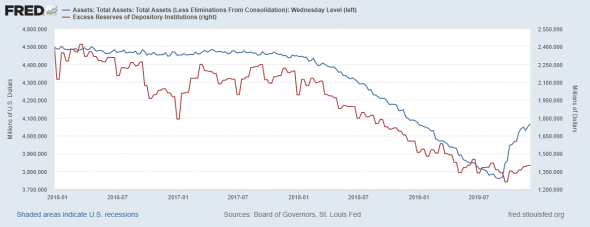

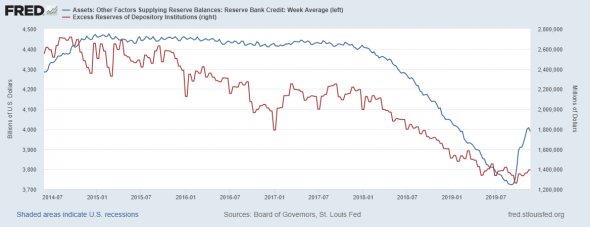

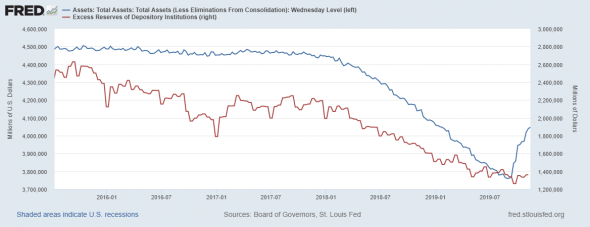

Проблемы у ФРС с ликвидностью в финансовой системе США продолжаются. На текущей неделе баланс ФРС вырос еще на 13 млрд долларов, но при этом избыточные резервы не растут. Это отображено на картинке ниже.

Баланс растет гораздо быстрее, чем избыточные резервы коммерческих банков, что указывает на продолжающиеся поглощение ликвидности со стороны нерезидентов, Госдепа и вложений в денежные фонды

( Читать дальше )

СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 30 ноября 2019, 17:09

- |

… и снова про ликвидность в США

Баланс ФРС на прошлой неделе вырос на 22 млрд долларов. При этом мы видим, что избыточные резервы коммерческих банков продолжают находится вблизи минимумов. Эта ситуация изображена на картинке ниже

Такая ситуация сигнализирует о нехватке ликвидности несмотря на расширение баланса Федеральными властями.

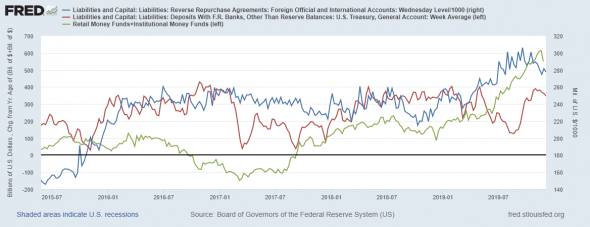

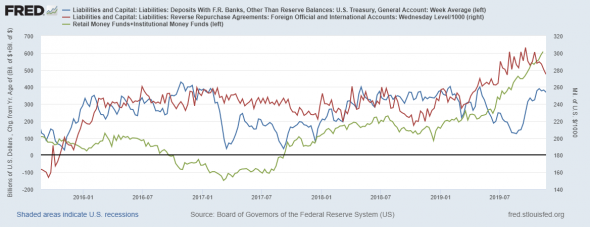

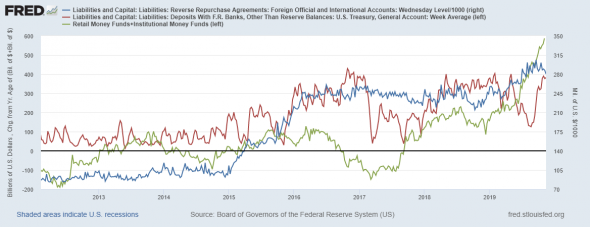

Рассмотрим основные показатели поглощения ликвидности, которые представлены на картинке ниже.

( Читать дальше )

США вступают в полномасштабную промышленную рецессию

- 22 ноября 2019, 23:02

- |

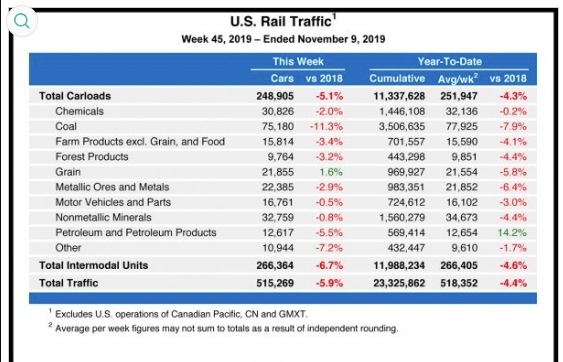

На ZeroHedge выложили хороший обзор по текущей ситуации с железнодорожными перевозками в Штатах. Так вот — в годовом исчислении падение зафиксировано по всем позициям, кроме нефти и нефтепродуктов (за что отдельное спасибо продолжающейся сланцевой революции):

(В годовом исчислении железнодорожные перевозки в США падают по всем позициям, кроме нефти и нефтепродуктов)

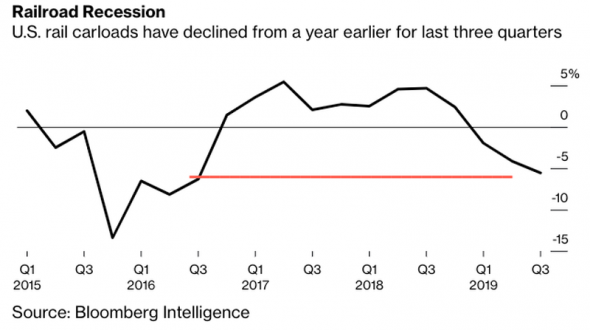

Перевозки показывают отрицательную динамику уже третий квартал подряд, темп снижения максимальный с 2016 года:

( Читать дальше )

Обзор состояния ликвидности в США

- 22 ноября 2019, 15:33

- |

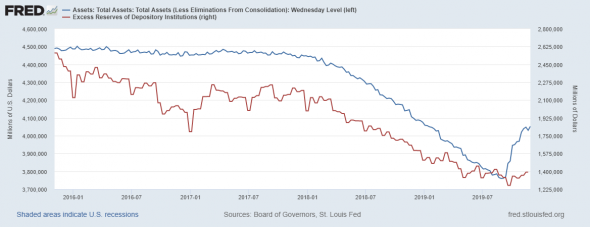

Ситуация с ликвидностью в США, несмотря на сокращение баланса ФРС на прошлой неделе, медленно, но улучшается. На картинке ниже мы видим, что баланс ФРС чуть сократился, а избыточные резервы, которые являются основным компонентом денежной базы, остаются в плоской динамике.

Денежная база прибавила на неделе 13 млрд долларов, в то время как показатель широких денег М2 16 млрд долларов. Возможно это намек на долгожданное расширение ликвидности в США. Но мы видим, что ФРС сократила свой баланс на 17 млрд долларов. Что же послужило причиной роста высоколиквидных денег в США?

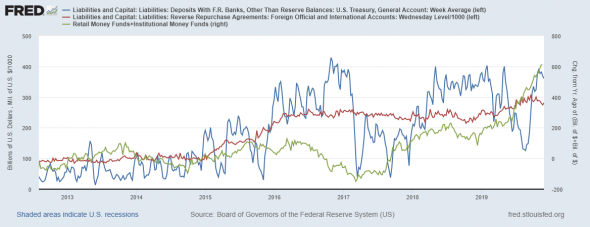

На картинке ниже представлены ведущие, на сегодняшний день, показатели поглощения ликвидности

( Читать дальше )

Оптимисты преобладают

- 19 ноября 2019, 18:02

- |

S&P обновляет максимумы, посмотрим на показатели индикатора Жадность и Страх от информационного агентства CNN.

После снижения ставок, выкупа облигаций и печати кэша — рынок ожидаемо двинулся вверх и показывает отличную силу на данный момент. Все провалы выкупаются, словесные интервенции Трампа помогают пробивать хаи. Топ-компании, входящие в индекс, показывают хорошую отчетность и по очереди помогают индексу двигаться дальше вверх. Ритейл, входящий в индекс, сейчас начнет показывать большие продажи и вероятность увидеть классическое предновогоднее ралли — очень большая. Тем не менее, без локальных коррекций не обойтись и увидеть 3030 мы можем очень даже легко.

После того, как игроки находились в страхе обвала рынка, а рынок пошел вверх и обновил исторический максимум, они начали снова набирать позиции. На текущий момент индекс Страха и Жадности находится на значении 83, что является довольно сильным показателем локального дисбаланса сил и говорит о том, что вероятность локальной коррекции очень и очень велика. Ведь когда на рынке преобладают покупатели-оптимисты, то легче всего сбросить подорожавшие активы и зафиксировать прибыль.

( Читать дальше )

ПРОГНОЗ S&P500 и СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 16 ноября 2019, 17:30

- |

Мой телеграмм: https://teleg.run/khtrader здесь Вы найдете более оперативную информацию

Продолжаю следить за состоянием ликвидности в США, которая остается в шатком балансе, что не дает снизится доллару.

Начнем с первой картинки, это состояние баланса ФРС и избыточные резервы коммерческих банков

Мы видим, что баланс ФРС растет и дальше, на неделе еще добавили 12 млрд долларов (синяя линия), в то время как избыточные резервы коммерческих банков не реагируют на расширении ликвидности ФРС. Налицо процесс поглощения ликвидности.

На следующей картинке отображены три основные направления поглощения ликвидности.

( Читать дальше )

в гостях у FinProfit. Нефть, S&p500, макроэкономика.

- 15 ноября 2019, 13:13

- |

Пригласили в стрим ребята из FinProfit. Поговорили о рынках, трейдинге и экономике.

Кому интересно, вот видео

( Читать дальше )

Прогноз рынка нефти

- 10 ноября 2019, 13:37

- |

Предлагаю Вашему вниманию видео с прогнозом нефтяного рынка.

1) Фундаментальный анализ

2) Технический анализ

3) Анализ ожиданий

( Читать дальше )

Вот такие игровые инструменты--я КУКАРЕКУ...

- 31 октября 2019, 19:07

- |

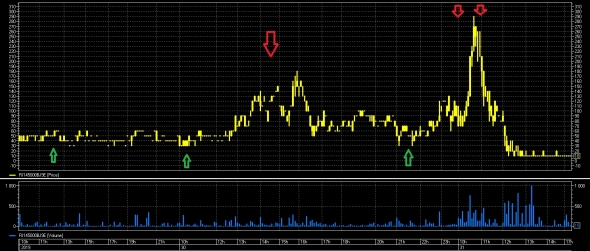

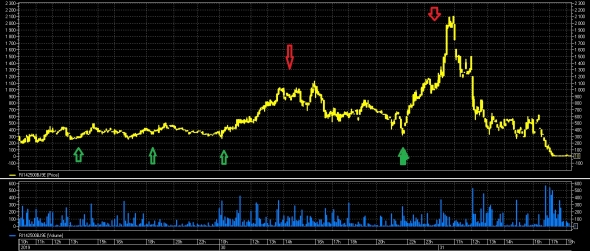

СУТЬ---делая малые ставки в пределах до 10т.р.(и рискуя только этими суммами)-можно за день-два поиметь в разы и десятки раз больше...

(Речь только о ПОКУПКЕ опц. ПУТ или КОЛЛ)

Недельные РИ с экспирой сегодня--

КОЛЛ стр. 145000

КОЛЛ стр. 142500

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал