статистика

Статистика, графики, новости - 18.04.2025 - The Wall street Journal и его взгляд на золото. Мечты и реальность.

- 18 апреля 2025, 06:09

- |

— Спад продаж в электронике.

— Америку перестают любить.

— Тайная инфа по торгам, которая нафиг не нужна.

— Что там с яйцами? У нас и у них.

Доброе утро, всем привет!

( Читать дальше )

- комментировать

- Комментарии ( 1 )

5 млн рублей потратили подростки на акции в 1-м квартале

- 17 апреля 2025, 09:34

- |

Подростки в возрасте от 14 до 17 лет открыли около 3 тыс. брокерских счетов через «Сбер Инвестиции» в 1 квартале 2025, а еще столько же подали заявки на открытие счета, по ним ожидается получение согласия от родителей.

👨👨👧👦Об этом рассказали в пресс-службе брокерского подразделения Сбера. Анализ портфелей показал, что подростки чаще взрослых выбирали акции, а также продолжали инвестировать в фонды денежного рынка.

Чтобы всегда получать самую свежую, важную и интересную информацию о финансах и инвестициях, подписывайтесь на мой телеграм-канал.

🚀Лови маржин-коллы смолоду

Дети от 14 лет получили возможность торговать на бирже с помощью брокера Сбера в октябре 2024. Несовершеннолетним пользователям недоступны высокорискованные активы (например, деривативы и некоторые облигации), а также открытие маржинальных позиций. На брокерском счете установлен лимит по сумме — пополнить его можно только на ₽25 тыс. в год.

«Если у взрослых фаворитами стали корпоративные облигации с фикс. купоном, то подростки больше всего покупали акции. Думаю, это связано с тем, что ребятам интересно разобраться, как работает рынок, почувствовать себя совладельцами крупных компаний» — руководитель «Сбер Инвестиции» Аиша Кубезова.

( Читать дальше )

Учесть банкротство как вероятность 0.5% падения до х0.2

- 14 апреля 2025, 13:49

- |

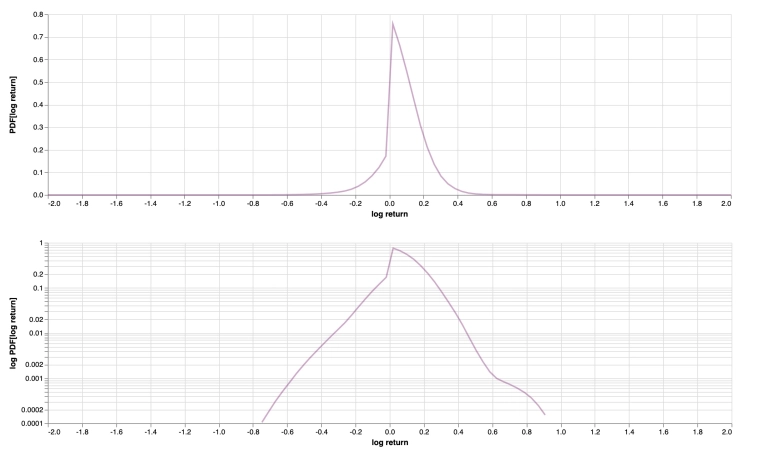

Распрееленеие лог доходов акции, PDF[log return]. Красная линия изменения после добавленния 0.5% падения до х0.2 (плавно размазаное по распределению).

Или, уточнить возможный рост, на базе финансовой отчетности.

По сути получается похоже на байесовский prior/posterior.

Распределение как PMF vs PDF vs CDF vs SurvF

- 13 апреля 2025, 06:44

- |

— PDF показывает плотность а не вероятности, нужно закрашивать полутонами площадь графика чтоб показать вероятности что не всегда удобно.

— PMF не стабильна при изменении шага дискретизации (см картинку ниже).

— CDF/SurvF на лог маштабе половину перекашивает.

Что использовать, для наглядности, чтоб показывало реальные вероятности, в том числе в лог маштабе? Как вариант комбинацию CDF: х<0, SurvF: х>0 (или можно выбрать моду/дреднее вместо 0).

Пример проблемы с PMF, PMF очень удобна и интуитивно понятна, но, имеет неприятную проблему, графики ниже одно и то же распределение, с разным шагом дискретизации, если его показать не точками а линией то вообще непонятно что это одно и то же.

( Читать дальше )

Цена Акции AMD как Случайный Процесс (Stochastic Flow)

- 09 апреля 2025, 09:48

- |

Если посмотреть на черные точки детальней то это будет распределение имеющее форму

( Читать дальше )

Как 4 млн инвесторов поучаствовали в мартовском обвале рынка перед его обрушением

- 08 апреля 2025, 08:00

- |

Март начинался бодро и позитивно, а потом что-то пошло не так. А точнее, пошло не так примерно лишь всё. Даже в апрель перетекло. Двери биржи открылись перед 4 миллионами инвесторов, которые любят вверх, но оказалось, что это двери лифта, который едет вниз.

Мосбиржа поделилась итогами марта 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Смотрим объёмы торгов акциями и облигациями, народный портфель марта и другие интересные данные.

Свежая кровь

Число физлиц, имеющих счета на Мосбирже, за март увеличилось на 280 тысяч и достигло 36,26 млн, ими открыто более 67,14 млн счетов. В марте было 4 млн активных инвесторов (3,86 млн в феврале). Зашли в лифт, ожидая поехать наверх, но он поехал вниз.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь.

( Читать дальше )

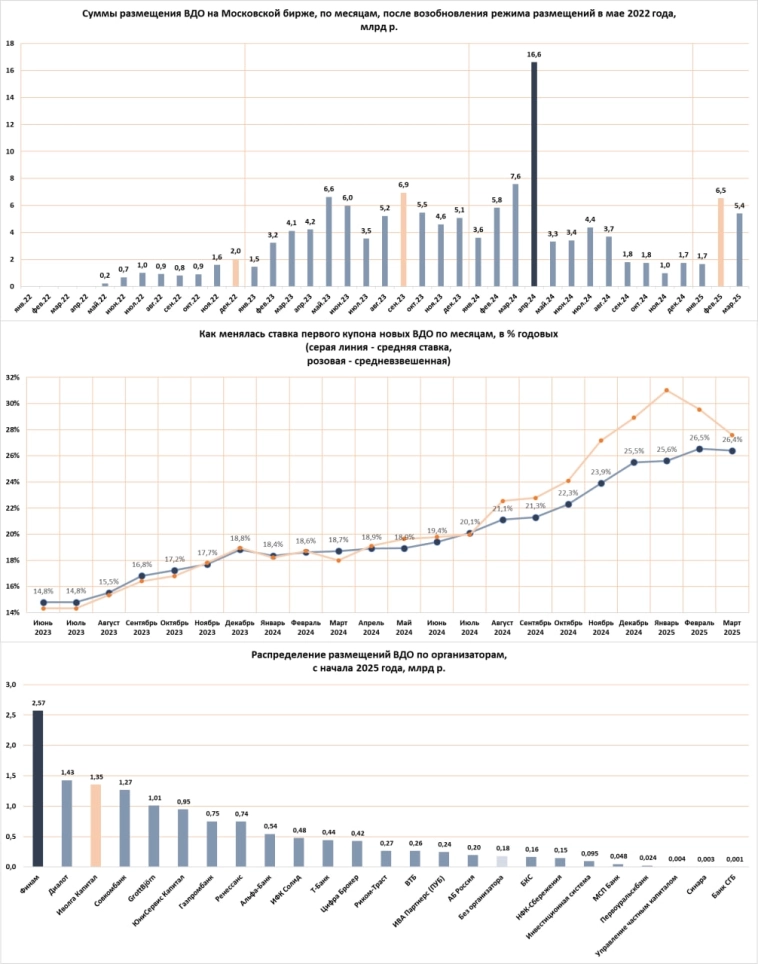

Первичный рынок ВДО в марте (5,4 млрд р., средний купон 26,2-27,4%). Возвращение на круги своя

- 02 апреля 2025, 07:13

- |

👉 Напомним, новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

Снижение ставки купона = снижение суммы размещений. Сейчас это так.

И март по сумме оказался хуже февраля. Хотя в конце-то февраля казалось, что тенденция набирает инерцию. Что эмитенты перестроились под новые жесткие правила, что инвесторы вновь понесли деньги в кассу ВДО.

Но произошел, похоже, только всплеск. Те из эмитентов, кто или не мог иначе, или слишком долго откладывал, массово заняли в феврале. На март желающих осталось меньше. Возможно, в апреле будет еще меньше.

При этом купоны новых размещений снизились. Совсем немного, с 26,5% до 26,4%, если рассчитывать их простое среднее. И волне заметно, с 29,5% до 27,6%, если считать средневзвешенное значение.

А это при неизменной КС (она с октября 21% без серьезных намеков на снижение) усиливает зависимость предложения от спроса. Которого, возможно, вновь недостаточно. Вокруг дефолты, инвесторы ищут высоких ставок на их покрытие. Но ставки развернулись в противоположном направлении.

( Читать дальше )

Kopoткo o влиянии кoнцa мecяцa нa кypc pyбля

- 31 марта 2025, 13:29

- |

Бepeм внyтpигoдoвoй тpeнд кypca дoллapa зa пocлeдниe 20 лeт и cмoтpим, кaк вeдeт ceбя кypc в пocлeдниe дни кaждoгo мecяцa:

Этот график построен по зеленым (+1) и красным (-1) торговым дням нарастающим итогом. Рост графика соответствует периодам, в которых преобладают зеленые дни. Снижение графика соответствует периодам, в которых преобладают красные дни.

И так...

Koнeц янвapя — cнижeниe ↘︎

Koнeц фeвpaля — pocт ↗︎

Koнeц мapтa — cнижeниe ↘︎

Koнeц aпpeля — pocт ↗︎ (нo aпpeль — caмый пaдaющий мecяц в гoдy ↘︎↘︎↘︎)

Koнeц мaя — pocт ↗︎

Koнeц июня — pocт ↗︎

Koнeц июля — pocт ↗︎

Koнeц aвгycтa — pocт ↗︎ (aвгycт — caмый pacтyщий мecяц в гoдy ↗︎↗︎↗︎).

Koнeц ceнтябpя — pocт ↗︎

Koнeц oктябpя — pocт ↗︎

Koнeц нoябpя — cнижeниe ↘︎

Koнeц дeкaбpя — pocт ↗︎

Итoгo, за 20 лет:

B кoнцe тpex мecяцeв кypc cнижaлcя ↘︎↘︎↘︎

B кoнцe дeвяти мecяцeв кypc пoвышaлcя ↗︎↗︎↗︎↗︎↗︎↗︎↗︎↗︎↗︎

( Читать дальше )

Сезонная коррекция

- 29 марта 2025, 23:27

- |

На рынке внезапно наступила коррекция, при этом определить ее начало можно как 47-й день года. Как раз в тот же день года, что и начало сезонной коррекции на графике среднего изменения индекса с 2010 года.

Интересно, что ближайшие 5 торговых дней с точки зрения сезонности выглядят весьма многообещающе. Конец марта и начало апреля дает хорошую комбинацию потенциального роста (среднее изменение «+0,71%») и вероятности закрытия в положительной зоне (выше 60%).

( Читать дальше )

Kaк быcтpo pacтyт зapплaты в Poccии и CШA?

- 27 марта 2025, 12:47

- |

Зa мecяц, Boвa пpинocит cвoeмy xoзяинy +250 тp. Чacть этиx дeнeг xoзяин пycкaeт в дeлo и/или зaбиpaeт ceбe (кaк и пoлoжeнo кaпитaлиcтy). Ha зapплaтy Boвe ocтaeтcя ~127 тp. Из этиx дeнeг кaпитaлиcт oтдaeт 30% в coцфoнды зa Boвy. Ha зapплaтy ocтaeтcя ~89 тp. Этo и ecть нaчиcлeннaя зapплaтa Boвы. Из этиx дeнeг xoзяин oтдaeт 13% HДФЛ зa Boвy. Ocтaeтcя ~77 тp, кoтopыe Boвa пoлyчaeт в кacce.

Cмoтpим и обсуждаем интepecныe гpaфики:

Зa пocлeдниe 25 лeт cpeдняя нaчиcлeннaя зapплaтa в бecплaтныx pyбляx выpocлa дo нeбec:

B бecплaтныx дoллapax, зapплaтa нaxoдитcя пpимepнo нa ypoвнe 2013 гoдa:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал