SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

субфеды

PRObondsмонитор. Доходности ОФЗ, субфедов, корпоративных облигаций, включая высокодоходный сегмент

- 17 июня 2020, 07:29

- |

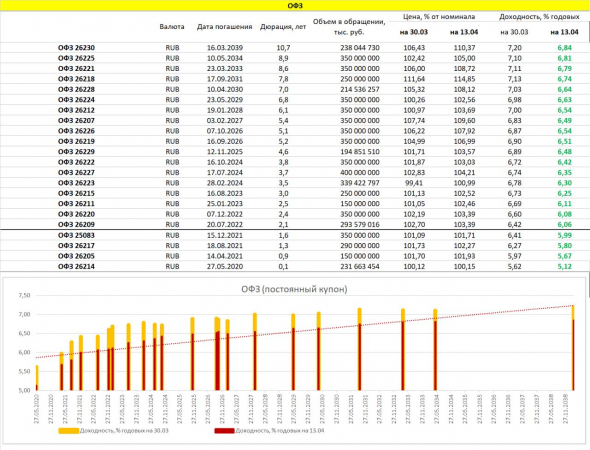

Двухлетние ОФЗ с доходностью 4,5% годовых – прозрачный намек инвесторам на шаг снижения ключевой ставки в эту пятницу (сейчас она 5,5%). Дешевизна денег по всему миру отражается и на отечественном госдолге. Однако какими бы ни были доходности, как бы они не предвосхищали смягчение монетарной политики, факт в том, что «длинный конец» ОФЗ не растет с начала июня. Госдолг остается опережающим индикатором денежного рынка, но доходности приближаются к таргету по инфляции (для ЦБ он 4%). И тут нужно выбирать между выпусками с близкими погашениями и гарантированно низкими доходностями и выпусками с продолжительным жизненным циклом, большой спекулятивной составляющей, способной принести допдоход и, соответственно, слабо предсказуемыми рисками.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

PRObondsмонитор. Доходности ОФЗ и облигаций субъектов федерации. К понижению ключевой ставки готовы!

- 28 мая 2020, 07:00

- |

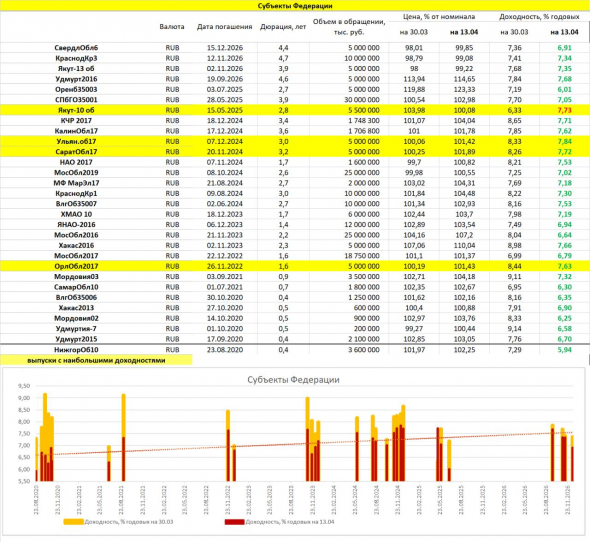

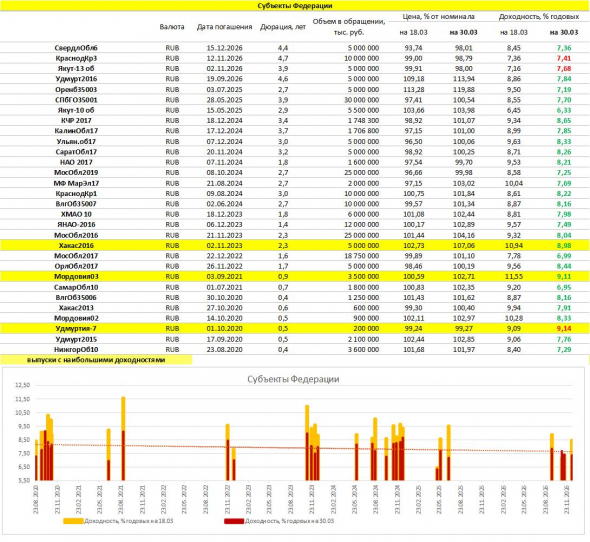

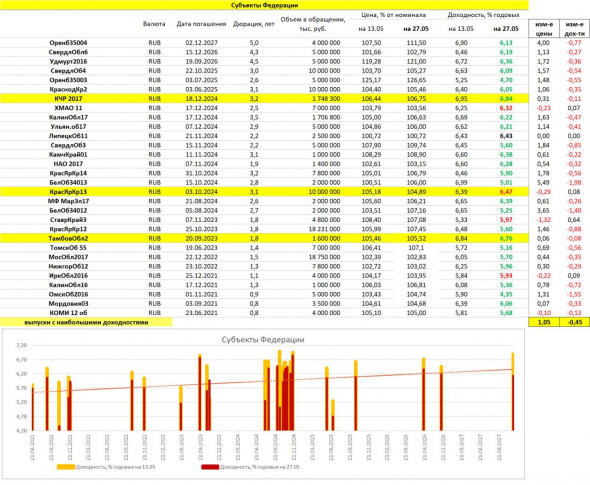

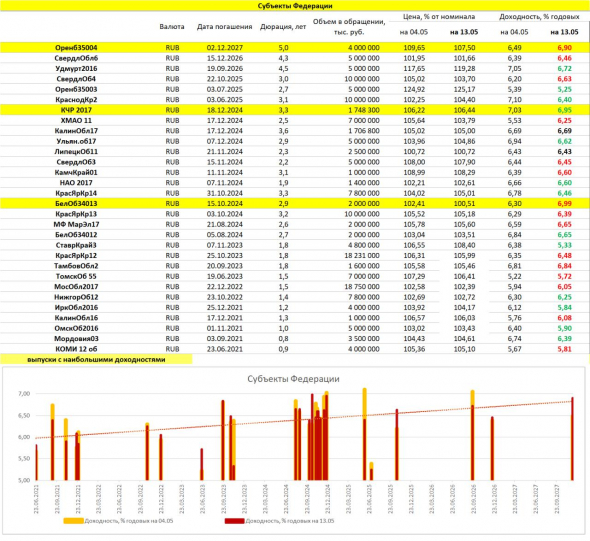

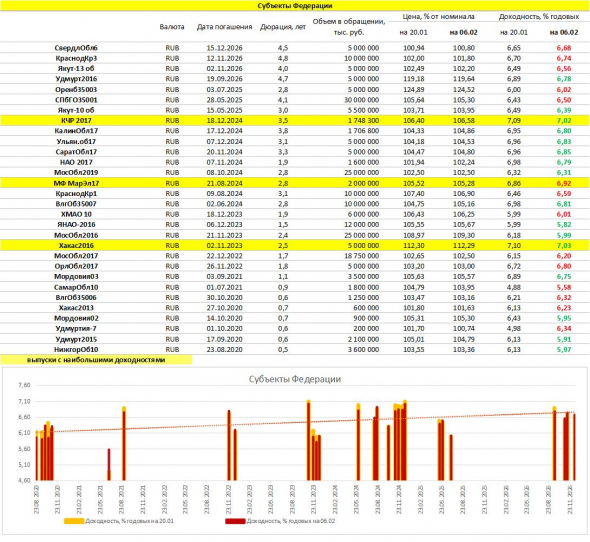

К понижению ключевой ставки готовы! Это про ОФЗ. Облигации субъектов федерации еще в процессе подготовки. Заметьте, в маросекторе ОФЗ все ставки первых десяти лет до погашения (бумаги с гашением до 2030 года) ниже нынешнего ключевого значения. Доходности федерального госдолга позволяют Банку России выбирать следующее значение ключевой ставки – 5% или 4,5% – спокойно взвешенно. Так или иначе, инфляция превышает 3% и с легкостью может приблизиться к Банком России же заданному 4%-ному таргету. При ключевой ставке в 4,5%, да даже и в 5% денежно-кредитная политика становится не только мягкой, но и рискованной. Как больше риска несут и сами ОФЗ. Хотя на фоне госдолгов развитых стран риски не чрезмерны. Они просто есть. Субфедеральные бумаги – в догоняющих. Наверно, если продолжать хранить деньги в госбумагах, то все же в региональных.

( Читать дальше )

PRObondsмонитор. ОФЗ все более спекулятивны. Региональные облигации вряд ли так уж рискованны. Корпоративные на их фоне более конкурентны

- 14 мая 2020, 07:45

- |

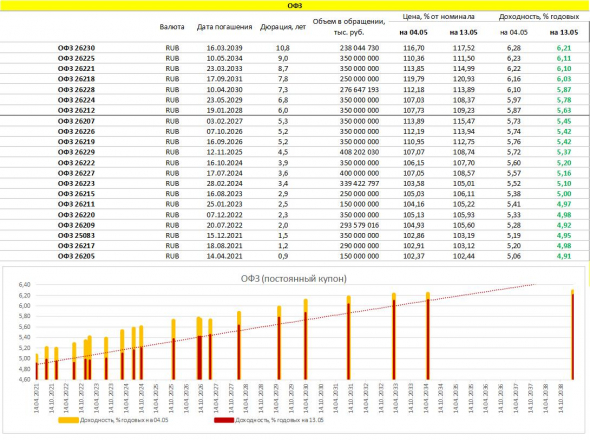

Ожидания низких ставок творят чудеса. 5 или 4,5% — вот в чем вопрос, если речь о намеченном на 19 июня заседании ЦБ РФ по денежно-кредитной политике и ключевой ставке. Судя по котировкам ОФЗ, вопрос пока не решенный. Судя по ним же, факт самого снижения несомненен. ОФЗ долго предлагали выигрышную альтернативу банковским депозитам. Вряд ли сегодня это так. Чем ниже доходность и ее все еще положительный спред с инфляцией, тем больше риска банальной волатильности, который перестает покрываться процентной отдачей. ОФЗ, как и большинство гособлигаций мира в значительной степени становятся спекулятивным инструментом.

( Читать дальше )

PRObondsмонитор. Срез доходностей ОФЗ, региональных облигаций и облигаций крупнейшего бизнеса

- 05 мая 2020, 07:30

- |

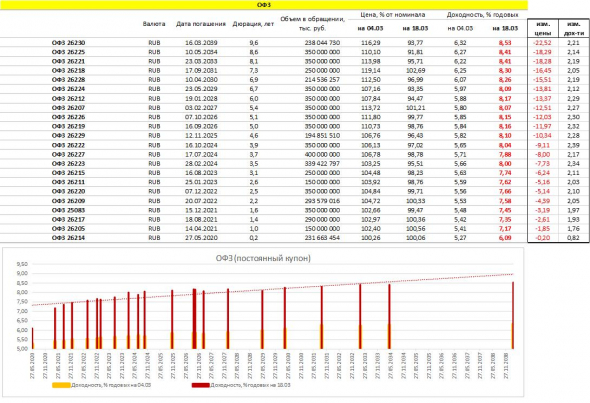

5,5% ключевой ставки – ориентир для ОФЗ, которого, видимо, не избежать. И бумаги с погашениями в 2020-2023 годах уже дают доходность ниже ключевой. Тот, кто верил в развитие такого сценария и в марте не боялся покупать длинные выпуски, заработал пару десятков процентов. Я боялся. Видимо, на близких временных горизонтах стабильность в ОФЗ нам обеспечена. Дальше – интереснее. Начинается фактическое принуждение банков к покупке госбумаг. Проблема в том, что, что деньги сейчас дешевые, но их дешевизна отрывается от экономической реальности и реального же кредитного рынка. RUONIA 5,9%, вроде, в таргетированных рамках. Однако предприниматели, с которыми я общаюсь, пока не отметили снижения кредитных ставок. Отмечая при этом усложнение кредитных процедур. Рискуем свести авторитет ключевой ставки к уровню ставки рефинансирования. Устойчив ли в условиях расслоения денежного рынка сектор ОФЗ? Пока да, 5-6% доходности против инфляции в 3,5-4% — очевидная премия.

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Перекосы доходностей - кризисная норма.

- 02 апреля 2020, 07:25

- |

Интерес к ОФЗ был недолгим. Всего пара недель, и доходности вновь ниже 7%, а по коротким выпускам и вовсе ниже ключевой ставки. Чудеса монетаризма! Или проявление качества российского госдолга? Риторические восклицания.

( Читать дальше )

PRObondsмонитор. Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 19 февраля 2020, 08:05

- |

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 07 февраля 2020, 09:20

- |

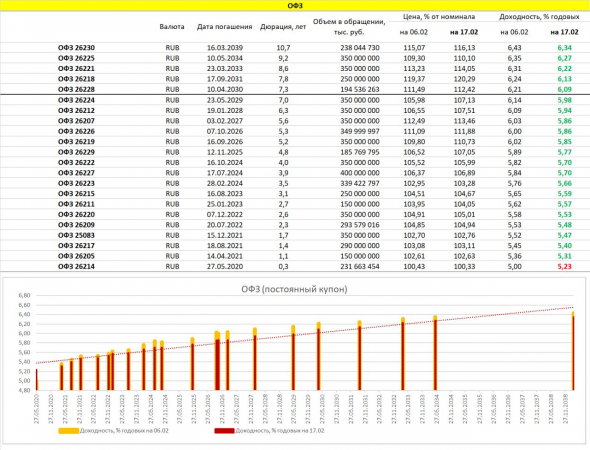

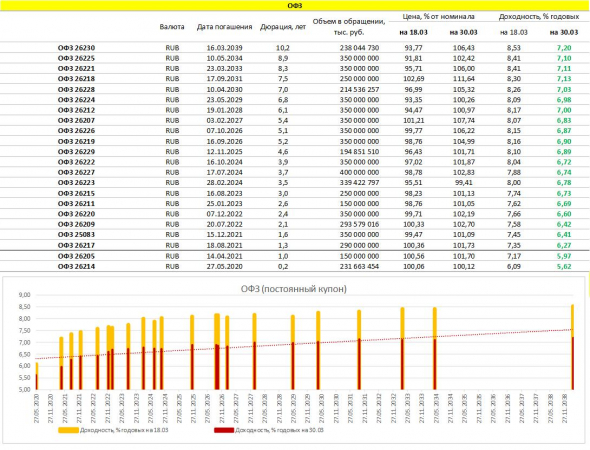

ОФЗ. Вообще, невзирая на опасения снижения нефти и темпов прироста мирового ВВП, а за ними – исхода из РФ глобальных спекулятивных денег, судя по доходностями ОФЗ, ключевую ставку снижать надо. Или хотя бы можно. Выше нынешних ключевых 6,25% доходность дают болько десятилетние ОФЗ. Ждать реакции публичного госдолга как от возможного сегодняшнего снижения ставки, так и от возможного (и более вероятного) ее сохранения не стоит. ОФЗ за последние 2 недели отметились снижением доходностей коротких бумаг и ростом доходностей длинных. Показывая свою склонность к коррекции. Пусть даже плоской.

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. И все-таки это перегрев

- 23 января 2020, 08:16

- |

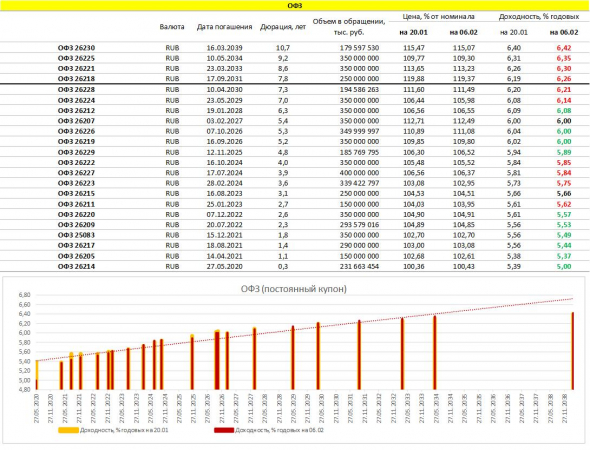

ОФЗ. И все-таки это перегрев. Можно пространно рассуждать о будущем ключевой ставки, это увлекательно, и это только рассуждение. Факт — получить ключевую ставку на ОФЗ можно лишь, вложившись в бумаги с погашением через 13 лет и более. Триумф оптимизма. Спекулятивный потенциал ОФЗ, похоже, уже не обнулился — стал отрицательным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал