татнефть

🔎Татнефть им. В.Д.Шашина Отчет РСБУ

- 07 ноября 2024, 17:59

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1858016

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Татнефть. Мысли вслух.

- 07 ноября 2024, 17:28

- |

Что тут сказать. Всем компания хороша. Особенно радует, что крупный акционер – Татарстан будет выводить для своего бюджета деньги дивидендами. Он их закладывает туда заранее и сильно расстроится, если своего не получит. Мелкому инвестору, возможно стоит присоединиться к этому тренду.

Никому не даю советов и инвестиционных рекомендаций, а просто размышляю. Этот эмитент непрерывно платит дивиденды не менее 20 лет, что создает ему хорошую репутацию. Делает это несколько раз в год, что тоже жирный плюс. Сейчас не вижу фактов, что ситуация существенно изменится. Но «черных лебедей», конечно, никто не отменял.

Что важно, в отличии от Газпромнефти, у нее нет паразитирующего бенефициара, находящегося в очень сложной ситуации, заставляющей изымать деньги из компании в ущерб финансово-экономической деятельности. Долговая нагрузка у компании минимальная, что существенно снижает риски для будущих дивидендов.

Компания уже много лет не терпит убытков, а прибыль, как минимум последние пять лет увеличилась более чем в 2 раза. Динамика выглядит хорошо. Осторожно прогнозирую, что дивиденды будут несколько меньше чем за 2023 год и составят 85 рублей из которых 38,2 рубля на акцию уже выделено по итогам полугодия. Предполагаемая суммарная дивидендная доходность составляет около 15%. Сгодится такая доходность.

( Читать дальше )

Портфели БКС. Ставка на фаворитов

- 07 ноября 2024, 10:38

- |

Риск снижения Индекса МосБиржи к отметке 2500 пунктов пока не реализовался, и этот уровень остается ближайшей сильной поддержкой для бенчмарка. Тем не менее в краткосрочной перспективе считаем вероятным восходящий тренд.

Главное

• Краткосрочные идеи: состав портфелей остается без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 6%, Индекс МосБиржи снизился на 7%, аутсайдеры упали на 16%, просев сильнее индекса, как и рассчитывали аналитики БКС.

Краткосрочные фавориты: причины для покупки

ТКС Холдинг

Интеграция Росбанка должна стать новым этапом роста компании, фокус на рентабельность и технологии — это сильные долгосрочные тренды.

Московская биржа

Высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении клиентских средств.

OZON адр

Компания существенно улучшила свою рентабельность в III квартале, при этом оборот бизнеса также рос неплохими темпами. Думаем, что это может придать импульс котировкам бумаги, которая пострадала во время рыночной коррекции.

( Читать дальше )

Идеи по рынку 07.11.2024

- 07 ноября 2024, 08:30

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

Нефть на подъеме, кредитный перегрев и надежды на Трампа

- 07 ноября 2024, 08:17

- |

Ньюсмейкером середины недели на финансовых рынках стал Дональд Трамп, который победил на президентских выборах в США. Российский рынок акций также отреагировал ростом на эту новость, так как у инвесторов появилась надежда на завершение СВО в следующем году.

Тем не менее эйфория оказалась кратковременной, и всего спустя полтора часа инвесторы приуныли. Центробанк указал на высокую вероятность увеличения ключевой ставки на предстоящем заседании 20 декабря, объяснив это отсутствием признаков значительного снижения инфляции. Данные по денежной массе за октябрь свидетельствуют о кредитном перегреве, что делает повышение ставки до 23% наиболее вероятным исходом.

Ожидаемое увеличение ключа еще больше осложнит положение строительного сектора, который уже испытывает значительные трудности. Инвесторы, рассчитывающие на покупку акций девелоперов в надежде на отскок, могут столкнуться с серьезными потерями, так как купив «дно», второе можно получить в подарок.

В IT-секторе также наблюдается давление: под раздачу попали Positive Technologies и Arenadata, а другие эмитенты выглядели значительно хуже рынка. Вероятно, инвесторы ожидают, что после прихода к власти Трампа западные страны могут отменить санкции против России, что позволит бизнесу снова активнее использовать продукты зарубежных вендоров.

( Читать дальше )

5 идей в российских акциях. Топ бумаг на ноябрь

- 06 ноября 2024, 16:02

- |

Российский рынок акций развернулся вверх. Индекс МосБиржи может на краткосрочном горизонте вернуться к 2900 пунктам. Возможность зайти в акции по привлекательным ценам все еще сохраняется. Фундаментально рынок остается недооцененным.

Лучший момент для покупки акций

Фондовый рынок сейчас очень дешевый. Мультипликатор P/E (отношение капитализации к прибыли) упал до 3,8–4х, а дивдоходность по индексу выросла до 9,4%.

Отобрали пять акций российских компаний, которые могут показать хороший результат в ближайшие недели.

Высокие дивиденды и сильная конъюнктура

• Дефицит рабочей силы на рынке РФ сохраняется. Число вакансий и резюме в сентябре выросло на 11% и 24% г/г соответственно. Данный фактор играет в пользу крупнейшей интернет-рекрутмент компании.

• После редомициляции компания готовится выплатить спецдивиденд в размере 907 руб. Доходность при текущих котировках составит более 21% — одна из самых высоких на рынке.

• Хэдхантер анонсировал обратный выкуп акций на сумму более 10 млрд руб. — это около 5% от капитала. Факт байбэка бумаг в условиях напряженности на отечественном рынке может вселить большую уверенность в акционеров, что в конечном итоге капитализируется в рост котировок.

( Читать дальше )

Идеи по рынку 06.11.2024

- 06 ноября 2024, 08:22

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

Как оценить стоимость компании Татнефть: анализ на 3 квартал 2024 года.

- 06 ноября 2024, 07:11

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

( Читать дальше )

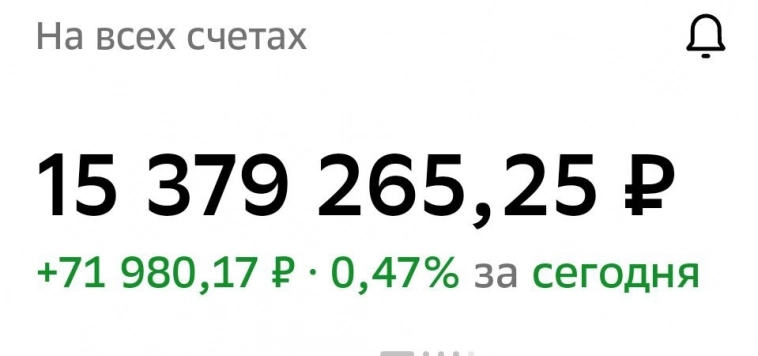

Продолжаю инвестировать в фондовый рынок Российской Федерации 🇷🇺 #201 неделя инвестирования. Портфель 15 млн 379 тыс ру

- 05 ноября 2024, 18:56

- |

Сегодня должны состояться выборы президента США.

Нам в принципе всё равно, кто у них придёт к власти.

Но вот для фондового рынка более предпочтительнее будет Трамп.

С этим парнем у нас останется хоть какой-то шанс на восстановление фондового рынка.

Ну а я, дабы не упустить рост индекса ММВБ продолжаю инвестировать в фондовый рынок нашей любимой Российской федерации .

Портфель долгосрочного инвестора!

Сумма: 15 млн 379 тыс рублей

Доходность портфеля – 16,1%

ТОП-3 компании в портфеле

Лукойл- 11 млн 296 тыс (73,11%)

Татнефть — 2 млн 368 тыс(15,34%)

Роснефть- 567 тыс (3,67%)

( Читать дальше )

Выплаты по топливному демпферу в октябре 2024г составили Р106,6 млрд (месяцем ранее Р145,7 млрд) — ИФ

- 05 ноября 2024, 12:34

- |

В сентябре — Р145,7 млрд.

В августе — Р163,3 млрд.

Всего в январе-октябре 1,545 трлн руб.

www.interfax.ru/business/990189

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал