топ 10

Аналитики ВТБ Мои Инвестиции обновили ТОП-10 российских акций, включив бумаги Х5, от которых ожидают ДД на уровне 19%, и исключив бумаги Группы Позитив

- 23 января 2025, 14:18

- |

Заменяем акции «Группы Позитив» на акции X5 ввиду наличия более очевидных катализаторов роста у последних. В ближайшее время Х5 представит операционные результаты за 4 квартал 2024 года: они могут стать драйвером положительной переоценки бумаг. Компания обладает значительным потенциалом для выплаты накопленных дивидендов с доходностью на уровне 19% и для выкупа доли у акционеров-нерезидентов в размере 10% от капитала

- комментировать

- Комментарии ( 0 )

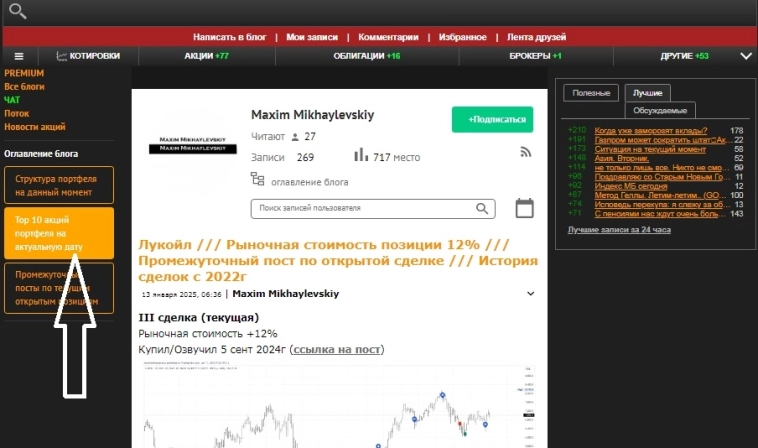

Top 10 акций портфеля на 14 января 2025 г. Возможность для моей аудитории.

- 14 января 2025, 16:01

- |

Друзья, коллеги, гости В начале публикации хочу напомнить о такой удобной штуке на сайте, как «Оглавление блога», которая делает огромную пользу для аудитории в отслеживании и анализе публикаций, публично работающего инвестора. Пока в структуру загрузил не все публикации «Top10 акций портфеля за 2.5 года размещения. Они выделены в отбельную ветку.

( Читать дальше )

ТОП акций на 2025-й и прогноз по индексу Мосбиржи

- 08 января 2025, 10:27

- |

🎄Пока мы водили хороводы вокруг ёлки, серьёзные дяди в очках из больших аналитических компаний строили прогнозы по индексу Мосбиржи на наступивший 2025-й год. Другие не менее серьёзные дяди из РБК собрали все их предположения в одну сводную диаграмму для наглядности.

Давайте ознакомимся с аргументированными прогнозами финансовых экспертов, хотя бы из спортивного интереса. В конце концов, они же специальное образование получали (в отличие от меня, балбеса) и им за это регулярную зарплату платят.

Самые важные новости фондового рынка, авторская аналитика, обзоры компаний и инвест-юмор — в моем телеграм-канале.

📈Что будет с индексом в 2025 году?

На этот раз большинство финансистов, видимо, перестраховались в своих ожиданиях и дали довольно консервативную оценку. Неудивительно — они знатно «сели в лужу», когда их же позитивные прогнозы на 2024-й не сбылись даже близко.

Напомню, все как один ожидали роста рынка, а он закончил год в минусах. Ниже 3000 п. индекс ММВБ в конце 2024 не ждал никто. Вообще никто! Хотя я вот например допускал такую вероятность, но это совсем другая история — я же не эксперт🤷♂️

( Читать дальше )

ТОП-10 дивидендных акций на 2025 год

- 02 января 2025, 10:16

- |

В этой статье я составил список из ТОП-10 качественных дивидендных акций нашего рынка с самыми высокими дивидендами в 2025г.

Наш рынок

Несмотря на то, что в конце 2024г индекс Мосбиржи показал мощный рост и на «новогоднем ралли» прибавил +21%, а целом по итогам года он потерял около -7%.

Если говорить про 2025г, то подавляющее большинство аналитиков смотрят позитивно на наш рынок и прогнозируют его рост! Эксперты сходятся во мнении, что основным драйвером роста рынка станет снижение ключевой ставки и даже при базовом сценарии ждут индекс Мосбиржи в конце 2025г на уровне 3200п, а это более +30% роста от текущей цены с учетом дивидендов!

Дивиденды 2025

В 2025г российские компании могут выплатить инвесторам около 4.5трлн р дивидендов. Для сравнения, в 2024г суммарный объем выплат составил почти 4.4трлн р.

Если говорить о процентной доходности наго рынка, то в 2025г он принесет около 9,6-10% годовых в виде дивидендов. Однако, ряд дивидендных фишек может выплатить более 10% и именно о них я расскажу далее.

( Читать дальше )

🆚Лучшие и худшие акции недели

- 04 ноября 2024, 13:15

- |

Длинная неделя закрылась разносторонним движением бумаг на российском рынке. При этом общая динамика была отрицательная, индекс Московкой биржи за неделю показал 📉-2,5%.

Это было вполне логично. Хотя предсказать настроения инвесторов всегда не просто, ярким примером чего послужил рост ключевой ставки в

сентябре и рост рынка.

5 лучших компаний выглядят так:

1. Русал +4,3%

2. Полюс +4,1%

3. Интер РАО +2,4%

4. Мечел +1,9%

5. Лукойл +1,4%

И в противовес им 5 самых просевших за неделю:

1. Пик -14,2%

2. Самолет -9,7%

3. Система -7,5%

4. Совкомфлот -7,4%

5. Ozon -7,1%

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

Куда вложиться? Обновленный ТОП-10 акций РФ по версии ВТБ

- 01 ноября 2024, 09:08

- |

Аналитики ВТБ обновили свою подборку из ТОП-10 акций на российском рынке, которую они ведут с 2017 года. Так как у меня в «синем» банке открыт и обычный брокерский счет (с 2018-го), и ИИС, я иногда посматриваю на стратегии тамошних управляющих, чтобы «сверить часы». Прошлую подборку я обозревал в начале июля, а свежая была представлена 30 октября.

🔥Давайте посмотрим на этот список из «самых-самых» бумаг, а я как обычно приведу краткие комментарии по актуальной ситуации для каждой компании.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

💎HEAD Хэдхантер

✅Драйверы роста: выплата высокого объявленного дивиденда, устойчивые темпы роста бизнеса и высокая рентабельность. Компания только что переехала в Россию и сменила тикер с HHRU на HEAD. Растущий дефицит кадров на рынке труда может поспособствовать позитивной динамике акций в дальнейшей перспективе.

⛔Риски: замедление экономики, снижение бюджетов на найм персонала, конкуренция, отмена налоговых льгот.

( Читать дальше )

Десятка худших компаний этой недели

- 27 октября 2024, 15:39

- |

На неделе мы получили новую ключевую ставку, а вместе с ней и ожидаемую коррекцию рынка.

Индекс Московской биржи показал снижение на 📉-3,3%, так как большинство его составляющих акций находились в красной зоне. Давайте посмотрим какие бумаги показали максимальную отрицательную динамику.

1. Самолет -13,8%

2. Система -10,7%

3. ВК -10,4%

4. ПИК -8,4%

5. Селигдар -8,2%

6. Ростелеком -7,8%

7. НЛМК -7,5%

8. Магнит -7,3%

9. Европлан -7,3%

10. Россети -6,9%

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

/>

ТОП-10 облигаций. Сравнение 20 августа и 8 октября 2024

- 08 октября 2024, 12:28

- |

Топ-10 облигаций наращивает процент держателей. Средний прирост составил 4% за период с 20 августа по 8 октября 2024 года.

Первые три выпуска остались на месте.

4-е место отвоевал 240 выпуск. Мощный приток держателей в 7.7%. 240 и 243 выпуски с учетом роста цены облигации, могут принести 33% на горизонте года. Их и 238 выпуск покупаю на ИИС, чтобы дополнительно получить 13% в виде вычетов.

9-ю строчку покидает МВ Финанс, с оттоком в 2,19 процента и попадает сразу на 12 строчку. Каршеринг Руссия возвращается в ТОП-10 облигаций народного портфеля. Эффективная купонная доходность 25%.

Анализ облигаций провел по данным сервиса учета ценных бумаг.

Скрин ниже от 08 октября 2024 года.

( Читать дальше )

Горячая десятка недели

- 22 сентября 2024, 11:41

- |

Фондовый рынок нашей страны продолжает удивлять. На прошлой неделе несмотря ни на что рынок вырос на 2,1%, на этой неделе рынок ускорился почти в два раза до 📈+3,9%.

При таком росте почти все составляющие индекса Московской биржи находились в зеленой зоне и топ-10 составляют такие компании:

1. Магнит +18,4% — кушоц надо даже с высокой ключевой ставкой, компания не покидает рейтинг уже вторую неделю.

2. Сегежа +10,8% — сто процентов спекулятивная идея, потому что фундаментала под ростом нет, как и оптимизма в ожиданиях отчетности за 9 месяцев 2024 года.

3. Аэрофлот +10,0%

4. Селигдар +9,1% — цены на золото опять достигли нового максимума, а компания вторую неделю в топе.

5. ТКС +8,6%

6. Астра +7,1%

7. Северсталь +6,9%

8. Норникель +6,6%

9. Эн+ Групп +6,4%

10. Роснефть +6,1%

Я продолжаю ждать адекватной реакции рынка на ужесточение ДКП, то есть коррекции.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

( Читать дальше )

Топ-10 компаний с самой большой денежной кубышкой.

- 09 сентября 2024, 17:03

- |

Сегодня узнаем, какие компании обладают самым большим количеством наличных на счетах при минимальном долге или вовсе его отсутствии.

Без всяких сомнений, бесспорный чемпион накоплений и главный «кубышечник» нашего фондового рынка — это #SNGS Сургутнефтегаз с 5 967 миллиардами☝️на счетах, которые генерируют фантастический процентный доход.

Поражает еще то, что денег на счетах у компании почти в 5 раз больше, чем вся её капитализация.

Сколько тайн витает вокруг этой кубышки, одному рынку известно.

Как накоплениями будут распоряжаться? Будут что-то покупать, если да, то что? Сколько пустят на дивиденды?

Когда-нибудь мы получим ответы.

Но это не точно😜

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал