усреднение

Осторожно, Тинёк... Кто усредняет перезаходами?

- 02 ноября 2021, 01:41

- |

Для эксперимента пробовал усреднять $BNGO

Сначала усреднял по старинке, дозакупкой, с 8,37 усреднил до 7,63, тинек отображал такую же среднюю, ок.

Затем усреднял перезаходами, на часть позы, выискивая лаги в 2-3% внутри дня.

ИТОГО — по моим расчетам (см скрин) я усреднился до 7,57))) Тинек показывает среднюю на сегодня 5,41!!!

БУДЬТЕ ОСТОРОЖНЫ! По неопытности можно затем продать якобы с прибылью, по факту с убытком.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Удваиваем позицию и усредняемся

- 25 октября 2021, 12:22

- |

На просадке удваиваем позицию и держим до возврата котировок

| Просадка | Прибыль |

| 5% | 5% |

| 10% | 8% |

| 15% | 11% |

| 20% | 12% |

| 30% | 18% |

| 40% | 22% |

| 50% | 26% |

Устраивает прибыль 10% — собирайте все просадки сильнее 15. Отыграетесь не сразу.

Считаете оправданным риск выше 20% — тогда ждите серьёзного обвала — ниже 30-40. Рискуйте, операция может растянутьс на несколько лет.

Исторический орентир — весна'20 просадка по активам -50%.

Про усреднение. Рассуждения начинающего

- 25 октября 2021, 01:15

- |

Интересно, кому первому пришло в голову это «чудесное лекарство от убытков»? И кто приложил руку к тому, чтобы оно получило такое широкое распространение среди начинающих участников рынка? Ранее весной, когда я только начал торговать и из каждого утюга вещали о предстоящей серьёзной коррекции рынка, меня сильно интересовал один вопрос: во время кризиса, когда всё падает, кто выступает контрагентом у продавцов? Кто покупает, когда всё рушится? И главное, зачем? Теперь, я понимаю, кто. Те, кто либо усредняет свои убыточные позиции, либо ловят дно (а затем, второе, третье и так далее), чтобы выгодно, как им кажется, затариться и «сделать иксы». Ну, может, ещё те, кто промежуточно фиксируется по своим шортам.

( Читать дальше )

Акции: Усреднение в стоимости акций. Усреднение на бирже

- 29 августа 2021, 10:46

- |

( Читать дальше )

Начался цикл повышения ставок в России?

- 24 июля 2021, 10:40

- |

Что-то у меня возникли подозрения, что в России начался цикл повышения ставок.

Если это так, то скоро начнётся многолетний медвежий рынок?

А это значит:

1. Все инвесторы смогут докупиться по ценам в 2-3 раза ниже текущих.

2. Смогут закупаться по низким и постоянно снижающимся ценам несколько лет подряд.

3. Доходность дивидендных бумаг вырастет.

4. Среднюю цену в портфельных пакетах акций удастся сместить вниз в разы.

5. Можно будет докупиться на дне, а через год — ещё раз, на следующем дне, а ещё через год — на следующем, по ещё более вкусным ценам.

Спешите воспользоваться возможностями!

MicroStrategy идет ва-банк, усредняя покупки Bitcoin

- 09 июня 2021, 12:29

- |

Опытные трейдеры знают, что стратегия усреднения опасна. Однако аналитики Microstrategy полагают, что снижение рынка – отличный повод для наращивания позиций. Насколько это рискованная игра?

Усреднение – это увеличение объема сделки по мере движения цены в нежелательном направлении. Если купить Bitcoin по $60 тыс и по $40 тыс, то средняя цена окажется на уровне $50 тыс. Таким образом, в случае роста выше $50 тыс. инвестор оказывается в плюсе, несмотря на начальную позицию по $60 тыс.

Источник изображения: криптовалютная биржа StormGain

Все выглядит неплохо при уверенности в росте цены, однако проблемы начинаются при продолжении снижения или длительной консолидации. Классическая литература по трейдингу и инвестициям рекомендует выходить из позиций, если изменилась фундаментальная основа или риск превысил ожидаемый уровень. Но все немного проще (не так ли?), если вы оперируете чужими средствами.

( Читать дальше )

Показываю на своем счете, что будет, если всегда резать прибыль и дать убыткам течь

- 19 января 2021, 13:52

- |

Стратегия основана на возврате к среднему и накоплении сложного процента по прибыльным сделкам, поэтому прибыль я всегда режу, чтобы зафиксировать, а убыткам даю течь и усредняю позицию против тренда. В общем, все как вы любите, все ровно против учебника. Что из этого получается, показываю наглядно в видео.

( Читать дальше )

★Трейдер и Надя.

- 21 августа 2020, 14:40

- |

«А я — Надя» — ответила она, очаровав его своей улыбкой.

Так в жизни Трейдера появилась Надежда!

Она была с ним всегда: и в радости, и в горе. В профите и в убытках. Он ласково называл её «Моя Надя». Да, она была действительно его! Она вдохновляла его держать прибыльную позицию и пересиживать убыточную. И всё бы хорошо, но однажды у Трейдера начал расти живот убыток. И, вроде, и раньше были убытки, но как-то, при ободряющем шёпоте Нади, всё обходилось, и цена шла в правильную сторону. Но тут всё пошло не так. Убыток рос, счет таял. Но Надя успокаивала: «Всё наладится. Всё будет хорошо!»

«Надя! Не может быть?! Убыток растет! Может стоп поставить?» — бормотал седеющий Трейдер.

«Растет живот убыток? Дорогой, приседания »пересиживание" помогает. А стопы — для трУсов! Ты же не трус?!" — спросила Надежда, отрешенно просматривая гардероб.

( Читать дальше )

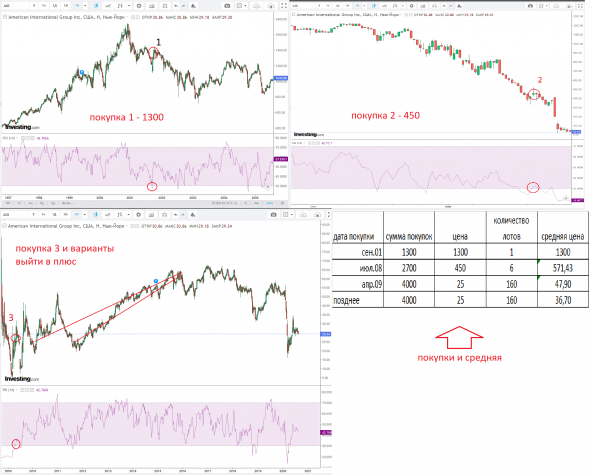

Выход в плюс из глубокой

- 20 августа 2020, 21:39

- |

Собственно не все так однозначно в данном случае...

добавим пару условий покупок чтобы не рассматривать пример обезьяны за монитором:

1) инвестор докупает при падении не меньше чем на 50%

2) по какому-то примитивному сигналу на покупку — например RSI выходит из перепроданности.

3) естественно время идет человек довносит денежку и счет растет, поэтому может удваивать сумму покупки естественно не бесконечно...

всего случается 3 покупки… 4ая факультатив если решит в ноль не закрываться разморозив бабки.

покупка 1 — 1 лот по 1300

покупка 2 — 6 лотов по 450

покупка 3 — 160 лотов по 25

средняя цена уже норм...

Дальше возможны 3 не минусовых исхода:

1 — закрыться в 0 в декабре 2010 и дальше на весь этот объем купить по 25 в 2011 и продать по 50-60 в 2015ом. то есть 100% на гораздо больший объем.

2 — не закрываться в 0 и докупить по 25 и продать позже по 50-60 прибыль примерно 50% на объем в 10-12 раз больше первоначального

3 — не закрываться и не докупать и закрыться по 50-60 самый плохой с мелким плюсом

Усреднение на примере Macy's и General Electric: почему начинающие инвесторы должны использовать метод «лесенки»

- 18 августа 2020, 12:15

- |

Часто вижу в соцсетях посты, в которых авторы убеждают, что усреднение позволит любому начинающему инвестору достичь хороших результатов: мол, убыточная позиция рано или поздно вырастет и покупка «на дне» позволит убыточную позицию превратить в плюсовую. Я ярый противник усреднения в классическом понимании этого термина и в этой статье расскажу, как усредняюсь сам, чтобы не попадаться в ловушку «бесконечного усреднения».

Усреднение обычно применяется в том случае, если вы купили какой-либо актив, а его цена пошла против вас. Купив по более низкой цене, вы уменьшаете среднюю цену своей покупки и тем самым увеличиваете свои шансы на получение прибыли от сделки. Но чаще всего, усредняя позицию, инвесторы не задумываются над тем, что в их первоначальном анализе бумаги может быть не учтен какой-то важный момент, из-за которого другие участники рынка начали активно давить на цену сверху вниз.

Пример 1: General Electric

Давайте представим, что вы купили акции General Electric в начале 2000-х годов по цене около $55. В то время цена акций казалась действительно оправданной, ведь компания была одним из лидеров рынка и инвесторы верили в нее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал