фРС

Кто выигрывает от поднятия процентных ставок ФРС? Watch List акций для “BreakOut Stock Strategy”

- 29 января 2019, 11:58

- |

Привет, Друзья!

SPY вырос примерно на 16% от минимума конца декабря. Цены пробили 50-дневную MA семь дней назад и с тех пор консолидируются между 260 и 267. Все технические признаки указывают на дальнейшее движение вверх: краткосрочные EMA растут, 10-дневная EMA пересекает 50-дневную EMA, скоро и 20-дневная MA пересечет 50 МА. Консолидация также хороший знак – это указывает на то, что трейдеры делают паузу без распродаж.

Но что происходит с S&P 500, когда цена в течении 3 последних недель января находится ниже 200 ма?

Фондовый рынок США хорошо себя чувствовал в течение всего января 2019 года. Но поскольку Earnings season начался и цены находятся ниже 200-дневной скользящей средней, сохраняется высокая вероятность отката.

Если S&P500 находится под 200 ма к началу Earnings season:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Утренний комментарий по финансовым рынкам 29.01.2019

- 29 января 2019, 10:30

- |

— Волатильность постепенно увеличивается в ожидании ряда важных событий нынешней недели.

— Вашингтон подтвердил, что завтра нас ожидает заседание ФРС и торговые переговоры США и Китая.

— На фоне неопределенности инвесторы более чутко реагируют на любой негатив в начале недели, что вчера привело снижению мировых площадок.

— Основными негативными факторами стало расширение обвинений к китайской Huawei накануне важных переговоров, введение санкций в отношении Венесуэлы, а также корпоративная отчетность за 2018 год.

— Больше других досталось компании Caterpillar. Компания по итогам прошлого года увеличила прибыль в 8,2 раза, выручку на 20.4%, но все равно не дотянула до ожиданий, и главное- показала снижение показателей в Азии. Итогом стало падение акций -9%.

( Читать дальше )

Обещал бесплатности, начинайте получать.

- 28 января 2019, 20:39

- |

20 января (вс) меня снова переспрашивали...

( Читать дальше )

ФРС готовит рынкам сюрприз?

- 28 января 2019, 16:35

- |

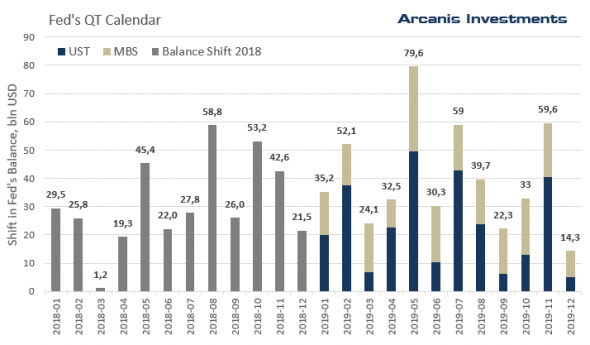

20 февраля — $30,7 млрд

на 1 мая — $39,8 млрд

15 мая — $15,8 млрд

Скорее всего, данные действия приведут к снижению рынков.

Подробнее

Утренний комментарий к финансовым рынкам 28.01.2019

- 28 января 2019, 10:23

- |

— Шатдаун, продолжавшийся 43 дня, был приостановлен как минимум до 15 февраля.

— Трамп временно уступил в споре с демократами, так как строительство стены на границе с Мексикой не было одобрено. По оценкам S&Р, потери страны из-за спора превысят $6 млрд, что будет иметь отложенный негативный эффект, однако локально событие придаст импульс рынкам.

— В среду состоится заседание ФРС, на котором будет принято решение по ключевой ставке. Ее изменения ожидать не стоит, но мягкие комментарии регулятора позволят инвесторам сохранить спокойствие. Ключевым событием, на наш взгляд, станут переговоры делегаций США и Китая с 30 по 31 января. Риторика американской стороны ухудшилась в последние дни- уверенности в том, что о сделке удастся договориться до конца февраля, все меньше.

— Нефть консолидируется вблизи 61 доллара за баррель Brent на фоне нестабильности в Венесуэле. Число буровых установок за неделю увеличилось на 10 единиц.

( Читать дальше )

Ни одного печального сюрприза, за исключеньем пустяка. Обзор на предстоящую неделю от 27.01.2019

- 27 января 2019, 22:37

- |

По ФА…

Заседание ЕЦБ

«Руководство вперед» ЕЦБ осталось без изменений с сохранением формулировки по ставкам на текущих уровнях до конца лета.

Пресс-конференция Драги была яркой иллюстрацией к песне «Всё хорошо, прекрасная маркиза».

Глава ЕЦБ сообщил, что поступающие экономические данные продолжают выходить слабее ожиданий, а риски, связанные с перспективами роста экономики, сместились в сторону снижения из-за сохраняющейся неопределенности, связанной с геополитическими факторами и угрозой протекционизма, проблемами развивающихся стран и волатильности финансовых рынков.

Марио заявил, что изменение оценки баланса рисков найдет своё отображение при принятии решения на заседании ЕЦБ в марте, но рисков для рецессии нет.

Драги заявил, что, невзирая на переоценку баланса рисков, перспективы роста экономики Еврозоны остаются позитивными, т.к.:

— Рынок труда в странах Еврозоны растет, зарплаты растут;

— Финансовые условия благоприятные;

— Политика ЕЦБ остается мягкой;

— Меры правительства Китая стабилизируют экономику;

— Брексит не сильно повлияет на ЕС;

— Торговые споры в процессе разрешения путем переговоров;

— Замедление автопрома Германии временное;

— Низкие цены на энергоносители способствуют росту экономики.

( Читать дальше )

Ожидаемые изменения баланса ФРС в 2019 году

- 25 января 2019, 19:48

- |

Итого годовое изменение: -481,7 млрд долл.

В среднем по 40 млрд долл. в месяц, что на 10 млрд ниже заявленного объема.

Февраль и май, вероятно, будут самые жаркие месяцы для медведей в первом полугодии.

Наше сообщество VK: https://vk.com/arcanisinvestments

Евро исчерпал шансы вырасти, TLTRO не будет, слово за долларом.

- 25 января 2019, 14:07

- |

Как я уже отмечал ранее, Драги мог отправить евро в красную зону, и он не преминул воспользоваться этой возможностью. В самом начале пресс-конференции у евро откуда-то взялись силы на обманный маневр, и он совершил рывок на 1.1370. Который потом быстро был исправлен.

Глава ЕЦБ сделал следующую короткую, но существенную корректировку формулировки о рисках:

“Риски, окружающие прогноз роста Европейской экономики, сместились в понижательную сторону из-за сохранения неопределенности, связанной с геополитическими факторами, угрозой протекционизма, слабости развивающихся рынков и волатильности на финансовых рынках. “

Таким образом сроки повышения ставки сдвигаются на следующий год, причем ориентировочное заседание для этого решения будет постепенно уточняться во время последующих заседаний. Глава ЕЦБ не исключил что ставка по депозитам может быть увеличена в этом году, однако вероятность такого исхода минимальна, учитывая, что «со сбалансированными рисками» ЕЦБ, рынок ожидал повышение не раньше конца 3-квартала 2019.

( Читать дальше )

Проблема американского долга остается нерешенной

- 24 января 2019, 20:18

- |

В последнее время всё чаще можно услышать от финансистов, что мы вошли в фазу долгосрочного роста процентных ставок в мире. Однако, исходя из прогресса моего исследования (всё ещё в процессе), экономика скорее всего пройдет через ещё один короткий бизнес-цикл с дополнительным монетарным стимулированием. Речь пойдет о США, но де-факто всё тоже самое будет во всем мире.

Кризис 2008 года, называемый Великой рецессией, является аналогом остро развивающейся с 1929 по 1933 годы Великой депрессии. С той разницей, что в депрессию экономика была подвержена жесткому дефляционному давлению, в то время как 2008 год был преодолен значительно мягче, благодаря скопившемуся опыту центральных банков и отсутствию привязки доллара к золоту.

Ещё один момент, который отличает эти важнейшие кризисы, — это долговая нагрузка после спада. В результате кризиса, начавшегося с 1929 года, соотношение долга к ВВП в США снизилось с пика в 261% до приблизительно 130%. Причем достаточно быстро — в течении 15 лет.

( Читать дальше )

Консолидация рынков на фоне охлаждения глобального спроса на риск

- 23 января 2019, 13:48

- |

Российский рынок акций

Рынок акций РФ выглядит крепким, но рост приостановился под воздействием ряда факторов: коррекция нефтяных котировок, а также коррекция на внешних рынках акций.

При возобновлении роста нефти и/или индекса S&P500 возможно возобновление роста индекса ММВБ с целью ~2500-2540 пунктов.

Сильнее всего на нашем рынке акций выглядят финансовый и потребительский сектора, также сохраняются покупки в отдельных акциях энергетического сектора.

В случае возобновления роста рекомендуем обращать внимание на акции Сбербанка, ВТБ, Московской биржи, Магнита, Россетей, ФСК и ТГК-1.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,7-7,8%, USD 2,2-2,4%, по недельным — RUB 7,7-7,8%, USD 2,4-2,6%.

Рынок облигаций

Рынок рублевых облигаций после недавнего ралли в начале года вошел в фазу консолидации, это коррелирует с общим охлаждением глобального спроса на риск, каких-либо значимых драйверов для дальнейшего роста рискованных активов сейчас нет, но доходности рублевых активов все еще очень привлекательны для иностранных инвесторов. Сегодня Минфин проведет аукцион по размещению 3,5-летних ОФЗ 26209 на 20 млрд рублей и 15-летних ОФЗ 26225 на 10 млрд рублей, результаты аукционов будут показательны с точки зрения отношения инвесторов к рублевым облигациям. Обратим внимание на новые размещения рублевых корпоративных облигаций: Магнит, объем 10 млрд руб. на 3 года, ориентир YTM 9.10-9.31%, МТС, объем 10 млрд руб. на 5 лет, YTM 8.99%, РЖД, объем 10 млрд руб. на 5 лет, ориентир YTM 8.89-8.99%. Доходности по этим выпускам превышают доходности ОФЗ на эти сроки на 80-100 бп, это достаточно щедрая премия, которая превышает обычные значения спреда к ОФЗ на спокойном рынке, рекомендуем этим воспользоваться и обратить внимание на выпуски корпоративных облигаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал