финансовые результаты

Группа ММК публикует операционные результаты деятельности за IV квартал и 12 месяцев 2023 года

- 25 января 2024, 15:13

- |

По итогам года:

- Производство стали выросло на 11,1% г/г и составило 12 985 тыс. тонн, отражая благоприятную конъюнктуру российского рынка металлопроката.

- Продажи металлопродукции увеличились на 10,1% г/г до 11 784 тыс. тонн ввиду высоких показателей деловой активности рынка России.

- Продажи листового г/к проката выросли на 15,6% г/г до 5 557 тыс. тонн.

- Продажи премиальной продукции увеличились на 7,1% г/г до 5 039 тыс. тонн на фоне роста продаж х/к проката и проката с покрытиями.

ММК продолжит максимизировать загрузку агрегатов, производящих премиальную продукцию. Детальнее с результатами работы компании можно ознакомиться по ссылке: https://mmk.ru/ru/press-center/news/operatsionnye-rezultaty-gruppy-mmk-za-4-kvartal-i-12-mesyatsev-2023-g/

- комментировать

- ★1

- Комментарии ( 1 )

29 января опубликуем предварительные данные по отгрузкам Positive Technologies за 2023 год

- 19 января 2024, 18:10

- |

Дорогие акционеры! Хотим заранее поделиться с вами датами публикации результатов деятельности Positive Technologies по итогам 2023 года.

🗓 Сохраняйте в календарь:

• Уже 29 января мы представим предварительные данные по отгрузкам компании.

• 6 марта опубликуем предварительные неаудированные показатели МСФО и управленческой отчетности.

• 9 апреля подведем итоги года, опубликуем консолидированную финансовую отчетность и проведем онлайн-мероприятие, где подробно расскажем о результатах.

Посмотреть все важные события POSI можно в календаре инвестора на нашем сайте.

Финансовыые показатели компаний не так уж и хороши

- 12 декабря 2023, 14:13

- |

Если провести общий мониторинг крупнейших 15 компаний России, торгующихся на бирже, то можно увидеть, что финансовые показатели компаний стагнируют. К примеру, выручка компаний в текущем году будет ниже, чем в 2021 г. И это в первую очередь из-за Газпрома. По итогам 2023 г. объем выручки может составить 39 трлн рублей, что будет почти на 2 трлн меньше, чем в 2021 г.

Чистая прибыль также ниже, чем два года назад. По предварительным оценкам, итоговый доход в 2023 г. может составить 7,3 трлн рублей, вместо 8,4 трлн в 2021 г.

Получается, что маржинальность бизнеса за это время упала. Если в 2021 г. до прибыли доходило 20,5% выручки, то сегодня лишь 18,7%.

Однако, если разобрать общую картину по отраслям, то есть отстающие и есть опережающие сектора. Падение показателей, в первую очередь, вызвано газовой и металлургической отраслями. В то время как банковская и нефтяная отрасли напротив улучшили свои показатели. Банки и вовсе показали двухзначный рост.

Ссылка на пост

Десятка самых убыточных компаний России — 2023

- 21 ноября 2023, 10:18

- |

С прошлого года Forbes публикует рейтинг самых прибыльных компаний России. Рейтинг возглавили предприятия нефтегазовой отрасли — «Газпром», «Ямал СПГ» и «Роснефть». Также было решено посмотреть на компании с противоположным финансовым результатом, то есть с самыми большими убытками, и сделан список из 10 таких компаний.

Если прибыль, как правило, связана с выгодной ценовой конъюнктурой на тот или иной экспортный товар, то с убытками ситуация сложнее. Некоторые участники мини-рейтинга Forbes являются хронически убыточными — например, «Московский метрополитен» не зарабатывал прибыли с 2016 года, а в компании «Сеть Связной» и вовсе запущена процедура банкротства. Другие, вроде ВТБ или Альфа-банка, получили убыток в 2022 году из-за резких изменений экономических условий и уже в этом году вышли на прибыль.

🔹 Самые убыточные компании за 2022 г (с указанием чистого убытка)

1. ВТБ — 612,6 (❗️) млрд рублей

2. Альфа-банк — 117,1 млрд рублей

( Читать дальше )

Мать и дитя 3 кв 2023г: общая выручка выросла на 5,4% г/г до 6,793 млрд руб, за 9мес 2023г выручка +5,6% до 19,64 млрд руб

- 30 октября 2023, 10:03

- |

Ключевые финансовые показатели за 3 квартал 2023 года:

— Общая Выручка ГК «MD Medical» выросла на 5,4% год-к-году до 6 793 млн руб.;

— Сопоставимая Выручка (LFL) Группы выросла на 4,7% год-к-году;

— Выручка региональных госпиталей увеличилась на 14,6% год-к-году до 1 902 млн руб. за счет сильных результатов всех основных направлений оказываемых услуг в госпиталях Тюмени, Новосибирска, Самары и Санкт-Петербурга;

— Выручка амбулаторных клиник в регионах выросла на 21,9% год-к-году до 931 млн руб. в основном в связи с ростом количества циклов ЭКО и среднего чека на ЭКО.

— Выручка московских госпиталей снизилась на 4,1% год-к-году до 3 237 млн руб. в основном в связи со снижением случаев заболеваний COVID-19 в 3 квартале текущего года по сравнению со сравнимым периодом прошлого года;

( Читать дальше )

Вечерний обзор рынков 📈

- 26 октября 2023, 18:58

- |

Курсы валют ЦБ на 27 октября:

💵 USD — ↗️ 93,5616

💶 EUR — ↗️ 98,7376

💴 CNY — ↗️ 12,7507

▫️Индекс Мосбиржи по итогам основной торговой сессии четверга опустился на 1,27% и составил 3 223,89 пункта.

▫️Международные резервы Российской Федерации по состоянию на 20.10.2023 составляют $573,2 млрд ($569,6 млрд неделей ранее).

▫️ Завтра, 27 октября, состоится очередное заседание Совета директоров Банка России по ДКП, на котором будет принято решение по уровню ключевой ставки. Объявление (пресс-релиз) решения запланировано на 13:30.

▫️ Банк ВТБ (-2,82%); Банк опубликовал финансовую отчётность по МСФО за III кв. и 9 мес. 2023 г. В III кв. чистая прибыль составила 86,1 млрд руб. (-1% к 2021 г., в 2022 г. результаты не публиковались), за 9 мес. 2023 г. – 375,9 млрд руб. (+46% к 2021 г.)

▫️Лукойл (-2,79%); Совет директоров компании рекомендовал акционерам выплатить дивиденды за 9 мес. 2023 г. 447 руб. на акцию. Собрание акционеров запланировано на 5.12.2023, отсечка – 17.12.2023.

( Читать дальше )

25 октября - Самолет - операционные и финансовые результаты за 3кв 2023г

- 23 октября 2023, 18:30

- |

Группа ММК опубликовала финансовые результаты за 6 месяцев 2023 года:

- 29 августа 2023, 15:21

- |

- Выручка Группы ММК по итогам I полугодия составила 352 708 млн руб. (−12,5% г/г) на фоне снижения цен на металлопродукцию. Уменьшение цен реализации было частично нивелировано ростом объемов продаж.

- EBITDA снизилась на 14,5% по сравнению с аналогичным периодом прошлого года, до 88 067 млн руб., в основном в связи со снижением выручки. Показатель рентабельности EBITDA достиг 25,0%.

- Капитальные вложения за 6 месяцев 2023 года выросли на 35,5% г/г и достигли 45 150 млн руб., отражая сохранение графика реализации инвестиционной программы в рамках стратегии Группы, в том числе в связи с выходом на заключительный этап строительства комплекса коксовой батареи № 12.

- В III квартале 2023 года ожидается сохранение благоприятной конъюнктуры российского рынка. Стабилизация спроса на высоком уровне будет поддерживаться сезонной строительной активностью и устойчивым потреблением в других отраслях промышленности.

С полной версией отчета можно ознакомиться на официальном сайте ПАО «ММК» https://mmk.ru/ru/press-center/news/finansovye-rezultaty-gruppy-mmk-za-6-mesyatsev-2023-g/

( Читать дальше )

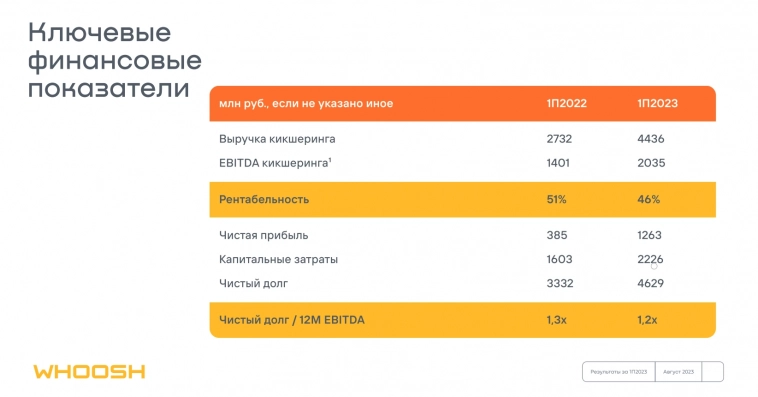

1 п. 2023 МСФО 📢

- 25 августа 2023, 15:29

- |

Уже 28 августа, в понедельник, представим финансовые результаты за I полугодие 2023 года.

А в 18:00 в прямом эфире аналитического канала Market Power традиционно ответим на вопросы, волнующие наших инвесторов.

Спикеры:

Дмитрий Чуйко, генеральный директор и основатель Whoosh

Александр Синявский, финансовый директор Whoosh

Модератор встречи — Тимур Ахияров, CEO Market Power

Youtube — youtube.com/live/LYBBGYiHXwA?feature=share

ВК — vk.com/video-210893201_456239426

Не забудьте внести напоминание себе в календарь 😉

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал