SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фундаментальный анализ

В отличие от биткоина акции ничем не обеспечены ! попячтесь !

- 07 марта 2018, 22:30

- |

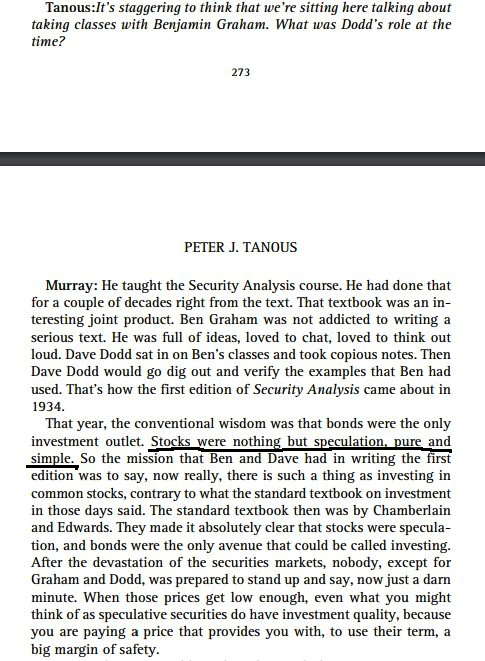

В начале 20 века финансисты относились к акциям примерно так же как сfaшники к криптовалютам сегодня — мол, объекты для спекуляций, не имеющие никакой внутренней стоимости. Считалось, что серьёзные инвесторы могут вкладываться только в облигации:

Теория оценки активов, которая будто бы сделала акции «инвестируемыми» возникла в 1930-ых и всё было бы хорошо, только её эффективность так и не была никем научно доказана… А постулаты, на которых она основана, не могут вызвать ничего кроме усмешки:

So what about the equity valuation theory that uses the dividend discount model to estimate the current equity valuation? Isn't that using a liquidity event that has no relationship to equity value to construct an equity valuation model,

in another word, totally voodoo science? Yes, I believe so.

На голубом глазу утверждается, что акции имеют ценность, потому что по ним платятся дивиденды, а ветер дует оттого, что деревья качаются! Притом что каждому трейдеру известно, что акция всегда

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Все отчеты российских компаний за последний год в одном месте

- 06 марта 2018, 17:38

- |

Можно найти по ссылке:

https://smart-lab.ru/q/shares_fundamental3

Я пока не знаю куда всунуть эту ссылку, чтобы вы ее нашли, так что пока добавляйте в избранное.

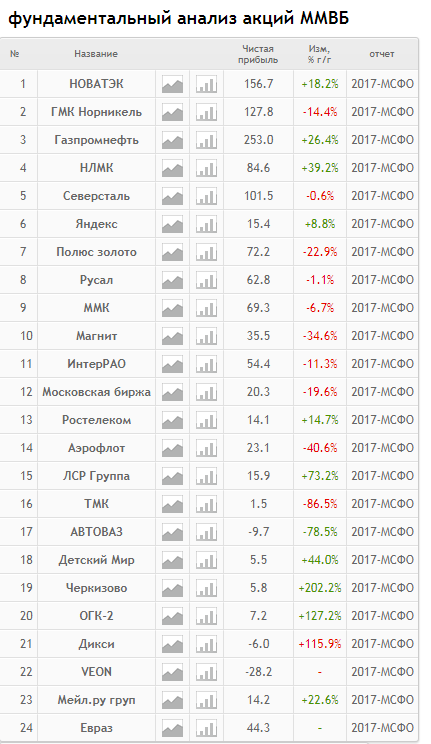

По ссылке можно выбрать период и тип отчета и будет построена табличка:

Прошу проверьте, все ли отчитавшиеся за 2017 год по МСФО компании в ней присутствуют?

Ничего ли мы не забыли?

Чтобы перейти на таблицу со всеми данными по любой акции, кликайте сюды:

Итак, что нам показывает общая табличка МСФО?

https://smart-lab.ru/q/shares_fundamental3

Я пока не знаю куда всунуть эту ссылку, чтобы вы ее нашли, так что пока добавляйте в избранное.

По ссылке можно выбрать период и тип отчета и будет построена табличка:

Прошу проверьте, все ли отчитавшиеся за 2017 год по МСФО компании в ней присутствуют?

Ничего ли мы не забыли?

Чтобы перейти на таблицу со всеми данными по любой акции, кликайте сюды:

Итак, что нам показывает общая табличка МСФО?

- Отчитались 24 компании

- 12 из 24 показали улучшение результата, 12 — ухудшение

- явный негативный тренд прослеживается, что ухудшение было в металлургии.

- явный позитивный тренд — улучшение у банков.

Пересмотр портфеля акций. Март 2018.

- 05 марта 2018, 18:44

- |

Подвожу итоги февральского портфеля российских акций. smart-lab.ru/blog/450029.php. За прошедший месяц портфель акций обошел индекс МосБиржи по доходности, +1,13% против +0,31%. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше. В апреле 2018 года будет новый пересмотр портфеля.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

Где брать фундаментальные данные?

- 04 марта 2018, 13:10

- |

Коллеги,

есть задание: автоматически собирать фундаментальные данные американских акций (balance sheet, income statment, cash flow) посоветуйте, как можно органзизовать такое, откуда можно подгружать и как парсить для складированния в локальную базу данных, желательно на C#, хотя и любой другой язык програмирования пойдет.

Зарание благодарен, плюсик всем кто ответит в теме.

есть задание: автоматически собирать фундаментальные данные американских акций (balance sheet, income statment, cash flow) посоветуйте, как можно органзизовать такое, откуда можно подгружать и как парсить для складированния в локальную базу данных, желательно на C#, хотя и любой другой язык програмирования пойдет.

Зарание благодарен, плюсик всем кто ответит в теме.

Подснежники с шипами

- 04 марта 2018, 12:09

- |

Ад пуст.

Все бесы здесь.

Добрый день, уважаемые читатели, рад приветствовать вас!

Рынок достаточно волатилен последние дни, кипит множество страстей: по выступлению президента, по пошлинам для металлургов, по капексам для энергетиков и многие другие. Да, это весна. И весенняя природа рынка мокрая, ветренная, простудная. С одной стороны это прекраснейшее время, наполненное важнейшими фактами, с другой стороны это период огромных переживаний, больших надежд, части из которых не суждено сбыться. Прекрасные идеи пробуждаются из-под зимней насыпи подснежниками, но с шипами. Рынок редко отдает хорошие идеи легко и дешево.

Для всех любителей сериалов уже анонсировали очередной сезон многосюжетного триллера. Нет, я не про «Миллиарды», которые действительно продолжатся с марта. Я про сериал «Дивиденды» и в этой еще более остросюжетной пьесе действующие лица начинают подниматься на сцену. Мы остановимся в антрактах, чтобы обсудить их красноречивые посылы.

( Читать дальше )

Фундаментал

- 01 марта 2018, 00:00

- |

Рецензия на книгу «Как делать деньги на фондовом рынке» — Уильям Дж. О'Нил (Скачать)

Что бы полностью понять и как-то использовать в торговле я еще мозгами не вышел))) Но для понимания общего фона фудаментала Америки и для эрудиции очень круто. Позже перечитаю обязательно. У автора сайт собственный есть по системе инвестирования. бизнес дейли называется если память не изменяет) прочитал для галочки по совету, но очень впечатлился книгой. Супер! Прям почувствовал что много нового узнал!)))Грайндхаос

- 23 февраля 2018, 13:00

- |

Хаос — это не провал. Хаос — это лестница. Многие пытались взобраться по ней, но оступались и уже не пытались вновь: падение ломало их. У других был шанс взойти наверх, но они отказывались, продолжая цепляться за государство, за богов или за любовь. Всё это иллюзии. Реальна лишь лестница, и важен лишь подъём наверх.

Добрый день, уважаемые читатели!

Прошло достаточно времени, чтобы мое письменное молчание вновь начало порождать страсть. Страсть прожить несколько мгновений вместе с читателем. Страсть переосмыслить все события прошедшей недели. Забыть все и вспомнить вновь, процеживая каждый факт через марлю потока сознания. Страсть быть благодарным за внимание, взаимность, критику. Вдохновение копится и в какой-то момент оно начинает литься через край при каждой капле мысли со сталактитов молчания. Тогда и стоит садиться писать.

Рынок очень насыщен событиями, которые разбирать не хочется и которые разбираются повсеместно. Кипящее масло информационного фона ждет когда попытаемся охладить его водой и разразится пожар комментариев, споров, теорий, псевдодоказательств и прочих мнений. Вероятно, кто-то из них прав, я не берусь судить и каждый раз стараюсь одергивать себя, когда хочется. Мои статьи представляют собой лишь мнение, лишь крупица взгляда на огромном пляже. Что это — тусклый камень или оброненная драгоценность? Но ведь и камень может быть ценнее и ближе, если за ним стоят важные глубокие воспоминания.

( Читать дальше )

Когда покупать упавший Магнит. Этап 3 Фундаментальный анализ.

- 19 февраля 2018, 11:41

- |

Доброго времени суток. В предыдущем посте smart-lab.ru/blog/452908.php мы начали разбирать дисконтирование денежного потока по стандартной схеме, но основным недостатком модели DCF является то, что она не учитывает ежегодный прирост прибыли компании, поэтому этот пост, как раз посвящен модификации модели дисконтирования денежных потоков.

Соответственно денежный поток не меняется, как и в прошлый раз (чистая прибыль+амортизация). Ставки доходности используем в 10%,14%,19%. Единственным отличием является, то, что мы учитываем ежегодный прирост прибыли на 5%, берется опять же самый низкий процент для уменьшения риска.

Формулы для расчета:

1) основная формула = (денежный поток*r/(1+i)^n), где n-кол-во лет, i-ставка дисконтирования, r- рост прибыли в 5%;

2) расчет ставки в 10% и роста прибыли в 5%, предполагает сложение всех сумм полученных значений посредством формулы №1 в интервале, например до ^-400.

Расчет ставки в 10% и роста прибыли в 5% — это сумма значений:

(денежный поток*1,05/(1+i)^1) + (денежный поток*1,05/(1+i)^2) + (денежный поток*1,05/(1+i)^3),… и т.д. до ^-400;

3) аналогично рассчитываем показатели для ставок в 14 и 19%.

Далее полученные результаты делим на кол-во обыкновенных акций и вносим в таблицу.

Соответственно денежный поток не меняется, как и в прошлый раз (чистая прибыль+амортизация). Ставки доходности используем в 10%,14%,19%. Единственным отличием является, то, что мы учитываем ежегодный прирост прибыли на 5%, берется опять же самый низкий процент для уменьшения риска.

Формулы для расчета:

1) основная формула = (денежный поток*r/(1+i)^n), где n-кол-во лет, i-ставка дисконтирования, r- рост прибыли в 5%;

2) расчет ставки в 10% и роста прибыли в 5%, предполагает сложение всех сумм полученных значений посредством формулы №1 в интервале, например до ^-400.

Расчет ставки в 10% и роста прибыли в 5% — это сумма значений:

(денежный поток*1,05/(1+i)^1) + (денежный поток*1,05/(1+i)^2) + (денежный поток*1,05/(1+i)^3),… и т.д. до ^-400;

3) аналогично рассчитываем показатели для ставок в 14 и 19%.

Далее полученные результаты делим на кол-во обыкновенных акций и вносим в таблицу.

Когда покупать упавший Магнит. Этап 2 Фундаментальный анализ.

- 16 февраля 2018, 12:12

- |

Доброго времени суток. В предыдущем посте smart-lab.ru/blog/451818.php я показал пример расчета балансовой стоимости компании, теперь расскажу про денежный поток. Поехали. На этом этапе в таблицу, в произвольной форме забиваются:

— чистая прибыль компании (за год);

— амортизация (за год, соответственно).

Денежный поток = чистая прибыль+ амортизация.

Далее, нам необходимо определится с тем, какую доходность мы хотим получить, я как правило использую доходность в 10, 14 и 19% (ставка дисконтирования). Потом необходимо, привести путем приведения размера будущих денежных потоков к их размеру в настоящем с использованием ставки дисконтирования. В этом случае мы будем полагать, что компания будет существовать много лет и будет приносить требуемую доходность.

Формулы для расчета:

1) основная формула = (денежный поток/(1+i)^n), где n-кол-во лет, i-ставка дисконтирования;

2) расчет ставки в 10%, предполагает сложение всех сумм полученных значений посредством формулы №1 в интервале, например до ^-150.

( Читать дальше )

— чистая прибыль компании (за год);

— амортизация (за год, соответственно).

Денежный поток = чистая прибыль+ амортизация.

Далее, нам необходимо определится с тем, какую доходность мы хотим получить, я как правило использую доходность в 10, 14 и 19% (ставка дисконтирования). Потом необходимо, привести путем приведения размера будущих денежных потоков к их размеру в настоящем с использованием ставки дисконтирования. В этом случае мы будем полагать, что компания будет существовать много лет и будет приносить требуемую доходность.

Формулы для расчета:

1) основная формула = (денежный поток/(1+i)^n), где n-кол-во лет, i-ставка дисконтирования;

2) расчет ставки в 10%, предполагает сложение всех сумм полученных значений посредством формулы №1 в интервале, например до ^-150.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал