Goldman sachs

GS запустит площадку SIGMA X

- 24 ноября 2020, 15:30

- |

Goldman Sachs Group Inc. Собирается запустить в Европе собственную трейдинговую платформу. Такая платформа даст клиентам конгломерату возможность продолжать сделки с акциями после того, как британские биржи потеряют автоматическое право организовывать торги бумагами европейских компаний для клиентов за пределами ЕС.

Goldman подала на рассмотрение французских регуляторов заявку на запуск площадки SIGMA X Europe и надеется что она начнет работу до 4 января.Площадка будет функционировать как частная торговая платформа (dark pool). Планируется, что она начнет торги акциями европейских компаний на 15 рынках. Лондонская площадка Goldman — SIGMA X — продолжит работать.

«Очень важно для нас располагать инструментами для того, чтобы все наши клиенты имели возможность отреагировать на то, что, по нашему мнению, изменит ландшафт рынков Европы и Великобритании после Brexit», — заявила в интервью Bloomberg Элизабет Мартин, отвечающая за операции на рынке фьючерсов и электронную торговлю в Goldman Sachs.

Мартин считает, что Лондон потеряет основную часть торгов европейскими акциями.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Девальвация доллара. Мнения экспертов Goldman Sachs и Citigroup. Доллар. Рубль.

- 23 ноября 2020, 10:19

- |

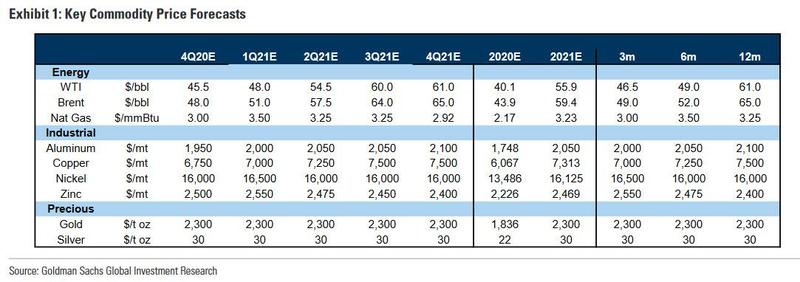

Goldman ожидает структурного бычьего рынка сырьевых товаров в 2021 году, а золото до $2300

- 29 октября 2020, 15:45

- |

Банк, который отмечает, что рынки все больше обеспокоены возвращением инфляции, прогнозирует доходность 28% за 12-месячный период по индексу S&P/Goldman Sachs Commodity Index (GSCI) с доходностью 17,9% для драгоценных металлов, 42,6 % для энергетики, 5,5% для промышленных металлов и отрицательной доходностью 0,8% для сельского хозяйства.

Ключевым катализатором оптимистичных настроений банка является то, что «почти все сырьевые рынки находятся в состоянии дефицита или движутся к нему, в запасах всего, кроме какао, кофе и железной руды».

Ключевым катализатором оптимистичных настроений банка является то, что «почти все сырьевые рынки находятся в состоянии дефицита или движутся к нему, в запасах всего, кроме какао, кофе и железной руды».( Читать дальше )

BlackRock и продажа доллара ради юаня и рупии перед выборами.

- 28 октября 2020, 05:43

- |

https://www.bloombergquint.com/markets/blackrock-sells-dollar-for-asian-currencies-into-u-s-election

BlackRock Inc. держит «скромную» короткую позицию в долларах США против таких валют, как китайский юань, индийская рупия и индонезийская рупия, так как эти три азиатские страны находятся в числе тех, кто лучше всего может извлечь выгоду из ослабления доллара, поскольку инвесторы ищут более высокодоходные активы и рост.

Goldman Sachs получил штраф $5млрд!!! Как снимали "Волк с Уолл Стрит"на краденные Goldman'ом деньги

- 23 октября 2020, 19:09

- |

Goldman Sachs украл несколько миллиардов из малазийского фонда, чьи облигации до этого, продавал американским инвесторам. За это он получил рекордный в истории штраф, а суммарная сумма всех выплат по этому делу превысит $5млрд. Но примечательно то, что именно на деньги, украденные из этого фонда, снимался всем известный фильм «Волк с Уолл стрит».

Подробнее об этой ситуации, об участниках, штрафах и реакции Goldman Sacks’а, рассказал в этом видео.

Буду признателен за + за интересный контент. Спасибо.

( Читать дальше )

А ты успел купить акции Сбера? Прогноз акций банков РФ и США. VTB goldman sachs, Bank of america

- 21 октября 2020, 12:17

- |

Прогноз акций банков РФ и США: Сбер, ВТБ, Bank of America, Goldman Sachs, Morgan Stanley

Не забываем:

— ставить лайк

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Тинькофф рискует проиграть конкуренцию более крупным игрокам - Московские партнеры

- 16 октября 2020, 16:36

- |

Пожалуй, это пока главная новость пятницы. Олег хотел СЛИЯНИЯ и долгой и чистой любви, а «Яндекс» хотел поиграть в Серого Волка и Красную шапочку, то есть ПОГЛОТИТЬ «Тинькофф» по полной программе.

В результате – не договорились. Что поделать, это в большом бизнесе бывает сплошь и рядом. С обеих сторон большие амбиции (рано сбросили Олега со счетов), вот и нашла коса на камень. Более того, так расхваливали «Тинькофф» перед сделкой, что там, очевидно, подумали и решили – такая корова нужна самому!

При этом важно другое: что теперь будет с этими компаниями, и как мы можем на этом заработать? Полагаю, разрыв сделки – это хуже для «Тинькофф», чем для «Яндекс». Объясню, почему.

Посыл «Тинькофф» вполне понятен – мы будем развиваться дальше сами. Ок, ребята, в добрый путь. Однако, как мне кажется, сейчас особую важность приобретает создание так называемых экосистем, в которых приходящий клиент получает максимально возможное количество всевозможных сервисов.

( Читать дальше )

Прогноз акций банков РФ и США : Сбер, ВТБ, Bank of America, Goldman Sachs, Morgan Stanley

- 16 октября 2020, 15:26

- |

Всем привет. В этот раз разберем ситуацию в банковском секторе.

Не забываем:

— ставить лайк

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

У акций Goldman Sachs есть потенциал к росту - Фридом Финанс

- 15 октября 2020, 18:40

- |

Чистая выручка Goldman Sachs повысилась на 30% год к году и составила $10,8 млрд. Рост выручки был с основном связан с увеличением непроцентных доходов на 33%. В свою очередь, росту этих доходов способствовало повышение поступлений от маркетмейкинга на 34%, до $3,2 млрд, от инвестиционного банкинга до $1,9 млрд (+22%). Свой вклад в результат внес рост прочей выручки (Other principal transactions) на 106%, до $1,9 млрд.

Прочая выручка подвержена повышенной волатильности и меняется от квартала к кварталу. В отчетном периоде ее повышение было обусловлено повышением на 139%, до $1,4 млрд, доходов от ценных бумаг. Это разовый фактор, поэтому рассчитывать на сопоставимый результат по итогам текущего квартала не приходится. В отличие от других крупных банков, Goldman Sachs зафиксировал повышение чистого процентного дохода на 8%, до $1,08 млрд, благодаря снижению процентных расходов на 58% при падении процентных доходов на 46%.

( Читать дальше )

Потенциал роста расписок Alibaba в ближайшие месяцы составляет около 8% - Фридом Финанс

- 15 октября 2020, 15:54

- |

Новость пришла через сутки после того, как регулятор в Гонконге приостановил рассмотрение заявки Ant Group на первичное размещение. IPO сервиса обещает стать самым крупными в мировой истории, обойдя недавнего рекордсмена саудовскую Saudi Aramco. Объем привлечения Ant Group может превысить $35 млрд. Сделку организуют Citigroup, JPMorgan, Morgan Stanley, Credit Suisse при участии Goldman Sachs. Накануне появилась некоторая неопределенность со сроками: власти Китая проводят анализ IPO на предмет конфликта интересов. Выяснилось, что фонды, участвующие в продаже акций, принимают платежи от клиентов только через Alipay, что может идти вразрез с интересами других компаний, чьи акции уже входят в портфели фондов. Теперь к этому добавился фактор возможных санкций против Ant Group со стороны Белого дома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал