IPO 2024

Дозарплатная ведомость: россияне берут в долг чаще, но меньше, и как то это повлияет на IPO "Займера"?

- 02 апреля 2024, 16:43

- |

В конце прошлого года прокатилась волна сообщений о том, что россияне всё чаще идут одалживаться до зарплаты в микрозаймах. Воодушевленная такими сообщениями, МФК «Займер» сегодня объявила о выходе на IPO. Одновременно Центробанк подсчитал, что доля кредитов до зарплаты снизилась до минимума за последние пять лет. Интересно, повлияет дли такая статистка на интерес к новым акциям на Мосбирже?

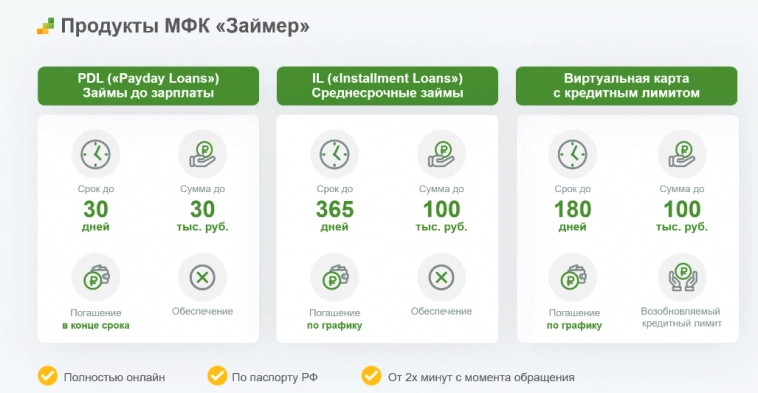

Попросить денег до зарплаты для многих давно стало образом жизни. В современных условиях даже не приходится бегать по знакомым или названивать всем подряд в телефонной книге. Микрофинансовые организации даже специальный термин ввели — PDL-займы. Их выдают на сумму до 30 000 руб. на срок до 30 дней с единоразовым погашением. И «Ведомости» этой зимой подсчитали, что в РФ установлен рекорд по пидиэлям — в 2023 г. россияне оформили 34,91 млн займов до зарплаты.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

«Займер» объявляет о намерении провести первичное публичное предложение (IPO) акций на Московской бирже

- 02 апреля 2024, 16:05

- |

ПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет о намерении провести первичное публичное предложение (далее – IPO или Предложение) своих обыкновенных акций (далее – Акции) на Московской бирже.

Роман Макаров, генеральный директор МФК «Займер»:

«Решение стать публичной компанией – результат более чем 10 лет развития нашего бизнеса. За это время «Займер» выдал более 25 миллионов займов, пройдя путь от небольшого финтех-стартапа и одной из первых платформ онлайн-кредитования в стране до лидера микрофинансовой отрасли.

Мы построили высокотехнологичный бизнес, который выполняет важную социальную роль, обеспечивая удобный доступ к финансовым ресурсам для миллионов людей благодаря автоматизации бизнес-процессов и особым компетенциям в управлении.

«Займер» развивается как эффективный бизнес, демонстрируя один из лучших показателей прибыльности в финансовом секторе. В последние годы рентабельность капитала (ROE) устойчиво находится выше 50%, что позволяет нам последовательно наращивать акционерную стоимость бизнеса и регулярно выплачивать дивиденды, на которые мы намерены направлять не менее 50% чистой прибыли.

( Читать дальше )

Займер выходит на IPO!

- 02 апреля 2024, 15:04

- |

Крупнейшая микрофинансовая организация Займер объявилапервые параметры первичного размещения акций на Московской бирже.

В рамках сделки действующий акционер предложит свои акции на сумму около 3 млрд рублей.

Пока итоговых параметров нет, но в СМИ публиковали оценку в 35-40 млрд рублей. То есть при таком объеме размещения основной акционер сохранит за собой преобладающую долю в компании.

У действующих акционеров будет локап на 180 дней с момента старта торгов. Листинг и начало торгов ожидаются в апреле.

По итогам предварительного диалога с институциональными инвесторами Компания уже получила предварительные заявки от них на 70% от ожидаемого объема IPO.

Перейдем к обзору компании и ее результатам!

Займер — это МФО, которая занимается займами формата PDL (до зарплаты) и IL (среднесрочные займы). Также компания запустила новый продукт — виртуальный аналог кредитной карты.

Главным образом Займер специализиируется на PDL — в этой области компания является крупнейшим игроком. Выдача среднесрочных займов растет повышенными темпами: в 2023 году таких займов было выдано почти в 2 раза больше (почти 10,5 млрд рублей).

( Читать дальше )

В рамках IPO единственный акционер Займера планирует предложить инвесторам Акции Компании на сумму около 3 млрд руб. - компания

- 02 апреля 2024, 09:17

- |

Компания «Займер» планирует провести IPO на сумму около 3 млрд рублей, при этом текущий акционер сохранит преобладающую долю в ее акционерном капитале. Предварительный диалог с институциональными инвесторами показал интерес на уровне 70% от ожидаемого объема IPO.

После начала торгов на Московской бирже компания и ее текущий акционер обязуются не отчуждать акции в течение 180 дней.

Ожидается, что листинг и начало торгов состоятся в апреле 2024 года.

Сбор заявок от инвесторов начнется после одобрения листинга и будет открыт для квалифицированных и неквалифицированных инвесторов, а также для институциональных.

Предусмотрен механизм стабилизации в течение 30 дней после начала торгов.

Источник: ir.zaymer.ru/news/company-news/post-44Займер – новый финтех идет на Мосбиржу

- 01 апреля 2024, 18:19

- |

Продолжаю активно следить за новыми IPO на российском фондовом рынке и мое внимание привлекла статья в газете Ведомости, в которой сказано, что лидер индустрии микрофинансирования — Займер, планирует в начале апреля открыть книгу заявок. Ну а раз мы с вами уже говорили о компании, решил пробежаться по некоторым тезисам.

Займер – классический финтех, развивающий инновационные кредитные сервисы. Компания обладает одной из самых больших клиентских баз среди сервисов микрофинансирования в России и занимает лидирующие позиции в своей отрасли по уровню лояльности клиентов, что позволяет неплохо экономить на операционных расходах.

💬По информации газеты, оценка Займера при размещении может быть в районе 35-40 млрд рублей, что ориентирует нас на P/E в 5,7-6,6 и может оказаться вполне приемлемым для инвесторов. По данным собеседников Ведомостей, объем размещения составит 3 млрд рублей, а сам эмитент может предложить дисконт, как это было в последних IPO на Мосбирже.

Такой дисконт повышает интерес не только со стороны институциональных, но и частных инвесторов. Тем более Займер генерирует рентабельность капитала 52%, что выше, чем у банков, при этом готов выплачивать ежеквартальные дивиденды в размере от 50% прибыли. Дивиденды крайне приятный бонус к долгосрочной истории роста компании.

( Читать дальше )

МФК Займер планирует IPO в апреле. Рыночная оценка составляет 35–40 млрд руб. с ожидаемым уровнем дисконта 10–15% - Ведомости

- 01 апреля 2024, 07:01

- |

Микрофинансовая компания «Займер» готовится к первичному публичному предложению акций (IPO) на Московской бирже, собираясь разместить бумаги на сумму 3 млрд рублей. В случае успешного IPO, «Займер» станет первой компанией в России, специализирующейся на займах «до зарплаты», вышедшей на фондовый рынок. Компания обещает выплату дивидендов не менее 50% от чистой прибыли, что привлекает инвесторов.

Рыночная оценка «Займера» составляет 35–40 млрд рублей с ожидаемым уровнем дисконта 10–15%. Эксперты указывают на высокие темпы роста и впечатляющую рентабельность капитала компании, делая ее привлекательной для инвесторов. На рынке таких IPO еще не было, что создает определенные риски, включая регуляторные и конкурентные факторы. Однако компания может представить собой перспективное вложение с потенциалом роста как для физических лиц, так и для институциональных инвесторов.

Источник: www.vedomosti.ru/investments/articles/2024/04/01/1029024-mfk-zaimer-mozhet-viiti-na-ipo

( Читать дальше )

IPO Европлан. Первые итоги. Сколько я "заработал" и что будет с акциями LEAS дальше

- 29 марта 2024, 21:41

- |

🚀Настало время подвести по горячим следам первые итоги размещения — тем более, что я сам поучаствовал в нём на невероятно «бешеную» сумму 20 тысяч рублей.

Подписывайтесь на телеграм-канал: там все свежие обзоры, качественная аналитика и инвест-юмор.

🏆На сегодняшний день это самое крупное по объему привлечённых средств размещение года. До этого в 2024 году свои акции на бирже разместили каршеринговый оператор Делимобиль, калужский ЛВЗ Кристалл и разработчик программного обеспечения Диасофт.

📊Краткие итоги IPO в цифрах

👉Цена IPO составила 875 руб. за акцию, т.е. размещение прошло по верхней планке объявленного диапазона 835-875 руб. (неудивительно, учитывая как пиарили это IPO везде где только можно — я тоже чуть-чуть попиарил).( Читать дальше )

IPO Европлана. Легкие деньги

- 29 марта 2024, 21:22

- |

Пожалуй, как и в случае с «Диасофтом», самые легкие деньги на бирже. Как и писал, подавал заявку на участие в IPO «Европлана». Вчера утром была информация, что книга была переподписана в 4 раза. Учитывая то, что часов до завершения приема заявок было немного, полагал, что объем переподписки превысит план в 5-7 раз. Итоговой информации не было, но аллокация составила всего лишь 4,4%.

Подавал заявку на 2 млн рублей. В результате насыпали 100 акций на общую сумму в 87,5 тыс рублей (по 875 р за единицу). В отличие от истории с «Диасофтом», где на заявку в 6,8 млн рублей дали бумаг на 58,5 тыс, докупать по более высокой цене не стал. Если «Диасофт» изначально планировал держать на долгосрок в течение нескольких лет, то по «Европлану» такой задумки нет.

Поэтому продал сразу же по 1048 р за единицу. Итого плюс 17,38 тыс рублей. Спасибо и на этом.

Личные новости (пост 70, 12+)

- 29 марта 2024, 17:08

- |

1. Да, пацаны, да! Есть личные новости по трейдингу. Жена купила на IPO 5 акций Европлана! Причем не спрашивая меня. Короче, лезет во все непотребное, во все третьи эшелоны. Ранее влезла в Кристал по IPO. Деньги на ветер(((((

Мне придется все ее косяки исправлять!

Кому нравятся мои посты, можете кинуть сотню, другую ко мне на две точки приема донатов:

https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

Какая справедливая цена Европлана?

- 29 марта 2024, 16:05

- |

3 моих успешных IPO из 3, в которых участвовал.

Дали 5 акций, для меня это неинтересный объем, чтобы его держать.

По факту, можно было не дергать деньги из других активов, которые хоть дали и меньше в %, НО на больший объем сумма была сопоставима. Мой обзор Европлана был вот тут: t.me/Vlad_pro_dengi/845

Справедливая цена на конец года = 1 118 руб. (по P/E = 7,5)

В любом случае, фундаментальный анализ снова себя показывает хорошо. Я поздравляю тех, кто заработал!

Подпишитесь на мой канал, чтобы читать больше качественной аналитики по российскому рынку: t.me/Vlad_pro_dengi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал