JPMorgan Chase

Омикрон — это позитив и возможность закупиться, считают в JPMorgan

- 02 декабря 2021, 13:24

- |

👉 Таким образом, опасения рынка перед вирусом могут быть преувеличены, и омикрон наоборот является вестником приближающегося конца пандемии

👉 Омикрон может стать катализатором перехода от акций роста к акциям стоимости, распродажи бенефициаров пандемии, а также ралли бенефициаров открытия экономики

Мы рассматриваем недавние распродажи как возможность покупки циклических и сырьевых секторов, а также занять позицию для более высокой доходности облигаций

www.bloomberg.com/news/articles/2021-12-02/jpmorgan-says-buy-the-dip-as-omicron-may-signal-pandemic-ending?sref=WM0aOGtX

- комментировать

- Комментарии ( 1 )

JPMorgan Chase - справедливо оцененный финансовый гигант - Финам

- 15 октября 2021, 18:41

- |

Мы позитивно оцениваем перспективы бизнеса JPMorgan. Мы рассчитываем, что банк останется одним из главных бенефициаров восстановления экономической активности в США и мире, учитывая его сильные позиции во всех основных сегментах, а также продолжит щедро вознаграждать акционеров. В то же время акции JPMorgan, по нашим оценкам, уже справедливо оценены рынком, и потенциал их роста от текущего ценового уровня ограничен.Додонов Игорь

ФГ «Финам»

Мы рекомендуем «Держать» акции JPMorgan с целевой ценой на середину 2022 г. на уровне $ 174,1, что предполагает апсайд 8,2%.

( Читать дальше )

Прибыль JP Morgan выросла в третьем квартале на 24%

- 14 октября 2021, 14:04

- |

👉 Крупнейший американский банк JP Morgan Chase в среду представил финансовую отчетность за третий квартал: его прибыль в этот период увеличилась на 24%, составив $11,7 млрд

👉 Прибыль на акцию составила $3,74, что существенно выше прогноза в $3

👉 Выручка банка осталась почти на уровне третьего квартала прошлого года — она увеличилась на 1%, до $29,6 млрд

👉 Сильный рост прибыли JP Morgan за квартал был обеспечен высвобождением резервов в $2,1 млрд, отложенных ранее на покрытие кредитных убытков, а также высокой активностью слияний и поглощений (M&A) — благодаря этому банк заработал на различных комиссиях на 52% больше, чем в том же квартале 2020 года, $2,6 млрд

👉 Крупнейшие американские инвестбанки с начала года заработали на комиссиях по различным сделкам рекордные $112,6 млрд

👉 При этом акции JP Morgan в среду снизились на 2,2%, как и акции других американских банков. Аналитики объясняют это тем, что неделю назад акции банков росли на ожидании того, что ФРС повысит базовую процентную ставку, акции банков активно росли и до этого на ожидании положительного эффекта общего оживления экономики. Кроме того, по мнению экспертов, банки уже почти исчерпали возможность роста прибыли за счет высвобождения отложенных ранее резервов

www.jpmorganchase.com/content/dam/jpmc/jpmorgan-chase-and-co/investor-relations/documents/quarterly-earnings/2021/3rd-quarter/3983239a-3b6f-4e6b-a52f-6ce651dfd70f.pdf

Акции JPMorgan снизились на 2,64% после публикации отчёта

- 14 октября 2021, 09:04

- |

Банк JPMorgan Chase & Co. (JPM) вчера отчитался за 3 кв. 2021 г. (3Q21). Скорректированная чистая выручка (managed net revenue) выросла на 1,7% до $30,44 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $3,74 против $2,92 в 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $29,8 млрд и EPS $3. Рост чистой прибыли связан с высвобождением из резервов $2,1 млрд под потери по кредитам. Без учёта разовых факторов Diluted EPS равен $3,03. Рентабельность вещественного акционерного капитала (ROTCE) 22%.

Чистые процентные доходы прибавили 0,5% и составили $13,08 млрд. Непроцентные (noninterest) расходы выросли на 1,1% до $17,06 млрд (лучше ожиданий аналитиков), по результатам 2Q21 было $17,67 млрд. Кредитный портфель вырос на 5,5% до $1,045 трлн или на 0,35% кв/кв. Депозиты выросли на 20% до $2,4 трлн или на 4,2%. Достаточность капитала 1 уровня 12,9%.

Выручка корпоративно-инвестиционного банка (CIB) выросла на 7,4% до $12,4 млрд. Это 40,7% совокупной выручки JPMorgan. При этом комиссионные доходы инвестиционного банка взлетели на 50% до $3,3 млрд на фоне сохраняющейся M&A активности на фондовых рынках мира. В основном, за счёт вознаграждений за консультации (advisory), которые взлетели почти в 3 раза до $1,23 млрд. Выручка подразделения Fixed Income Markets упала на 20% и составила $3,7 млрд.

( Читать дальше )

Третий квартал стал для J.P Morgan лучшим за всю историю - Фридом Финанс

- 13 октября 2021, 19:58

- |

Эти «разовые» статьи позволили снизить давление на процентные доходы банка, которые не демонстрируют значимой положительной динамики из-за низкого уровня процентных ставок: они остаются на околонулевом уровне и продолжают оказывать давление на выручку.

Заметный рост прибыли наблюдается также в секторах консультирования клиентов по сделкам слияния и поглощения (M&A). Комиссионные доходы по сделкам увеличились почти втрое, в то время как подразделение по управлению активами также продемонстрировало значительный рост: чистая прибыль сегмента повысилась на 30% г/г.

Прошедший отчетный квартал стал лучшим за всю историю банка c точки зрения сделок M&A.Меркулов Вадим

ИК «Фридом Финанс»

JP Morgan планирует купить контролирующую долю в платёжном бизнесе Volkswagen

- 08 сентября 2021, 13:36

- |

👉 Банк планирует приобрести около 75% дочерней компании VW

👉 Сумма сделки не разглашается

👉 В JPMorgan считают, что сделка поможет расширить возможности цифровых платежей и впервые войти в автомобильную промышленность

👉 Покупка может быть завершена в первой половине 2022 года

👉 После сделки оптовый платёжный бизнес JPMorgan и подразделение Volkswagen могут начать работать под новым брендом

www.cnbc.com/2021/09/08/jpmorgan-to-buy-majority-stake-in-volkswagen-payments-unit.html

Акции JPMorgan упали несмотря на сильный отчёт

- 14 июля 2021, 20:33

- |

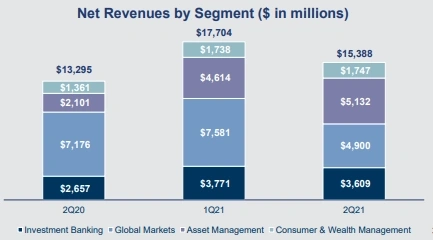

JPMorgan Chase & Co. (JPM) опубликовал отчёт за 2 кв. 2021 г. (2Q21). Чистая выручка за квартал снизилась на 7,2% до $31,4 млрд. Чистая прибыль в расчёте на 1 акцию с учётом размытия (diluted EPS) $3,78 в сравнении с $1,38 во 2Q20. Аналитики, опрошенные FactSet, в среднем ожидали $29,9 млрд и $3,18, соответственно. Рост чистой прибыли связан с высвобождением из резервов $3 млрд под потери по кредитам. Банк списал в убыток $734 млн в качестве новых резервов. Кредитный портфель вырос на 3% до $1,04 трлн. Депозиты выросли на 19% до $2,3 трлн. Достаточность капитала 1 уровня 13,1%. Расходы выросли на 4% до $17,67 млрд, тогда как аналитики прогнозировали $17,45 млрд.

Выручка корпоративно-инвестиционного банка (CIB) упала на 19,3% до $13,2 млрд. Это 40,6% совокупной выручки JPMorgan. Доходы ритейл банка (consumer & community banking, CCB) прибавили 3% и составили $12,76 млрд. Доходы подразделения «управление активами и богатством» (asset & wealth management, AWM) оказались на уровне $4,1 млрд, что на 19,7% выше, чем во 2Q20. Активы под управлением достигли $3 трлн, на 21% выше, чем годом ранее. В 1Q21 было $2,8 трлн.

( Читать дальше )

Почему акции Goldman Sachs и JPMorgan упали на хороших отчетах? Что на самом деле двигает рынок?

- 14 июля 2021, 15:58

- |

JPMorgan сократил выручку во 2 квартале, но существенно нарастил прибыль и увеличил дивиденды - Финам

- 14 июля 2021, 15:48

- |

В то же время квартальная выручка банка сократилась на 7,2% в годовом выражении, до $31,4 млрд, хотя и превысила консенсус-прогноз на уровне $30 млрд. Чистый процентный доход уменьшился на 8% до $12,9 млрд на фоне снижения показателя чистой процентной маржи (на 37 базисных пунктов до 1,62%), при умеренном увеличении объемов кредитования. Непроцентные доходы опустились на 6,6% до $18,5 млрд.

( Читать дальше )

2Q21 Goldman Sachs vs JPMorgan

- 13 июля 2021, 22:58

- |

Goldman Sachs — капитализация близка к историческим максимумам.

👉 EPS 15 долларов (прогноз аналитиков был 10 долларов), ROE 23.7%, баланса 265 долларов на акцию (приросли на 14 долларов за квартал и на 43 доллара за год!).

👉 Банк делится на 4 основных сегмента: инвест банкинг, global markets (обслуживание институционалов), управление активами и работа с частными клиентами. Все сегменты показывают взрывной рост к 2Q20, а сегмент управления активами даже к 2Q21.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал