Probonds

Из рубрики «Лизинг и космос»

- 29 ноября 2018, 12:27

- |

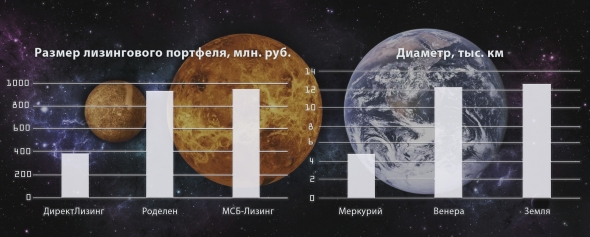

Лизинговый портфель «ДиректЛизинга» — 389 млн.р., «Роделена» — 926 млн.р., «МСБ-Лизинга» — 948 млн.р.

Позволим себе немного баловства. В солнечной системе с таким же соотношением диаметров – планеты Меркурий, Венера и Земля: 4,9, 12,2, 12,6 тыс.км соответственно. Еще, ГТЛК как отраслевой гигант по размеру портфеля и бизнеса был бы в этой системе координат значительно крупнее Юпитера (который в свою очередь является самой большой планетой солнечной системы и имеет, для справки, 63 луны)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Шорт фьючерса на Сбербанк вышел в зону дохода

- 26 ноября 2018, 15:50

- |

16 и 20 ноября продал в смешанном Портфеле #2 фьючерс на Сбербанк ао (SRZ8).

Сегодня сделка полноценно вышла в зону дохода. Портфель рванул вверх по результату. Но до закрытия позиции еще, думаю, далеко.

Дождаться б 180 рублей за акцию и 18 000 за фьючерс. Жизнь покажет...

( Читать дальше )

Российский облигационный рынок. Феномен рыночной неэффективности устранен

- 22 ноября 2018, 10:55

- |

) — это Вам не депозит в Сбере или ВТБ.

) — это Вам не депозит в Сбере или ВТБ.Впрочем, длинные ОФЗ и субфеды — все еще интересны. Не верим мы в коллапсирующие сценарии. Ждем стабилизации, а затем и понижения ключевой ставки. Выиграют от этого именно длинные госвыпуски.

В долларовом секторе продолжаем придерживаться мнения о перспективности ВЭБа 20 для покупок. Да, банк инфраструктурный, не без греха. Но это госкорпорация. И пока Российская Федерация вне риска суверенного дефолта (утверждаем, что это именно так), покупать такие имена можно. Доходность под 6%, при погашении через 2 года — это ли не удача!

( Читать дальше )

Допродаем фьючерс на Сбербанк

- 21 ноября 2018, 14:47

- |

( Читать дальше )

Малые выпуски облигаций неликвидны? Спорный вопрос!

- 20 ноября 2018, 12:25

- |

Поспорим. 2 выпуска Торгового дома Мясничий, оба по 100 млн.р. Никаких серьезных отклонений цены за время торгов, а «стакан» котировок — полнее многих из очень крупных корпоратов. И заметьте, цена последнее время росла наперекор общерыночным тенденциям. Так что, получая купон 13,5% вы не замораживаете деньги. А впереди еще один эмитент из GOLDMAN GROUP (куда входит торговая сеть «Мясничий») — ОбъединениеАгроЭлита, там тоже 2 займа, но по 200 млн.р., и ставка купона — 13,75% (доходность — 14,63%). Думается, здесь с ликвидностью будет вообще хорошо!

Рынок облигаций отскочил, ключевая ставка ожидается стабильной

- 19 ноября 2018, 11:59

- |

Неделю назад мы сообщали, что облигации, особенно рублевый госдолг – под значительным прессом. Причем настраивали на покупку ОФЗ, коль уж их доходности находились в диапазоне 8,5-9% годовых. Параллельно – говорили о хорошей возможности для укрепления рубля. Причиной просадок и облигации, и отечественной валюты мы называли падение нефти, не подтверждая губительное влияние потенциальных санкций.

Приятно отметить, что за неделю рубль отыграл, в частности, у доллара США около 3%. Притом индекс гособлигаций, рассчитываемый Московской биржей, показал в конце прошедшей недели один из самых мощных за год рывков вверх.

Слышим от многих экспертов опасения, что ввиду будущего объявления пока отложенных санкций и массовых ожиданий населения возможного ослабления рубля Банк России 14 декабря может повысить ключевую ставку еще на 0,25-0,5%, до 7,75-8%. И не разделяем эти опасения. Инфляционный виток вряд ли состоится: цена нефти упала, имеет слабые шансы на значимое восстановление, а потому цены на топливо прогнозируются нами или на текущих, или на более низких уровнях. Рубль отлично показал меру своей силы, укрепившись за последние дни, просто на стабилизации котировок нефти.

( Читать дальше )

Облигации «МСБ-Лизинг» включены в Список ценных бумаг, допущенных к торгам

- 16 ноября 2018, 17:14

- |

15 ноября 2018 года Председателем Правления ПАО «Московская Биржа» было принято решение включить в Список ценных бумаг, допущенных к торгам, биржевые облигации документарные процентные неконвертируемые на предъявителя с обязательным централизованным хранением серии 002P-01 Общества с ограниченной ответственностью «МСБ-Лизинг», идентификационный номер выпуска – 4B02-01-24004-R-001P от 15.11.2018.

Объем займа составляет 150 млн руб. Купонный доход в размере 13,75% годовых будет выплачиваться ежемесячно. Срок обращения облигаций составляет 30 месяцев.

Организатором выпуска выступил ООО Коммерческий банк «Современные Стандарты Бизнеса».

ООО «МСБ-Лизинг» входит в ТОП-100 лизинговых компаний России по объему нового бизнеса, в ТОП-40 по работе с малым бизнесом и ТОП-20 по ЮФО, согласно данным РА.

https://www.moex.com/n21583/?nt=101

Начинаем шортить Сбербанк

- 16 ноября 2018, 12:40

- |

Нельзя сказать, что на нем однозначно видна какая-то фигура, как повод для продажи. Повод другой: бумага перегружена длинными позициями, взятыми с «плечом». И бумага при этом не растет. Покупка — это всегда будущая продажа. А когда масса покупок сделана на кредитные деньги — это истеричная будущая продажа, которая легко опустит цену на 10-20%. Так что идея — опередить продающих. Кредит — дело платное, и продавать нынешние держатели раздутых длинных позиций все равно будут вынуждены. Это, кстати, сокращает потенциал роста бумаги, даже если мы смотрим на вещи предвзято, и рынок решит пойти выше.

Продавая сейчас в районе 200 рублей за акцию, планируем откупить около 170. Увеличивать короткую позицию будем, когда цена опустится ниже 193,15.

( Читать дальше )

Спекуляции в нефти: GAME OVER

- 14 ноября 2018, 11:16

- |

Предсказуемая тема дня – обвал нефти. Когда в начале ноября нефть превышала 85 долл./барр., мы с достаточной уверенностью говорили, что на рынке эйфория, а впереди глубокая коррекция. Уверенности хватило даже на то, чтобы сыграть в нефтяных фьючерсах на понижение: мы продали нефть в район 82,5 и затем, около 72 долл. с хорошей прибылью закрыли позицию. Сейчас и 72 – это очень далекая от нынешних 65 долларов цена.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал