Qe

ФРС: размах на рубль, удар на копейку

- 18 сентября 2015, 16:48

- |

Несмотря на завышенные ожидания от сентябрьского заседания Федерзерва, регулятор так и не решился на изменение параметров своей монетарной политики, оставив ставку на прежнем уровне.

Причем за ее повышение проголосовал только один из 10 чиновников. По рынкам сразу же прокатилась волна разочарования. Если накануне доходности по двухлетним и годовым казначейским бумагам показывали едва ли не рекордный рост, то теперь все было с точностью до наоборот. Доходность по двухлетним бумагам показала максимальное падение с марта 2009 г., когда был объявлен запуск первой программы количественного смягчения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

QE по русски!

- 11 сентября 2015, 19:43

- |

тем самым ограничив возможность банков

создавать спрос на валюту...

Но цена на нефть пойдёт в рост!

И тогда спрос на рубли начнет сильно возрастать...

Возникнет сильнейший дефицит рублевой ликвидности

Но ставку ЦБ РФ не станет больше снижать

ЦБ РФ просто опять начнёт покупать валюту с рынка

эмитируя рубли из воздуха

Размещение «излишних рублей» от покупки на рынке валюты

преимущественно будет происходить

при помощи скупки таких акций как ВТБ, Роснефть и Русгидро...

ММВБ пойдёт пробивать отметку в 2000 пунктов...

А далее всё...

Удачи!

P.S Думаю я сделал всё, что хотел…

Следующий шаг в валютной войне

- 11 августа 2015, 17:04

- |

Или это только начало? Одноразовая (one-off) девальвация может стать обычным инструментом, примеров полно.

ICF Bank: рынки заподозрили Китай в начале валютной войны

Ответным шагом не захочет ли ЕЦБ усилить «одноразовое» QE? Драги, эй, как ты там?

А Индия, Корея, Индонезия не томите — подтягивайтесь к вечеринке.

QE по-китайски

- 27 июля 2015, 20:46

- |

Из роста объемов торгов на SGE (площадка по золотым контрактам на поставку; рост был 200%) было заметно, что «из ниоткуда» взялся какой-то игрок, который «из ниоткуда» накачал рынок ликвидностью.

( Читать дальше )

BofA: Федрезерв отправит Америку в 1937 год

- 17 июня 2015, 10:38

- |

По мнению Хартнетта, о том, что Федрезерв, скорее всего, приступит к увеличению стоимости заимствований? говорят сильные данные по рынку труда (в мае экономика США создала 280 тысяч новых рабочих мест) и розничным продажам (показавшим рост на 1,2%).

Для финансовых рынков шаг ФРС будет важной поворотной точкой с трудно предсказуемыми последствиями», — пишет Хартнетт. За три раунда QE ФРС США «напечатала» более 3 трлн долларов, увеличив денежную массу (m1) в 4,2 раза. В целом же мировые ЦБ нарастили свои балансы на 22 трлн долларов с 2008-го года и поддерживают своей мягкой политикой 83% капитализации глобальных фондовых рынков.

( Читать дальше )

Благополучие Америки.

- 08 июня 2015, 15:11

- |

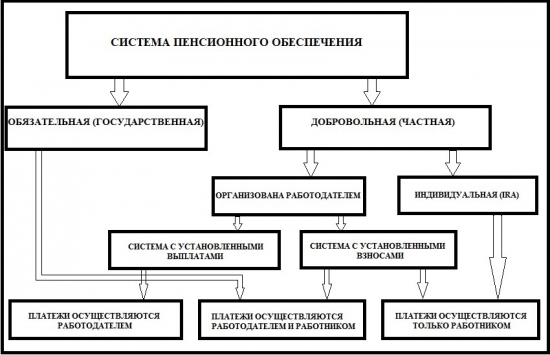

Благополучие США составляет труд работника. С первого заработанного работником доллара работник и работодатель начинают платит пенсионный налог в Social Security по 7.65% в месяц каждый. Это обязательноая система пенсионного страхования. На основе этих выплат путем расчетов и индексации в будущем будет сформирована государственная пенсия работника. Но эти выплаты в данное время идут на пенсии тех, кто сейчас является пенсионером. Когда молодой работник постареет, его пенсию будут оплачивать его дети. Данная система сборов распространяется на всех, чей заработок не превышает $65 400 в год. Если работник имеет стаж меньше 10 лет, то он не имеет права на государственную пенсию.

( Читать дальше )

ЕЦБ – Драги предупредил инвесторов

- 03 июня 2015, 18:31

- |

Итоги очередного заседания ЕЦБ вряд ли можно назвать неожиданными – месячный объем выкупа активов и уровень процентных ставок остались без изменений, да и особой реакции в момент появления этой информации, прямо скажу, практически не было. А вот речь Марио Драги тряхнула евродоллар – в течение пары часов рост составил больше фигуры.

Европейский регулятор практически не изменил прогнозы по темпам роста экономики ЕС – улучшен только показатель на 2017 год с 2% до 2,1%. Проведение QE ожидается до момента достижения инфляцией целевого уровня, достижение которого ожидается в 2017 году. Так что и смягчение продолжится не меньше двух лет, хотя повышение ставок в США вполне может испортить планы

( Читать дальше )

ЕЦБ нарушил обещание: объём QE резко сократился.

- 26 мая 2015, 10:08

- |

Европейский центральный банк сократил объем приобретаемых суверенных облигаций на прошлой неделе, несмотря на заявления ряда членов управляющего совета об увеличении объема покупок в мае и июне.

Программа Европейского центробанка по выкупу облигаций

На прошлой неделе член исполнительного совета регулятора Бенуа Кёре заявил, что регулятор намерен увеличить объем выкупаемых активов в ближайшие месяцы, даже несмотря на период низкой ликвидности на долговых рынках.«Мы знаем о сезонных закономерностях на долговых рынках в связи с праздничным периодом, который длится с середины июля по август и характеризуется низкими объемами ликвидности. Мы принимаем это во внимание и будем активнее выкупать бумаги в мае и июне. Если будет необходимо, мы увеличим покупки в сентябре, когда ликвидность на рынки вновь вернется», — заявил Кёре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал