S&P500 фьючерс

Previews and Perspectives for Monday, March 4

- 04 марта 2019, 07:40

- |

Weekly global market focus — The U.S. markets this week will focus on (1) any developments on the US/Chinese trade talks as reports continue that a final deal is not yet done but that a possible Trump-Xi summit is still being planned for later in March, (2) Friday's U.S. unemployment report which is expected to show a trend +185,000 increase in payrolls and a -0.1 point decline in the unemployment rate to 3.9% (i.e., 0.2 points above Sep's 49-year low of 3.7%), (3) Fedspeak with appearances by four Fed officials this week, and (4) and the tail end of Q4 earnings season with 10 of the S&P 500 companies reporting this week.

The dollar may see some weakness today after President Trump on Saturday again tried to talk the dollar down and launched new criticism of Fed Chair Powell. In his speech to the Conservative Party Action Conference (CPAC), Mr. Trump said that the dollar is too strong and that Fed Chair Powell «likes raising interest rates, „loves quantitative tightening,“ and „likes a very strong dollar.“

Washington politics will grab market attention again this week. There were reports two weeks ago that the Mueller report would be delivered to Attorney General Barr last week. The Justice Department denied those reports and the report in fact was not released last week. However, there is a possibility that the report could be released as soon as this week if the delivery of the report was delayed only because the Justice Department did not want to conflict with President Trump's summit overseas last week with North Korean leader Kim Jong Un. Under current rules, the Mueller report will be delivered privately to Attorney General Barr and Mr. Barr will then take whatever time he wishes to write a summary report to send to Congress. Mr. Barr can also determine exactly what information he will disclose about the investigation to the public.

( Читать дальше )

S&P500. Кластер сопротивлений 2813.1 пока что держится

- 03 марта 2019, 21:43

- |

Несбывшиеся сказки — забываю.

И больно мне, но я не унываю.

Я старый сказочник, я много сказок знаю.

© Ю.Кукин

Я не люблю прогнозы, прогнозы редко сбываются. Особенно детальные прогнозы в виде многоходовок.

Я не знаю, что будет с индексом на открытии рынка и на следующей неделе. Котировки могут пойти вверх, котировки могут пойти вниз. Сказать, что именно случится я не могу и не хочу. Но анализ рынка я провожу, провожу исключительно с целью планировать свои действия.

( Читать дальше )

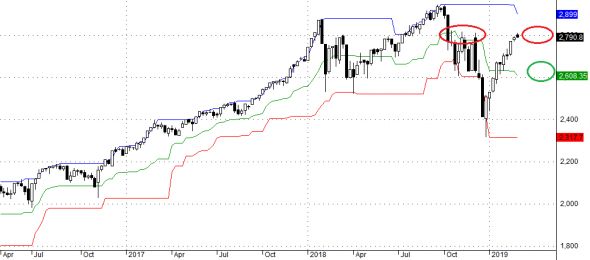

Технические факторы говорят в пользу продолжения роста S&P 500 к отметкам 2850 п. - 2900 п.

- 03 марта 2019, 21:42

- |

Американские биржевые площадки в пятницу закрылись ростом на фоне продолжающегося оптимизма в отношении заключения торговой сделки между Вашингтоном и Пекином.

Индекс широкого рынка S&P 500 вырос на 0,69% закрывшись на отметке 2803,69 пункта, промышленный индекс Dow Jones прибавил 0,43%, высокотехнологичный NASDAQ увеличился на 0,83%. Индекс развивающихся рынков MSCI снизился на 0,3%. Доходность 10-летних казначейских облигаций выросла на пять базисных пунктов до 2,76%.

По информации источников Bloomberg Белый дом готовит итоговый текст торгового соглашения с Китаем который будет представлен на встрече Трампа и Си Цзиньпина ориентировочно в середине марта.

С начала текущего года S&P 500 вырос на 11,8% и тот факт, что в конце прошлой недели бенчмарк смог закрыться над ключевым уровнем 2800 пунктов, говорит в пользу продолжения роста к отметкам 2850 п. — 2900 п.

Нефтяные котировки Brent по итогам прошедших торгов снизились на 2,08%, закрывшись на отметке $64,99.

Формальным поводом для негативной динамики цен на «черное золото» послужила статистика по деловой активности в производственном секторе США, согласно данным которой индекс ISM Manufacturing в феврале упал до 54,2 пункта с 56,6 пункта месяцем ранее. Однако на мой взгляд немаловажную роль сыграл фактор экспирации фьючерсного контракта Brent на лондонской бирже ICE Futures, по завершении которой игроки предпочли зафиксировать «длинные позиции» от ключевого уровня $67.

Сейчас локальная поддержка в апрельском контракте Brent расположена на уровне $64,30. В понедельник рынок проложит отыгрывать данные от нефтегазовой сервисной компании Baker Hughes, согласно которым число буровых в США сократилось на 10 единиц, до минимума с середины мая 2018 года.

( Читать дальше )

Это медвежий рынок

- 02 марта 2019, 11:25

- |

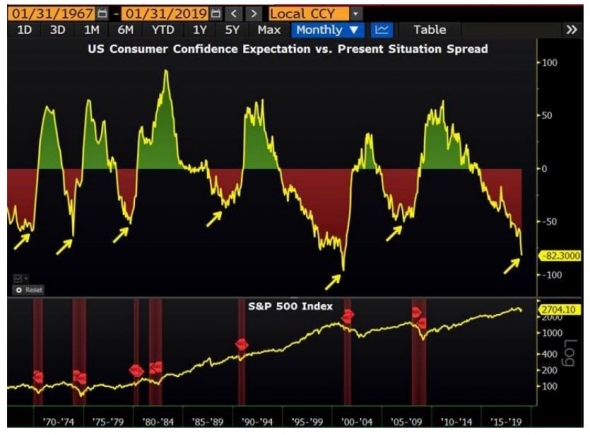

1. Спред между Индексом потребительской уверенности и его ожиданиями.

Эффективный предиктор основных рецессий, как и безработица.

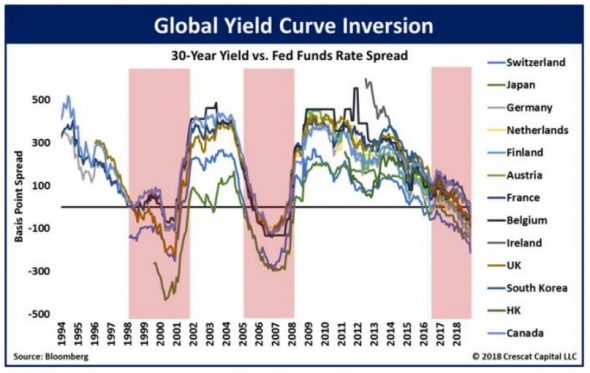

2. Разница доходностей 30-ти летних облигаций основных экономик против ставки ФРС.

( Читать дальше )

Анализируем статистику S&P500 при помощи Tradingview

- 01 марта 2019, 13:25

- |

Отскок S&P500 в январе-феврале по историческим меркам был довольно уникальным, так происходит не часто.

Строим график S&P500 и на него кидаем индюк «percent change bar chart» с параметром look back=2, что означает, что он будет показывать % изменение за 2 свечи (за 2 месяца в нашем случае).

Похожие двухмесячные отскоки 10%+ в прошлом случались несколько раз:

- осенью 2011

- осень 2010

- весной 2009

- весной 2003

- осень 1998

Больше всего текущий отскок похож на 1998 год, после чего ралли продлилось еще 2 года! Однако с точки зрения ставок, ситуация несколько отличается. В 1998 году ФРС дважды снизила ставку, чтобы помочь экономике пережить последствия кризиса в Азии:

( Читать дальше )

Дональд Трамп заявил, что торговый договор между США и Китаем скоро будет подписан

- 27 февраля 2019, 12:58

- |

www.vestifinance.ru/videos/46274

Несколько слов по СиПи

- 27 февраля 2019, 10:26

- |

Всем доброго утра, фьючерс на СиПи вплотную подошел к интересному уровню 2 812 пунктов и с учетом ралли начала года логичным выглядит откат. Стоит отметить, что после падения декабря 2018 года, мало кто рассчитывал на такое быстрое ралли. Но на рынке часто происходит, то что не ожидает большинство. Рост начала года по индексу СиПи составил более 11% и большое количество трейдеров встретило его с большой долей кеша.

Ниже представлен недельный график СиПи.

Логичным выглядит консолидация в диапазоне 2812-2656 пунктов. На данных уровнях волатильность будет снижаться.

От себя добавлю армагедонщикам (те кто ждет долгосрочный цикл дорогих денег (3,5%-5,5%) особо ловить нечего. Из долгосрочных реальных рисков — рецессия, которая, вынудит ФЕД снижать ставки.

Работаем по плану

- 27 февраля 2019, 07:18

- |

Brent-последняя заявка на уровне 64,5 (покупка), пока не сработала.Ждем экспирации и смотрим, пожертвуют ли окончанием месяца(могут не дать выйти по высоким ценам, тем кто в ближнем контракте), чтобы синхронно с всеми инструментами выйти на лок.хаи перед мартовской экспирацией.

Надеемся на лучшее.Всем успехов и удачи.

Выступление Пауэлла вышло в 17:45. Основные моменты

- 26 февраля 2019, 18:11

- |

* Несмотря на то, что экономика сильна, ФРС заметила в последние месяцы некоторые противоречивые сигналы

* Некоторые экономические данные стали слабее, рост ВВП 2019 будет слабее 2018, но все еще крепок

* Шатдаун правительства окажет слабый эффект на экономику

* Есть признаки более сильного роста зарплат, инфляция будет около 2%

* ФРС оценивает надлежащий тайминг и подход, чтобы остановить сокращение баланса

===============================================

Ответы на вопросы:

* Разумная начальная точка для баланса ФРС = $1 трлн + буффер (сейчас его размер $4 трлн)

* Спрос на резервы не вернется к докризисному уровню

* Рост зарплат пока не проблема для инфляции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал