SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

aflt

Торговый план на 07.10

- 05 октября 2019, 21:51

- |

Добрый вечер.

Проанализировав акции которыми торгую, в понедельник буду смотреть на покупку (спекулятивно) YNDX, AFLT, MGNT, MTLR, MOEX, MTSS, ROSN, RSTI, RTKM, AFKS, SNGS.

Приятных выходных.

Проанализировав акции которыми торгую, в понедельник буду смотреть на покупку (спекулятивно) YNDX, AFLT, MGNT, MTLR, MOEX, MTSS, ROSN, RSTI, RTKM, AFKS, SNGS.

Приятных выходных.

- комментировать

- Комментарии ( 0 )

Из акций которыми торгую: может быть отскок наверх с открытия AFLT, AFKS

- 17 сентября 2019, 21:56

- |

Приветствую всех.

Завтра по рынку ожидаю сползание вниз.

Из акций которыми торгую: может быть отскок наверх с открытия AFLT, AFKS,

небольшой подъем MGNT, MTSS,

есть вероятность повышения цены RSTI, FEES.

Хороших торгов и прекрасного настроения.

Завтра по рынку ожидаю сползание вниз.

Из акций которыми торгую: может быть отскок наверх с открытия AFLT, AFKS,

небольшой подъем MGNT, MTSS,

есть вероятность повышения цены RSTI, FEES.

Хороших торгов и прекрасного настроения.

Сегодня собираюсь купить AFLT, LKOH, HYDR.

- 02 августа 2019, 08:50

- |

Здравствуйте.

Сегодня собираюсь купить AFLT, LKOH, HYDR, скорее всего оставлю через выходные.

Всем удачи и сегодня пятница

Сегодня собираюсь купить AFLT, LKOH, HYDR, скорее всего оставлю через выходные.

Всем удачи и сегодня пятница

План на завтра.

- 31 июля 2019, 22:03

- |

Завтра посмотрю на покупку спекулятивно AFLT, LKOL, MGNT, MOEX, MTSS, HYDR, SBER, AFKS, FEES.

Всем профита.

Всем профита.

Ютэйр, иск, возможное банкротство и Аэрофлот

- 24 июля 2019, 12:48

- |

Тарьте Аэрофлот!

Это ж-ж-ж — неспроста!

Про иск

www.rbc.ru/business/22/07/2019/5d35c0a79a79479cfaee45de

Про долги

www.novostibankrotstva.ru/tag/yutejr/

Про то, как это получилось

www.m24.ru/articles/obshchestvo/30042019/155468

( Читать дальше )

Это ж-ж-ж — неспроста!

Про иск

www.rbc.ru/business/22/07/2019/5d35c0a79a79479cfaee45de

Про долги

www.novostibankrotstva.ru/tag/yutejr/

Про то, как это получилось

www.m24.ru/articles/obshchestvo/30042019/155468

( Читать дальше )

Торговый план по Аэрофлоту 17.07.2019

- 17 июля 2019, 12:48

- |

Часовик. Сформировался аптраст и SOT одновременно. Поскольку высокий объем, это еще и потенциальная кульминация покупок. После этого цена скорректировалась и подошла к нижней границе канала. Глобально Аэрофлот смотрится вверх.

( Читать дальше )

Сравнение фундаментальных показателей Аэрофлот (AFLT) и Трансаэро (TAER). Предбанкротное состояние?

- 07 июля 2019, 16:09

- |

Я заметил, что величина Чистого Долга AFLT приближается к величине Выручки (S).

И вспомнил, что что-то похожее я уже видел у TAER перед банкротством.

Для сравнения фундаментальных показателей я взял данные МСФО LTM для AFLT

smart-lab.ru/q/AFLT/f/y/

и данные МСФО из отчёта за 2015г для TAER (листы 18 и 19)

files.conomy.ru/files/otchety/126/126-2015.pdf

( Читать дальше )

И вспомнил, что что-то похожее я уже видел у TAER перед банкротством.

Для сравнения фундаментальных показателей я взял данные МСФО LTM для AFLT

smart-lab.ru/q/AFLT/f/y/

и данные МСФО из отчёта за 2015г для TAER (листы 18 и 19)

files.conomy.ru/files/otchety/126/126-2015.pdf

( Читать дальше )

Аэрофлот, Грузия, отморозки и пара боингов в кармане.

- 28 июня 2019, 21:36

- |

Здравствуйте, коллеги!

Как выяснилось за кадром грузинских событий кроме буйных русофобов, стоит приличный долг грузинских авиакомпаний Georgian Airways и MyWay Airlines. Просроченная задолженность за аэронавигационную деятельность перед ФГУП «Госкорпорация по ОрВД» превышает $792,54 тысячи и 592,25 тысячи рублей без учета накопившихся пени. Грузинская сторона признала долг еще в 2008 году, но так и не погасила его, отмечает Минтранс.

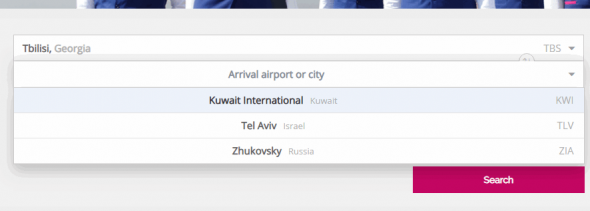

Откроем сайт компании MyWay всего три направления и два боинга в эксплуатации:

( Читать дальше )

Рынок уже отыграл миновавшие санкций Инвест-портфель 11 июня

- 18 июня 2019, 08:47

- |

Позитив на нашем рынке берет свое начало от публикации доклада Мюллера. С начала мая мы видим рост ценового индекса Российского госдолга. Однако, данный рост уже иссякает. По данным ряда Российских долговых бумаг, мы уже находимся на уровнях начала лета 2018 года, когда волна надвигающихся санкций напугала инвесторов.

Мы можем делать предположения, что этот позитив иссякнет, а в месте с ним и все то, на чем росли наши инструменты. Индексы RTS и IMOEX перестанут форсировать максимумы, а Российская нац.валюта USDRUB, перестанет укрепляться относительно других валют с развивающейся экономикой.

Конечно это не произойдет сегодня, но это еще один повод не рассматривать акции, которые находятся на максимумах, а ждать коррекции.

В рамках текущей недели, есть события, которые могут послужить началом коррекции. Это и экспирация квартальных фьючерсов и опционов, а так же смена монетарной политики со стороны ФРС.

Подробнее об идеях в еженедельном инвест-портфеле:

Сайт автора

Мы можем делать предположения, что этот позитив иссякнет, а в месте с ним и все то, на чем росли наши инструменты. Индексы RTS и IMOEX перестанут форсировать максимумы, а Российская нац.валюта USDRUB, перестанет укрепляться относительно других валют с развивающейся экономикой.

Конечно это не произойдет сегодня, но это еще один повод не рассматривать акции, которые находятся на максимумах, а ждать коррекции.

В рамках текущей недели, есть события, которые могут послужить началом коррекции. Это и экспирация квартальных фьючерсов и опционов, а так же смена монетарной политики со стороны ФРС.

Подробнее об идеях в еженедельном инвест-портфеле:

Сайт автора

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал