bank of America

Инвестидея.MacDonalds.

- 05 октября 2016, 12:21

- |

Один из лидеров индустрии быстрого питания, компания McDonald's Corp. (MCD, NYSE), реформирует бизнес и планирует существенно сократить издержки, одновременно повысив продажи. Во втором квартале текущего года компания вновь продемонстрировала позитивную динамику, которая наблюдается уже четвертый квартал подряд. После двух лет слабых продаж положительная тенденция привлекла внимание инвесторов, которые верят в долгосрочный рост знаменитой франшизы.

В мае прошлого года компания McDonald's представила антикризисный план, связанный с перестройкой деятельности глобальной компании. С тех пор McDonald's провела ряд приобретений, а также увольнений сотрудников в целях оптимизации бизнеса. Усиление роли франчайзинга должно снизить требования к капиталу компании, помочь росту прибыли на акцию и доходности собственного капитала в долгосрочной перспективе. В итоге к 2018 г. компания планирует достичь годовой экономии в $500 млн на коммерческих и административно-хозяйственных затратах, причем большая часть этой экономии будет получена уже к концу 2017 года.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Собираем консервативный портфель.PayPal.

- 05 октября 2016, 11:00

- |

Рынок мобильных платежей вырастет в три раза к 2019 году. Насколько подорожают акции PayPal?

Цена на сегодня: $40

Целевая цена: $47

PAYPAL ДЛЯ ИНВЕСТОРА

1. PayPal — одна из самых популярных систем в мире. Она получает большую часть доходов за пределами американского рынка и наращивает оборот на 20-25% в год, а финансовые показатели — на 10-15%.

2. К 2019 году рынок мобильных платежей вырастет в три раза. У акционеров PayPal есть возможность вырасти вместе с ним.

3. Мы прогнозируем рост на акций PayPal на 18% на горизонте до года.

КТО ЭТО?

PayPal Holdings Inc — один из первых проектов Илона Маска, пионер интернет-банкинга и просто феноменальная история успеха. В начале 2000-х платежная система обрабатывала транзакции интернет-гиганта eBay, потом была куплена им за 1,5 млрд долларов, а в прошлом году самостоятельно вышла на IPO и мгновенно обогнала материнскую компанию, став самой дорогой платежной системой в мире: в первый день торгов капитализация поднималась выше 50 млрд долларов.

( Читать дальше )

Собираем консервативный портфель. Tesla.

- 04 октября 2016, 13:07

- |

Акции Tesla Motors — крутые автомобили, крутые акции.

Ценные бумаги Tesla Motors уже подорожали в шесть раз. Сколько заработают акционеры, когда на рынок выйдет новая массовая модель Model 3 всего за $35 тыс.?

Дивиденды: Нет

Рост за 3 года: 600%

Цена на сегодня: $213

Целевая цена: $330

TESLA MOTORS ДЛЯ ИНВЕСТОРА

1. Компания уверенно наращивает продажи и планирует удвоить их в нынешнем году. А презентация бюджетной Model 3 открывает для Tesla Motors новые рынки и горизонты роста.

2. Tesla Motors активно снижает расходы на R&D. Вкупе с ростом выручки это поможет ей выйти в прибыль уже к концу года.

3. Мы ожидаем роста акций на информации о предзаказах и финансовом отчете по итогам I квартала 2016 года.

КТО ЭТО?

Tesla — это 3,2 секунды до сотни, 700 лошадей и 400 км на одной зарядке. В 2012 году Tesla Motors выпустили первый люксовый автомобиль, который стал конкурентом S-класса, Audi A8 и BMW 7. Четыре года это была модная игрушка для богатых, сегодня, 31 марта 2016 года, Tesla презентует бюджетную Model 3, на которую постепенно пересадит средний класс.

( Читать дальше )

Собираем консервативный портфель.AT&T.

- 04 октября 2016, 09:37

- |

Акции AT&T — дивиденды 5% годовых. Исключительная стабильность

За пару месяцев акции крупнейшего телекома Америки AT&T выросли на 13%. Сколько заработает компания, когда к ее сети будут подключаться целые города?

Дивиденды: 4,9%

Рост за 3 года: 0%

Цена на сегодня: $40

Целевая цена:$43

AT&T ДЛЯ ИНВЕСТОРА:

1. AT&T — это дивиденды. С 2007 года дивидендная доходность была около 5% годовых в долларах США.

2. Три года подряд акции AT&T рассматривались как защитная инвестиция, торгуясь на одном уровне и обеспечивая стабильную дивидендную доходность. С середины января бумаги начали дорожать, несмотря на коррекцию на рынке.

КТО ЭТО?

AT&T появилась в 1885 году как дочернее подразделение компании Александра Белла, человека, создавшего первый в мире телефон. Первое время AT&T занималась прокладкой телефонных линий, а в итоге превратилась в крупнейшую телеком- и медиаимперию США. AT&T — крупнейший поставщик кабельного телевидения в мире, оказывающий эти услуги 26 млн человек в США и 19 млн — в Латинской Америке. 52 млн человек в США обеспечены высокоскоростным интернетом от AT&T, а ее сетью 4G LTE пользуется почти каждый третий американец.

( Читать дальше )

Собираем консервативный портфель.Microsoft.

- 04 октября 2016, 06:56

- |

Акции Microsoft — готовы покорять новые горизонты

Новый руководитель вдохнул в компанию жизнь. Почему инвесторы поверили в акции Microsoft?

Дивиденды: 2,61%

Рост за 3 года: 100%

Цена на сегодня: $57

Целевая цена: $63

КТО ЭТО?

Корпорация Microsoft навсегда войдет в историю как создатель известной во всем мире операционной системы для персональных компьютеров. Первая версия Windows была представлена в 1985 году, сегодня она стоит на более чем 80% настольных компьютеров и ноутбуков. А основатель компании Билл Гейтс регулярно занимает первые строчки в рейтингах богатейших людей планеты.

НА ЧЕМ ЗАРАБАТЫВАЕТ?

Операционные системы Windows, пакет программ Office, игровые консоли Xbox, приложение для голосовых и видеозвонков Skype, планшеты Surface, смартфоны Lumia (бывший бренд Nokia, выкупленный в 2014 году у финской компании) и WindowsPhone, наконец облачная платформа Azure — вот на чем Microsoft ежегодно зарабатывает миллиарды долларов.

( Читать дальше )

Собираем консервативный портфель. Facebook.

- 03 октября 2016, 09:47

- |

Facebook, Inc.

Тиккер: FB

Текущая цена: $128

Цель: $135

• Торгуется на NASDAQ

• Капитализация: $376,06 млрд

• За месяц: +3,12%

• За квартал: +11,49%

• За полгода: +13,90%

• За год: +37,53%

• С начала года: +22,08%

Повод для роста акций Facebook

Facebook остаётся одной из самых стабильных акций на рынке США. Финансовые показатели постоянно лучше предварительных прогнозов, что положительно сказывается на тренде – цена акций Facebook уверенно растет. Отчёт компания представила 27 июля, импульс роста, заданный хорошими данными, сохраняется и акции продолжают дорожать даже на фоне «бокового» тренда на рынке и в отсутствие других сильных новостей.

7 сентября акции Facebook в очередной раз обновили абсолютный максимум – цена бумаг почти достигла $132. Коррекция на рынке, случившаяся после этого, даже не нарушила растущего тренда. Это хороший момент для покупки, так как после завершения локального снижения акции Facebook продолжат пользоваться спросом. Следующий квартальный отчет компания опубликует в начале ноября, есть все предпосылки к тому, что он вновь окажется сильным.

( Читать дальше )

«Призрак» коррекции бродит по Wall Street

- 30 августа 2016, 07:06

- |

Вот уже более месяца американский рынок акций болтается в районе исторических максимумов. Возможно, пора насторожиться. Медведи могут поджидать нас где-то за углом.

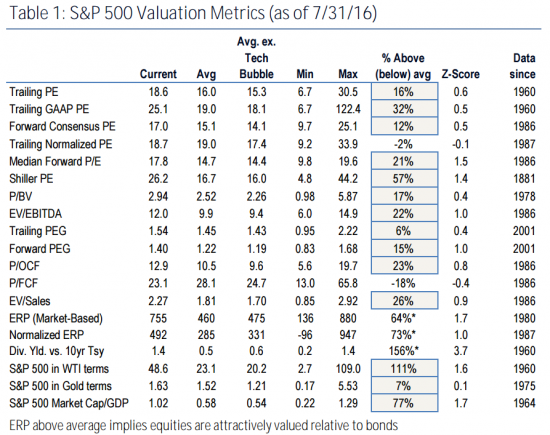

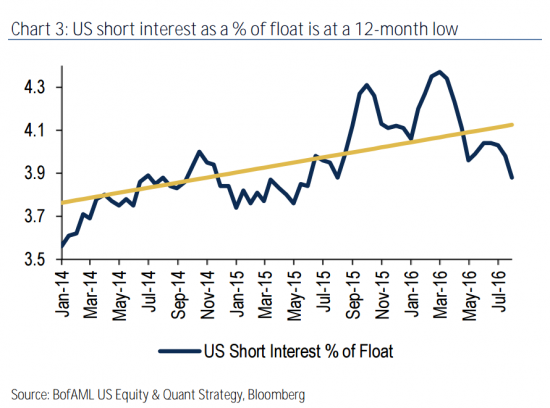

Об этом заявил недавно Bank of America. В своем аналитическом отчете BofAm обозначил топ-10 причин, почему коррекция неминуемо настигнет фондовый рынок США, причем в обозримой перспективе.

1. Сравнительная стоимость. Согласно многим мультипликаторам, S&P 500 выглядит заметно переоцененным.

2. Чрезмерно бычьи настроения, которые могут свидетельствовать об обратном. Речь идет о падении соотношения «короткий интерес к акциям в обращении».

( Читать дальше )

Инвесторы менее пессимистичны, однако предпочитают сохранять кэш

- 18 августа 2016, 04:04

- |

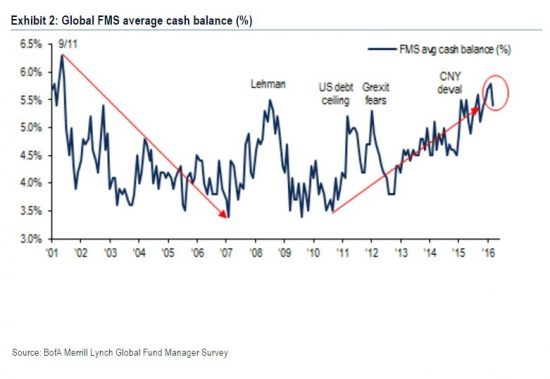

После турбулентного июня, когда был проведен референдум в Великобритании, рынки успешно восстановились. Тем временем, в августе управляющие активами стали более позитивно смотреть на перспективы фондовых активов.

На это указывает традиционный опрос менеджеров фондов от Bank of America Merrill Lynch.

Четверть опрошенных управляющих считают, что сверхнизкие доходности Treasuries будут ключевым драйвером цен на акции в ближайшие шесть месяцев. Тем временем, 22% указали на курс доллара, а 16% — на риски, связанные с европейскими рынками.

Несмотря на улучшение ожиданий относительно ситуации в глобальной экономике, большинство менеджеров верят в продолжение сверхмягкой политики мировых ЦБ в ближайшие 12 месяцев. Тем не менее, 61% инвесторов (наибольшая доля с 2008 года) считают, что экономика достигла последней стадии развития, что, как правило, предшествует кризисным ситуациям.

Менеджеры фондов опасаются взлета доходностей облигаций с ростом инфляции. Также они опасаются дезинтеграции Евросоюза и девальвации китайского юаня. Как результат, управляющие пытаются захеджироваться против возможного падения фондовых активов в ближайшие 3 месяца путем сохранения вложений в кэш неподалеку от исторически максимальных уровней: 5,4% против 5,8% в июле.

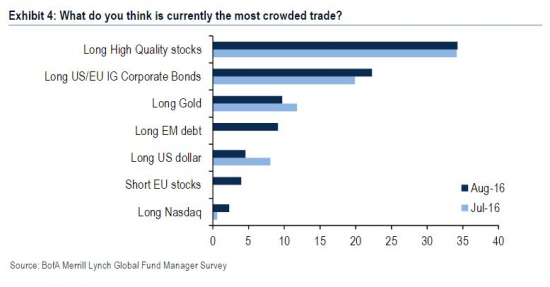

Кроме того, несмотря на восстановление рынков, инвесторы продолжают вкладываться в высококачественные акции, американские и европейские корпоративные облигации.

БКС Экспресс

Клиенты Bank of America избавляются от американских акций

- 11 мая 2016, 17:13

- |

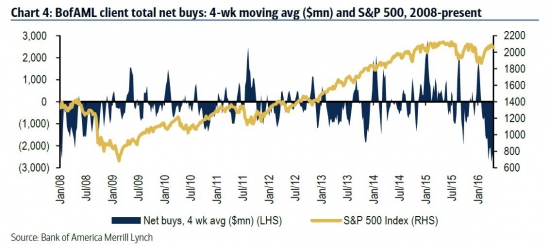

По данным стратегов Bank of America-Merrill Lynch (BAML), клиенты банковской группы продают акции США уже 15 недель подряд.

Подобная ситуация встречается впервые с 2008 года, когда BAML начал агрегировать данные. Статистика впечатляет, учитывая, что в последние восемь лет периодически наблюдались крайне волатильные периоды.

Клиенты продавали как голубые фишки, так и акции компаний малой и средней капитализации. Наибольшие распродажи наблюдались в индустриальном секторе и сегменте материалов.

Конечно, это данные от одного брокера. При этом не учитываются другие факторы, например, активность корпораций путем осуществления программ buyback.

Тем не менее, из статистики этой можно сделать определенные выводы. С одной стороны, мы имеем дело с угрожающим сигналом. С другой, если мыслить «от противного», возможно, продавцов на рынке уже не осталось, и впереди нас ждет ралли.

Bank of America снижается

- 08 апреля 2016, 17:11

- |

• Возможно падение к 12.00

Bank of America падает в последние несколько торговых сессий внутри среднесрочной импульсной волны (3) долгосрочной импульсной волны ③ — которая началась ранее — когда пара развернулась вниз от зоны сопротивления лежащей между уровнем сопротивления 14.00, верхней дневной полосой Боллинджера и 38.2% коррекцией Фибоначчи предыдущего резкого нисходящего импульса от ноября 2015 года. Цена вчера закрылась возле уровня поддержки 12.70 (бывшая вершина волны (а) от февраля). Если цена прорвет уровень 12.70 — Bank of America тогда сможет упасть к следующему уровню поддержки 12.00.

Скрин с терминала Hy Pro trader

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал