berkshire hathaway

Топ 10 акций в портфеле BlackRock

- 13 апреля 2020, 21:50

- |

Хотелось бы сразу заметить, что в портфель инвестиционной компании BlackRock хорошо диверсифицирован, на 10 топовых акций приходится всего около 11% всей стоимости портфеля. В отличии от портфеля Berkshire Hathaway, где на первую позицию Apple приходится около 30% всей стоимости портфеля.

1. Apple

На первом месте располагается компания *Apple*, как и в Berkshire Hathaway, тут ее тоже очень любят. В портфеле более 277,7 млн акций, а доля порядка 2.23% от портфеля.

2. Microsoft

Число акций примерно 515 млн. Вес в портфеле приблизительно 2.19%

3. Amazon

На 3 месте расположился абсолютный лидер в онлайн ритейле Amazon. Инвест компания владеет 26.77 млн акций, это 1.31% портфеля.

4. Facebook

Крупнейшая социальная сеть, занимает четвертое место в портфеле BlackRock. Вес в портфеле 0.83%, а акций более 157.3 млн. штук.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 6 )

10% годовых чем 1% на депозите для долгосрочного инвестора. Купил Berkshire Hathaway

- 07 апреля 2020, 15:59

- |

Так вот, в спекуляции «ручками» я не верю, также перестал верить валютным депозитам в банках после долгой работы в банке. Тем более что в балансе банк сам черт ногу сломит))). Не хочу брать кредитный риск на банки и также не верю в систему в нашей стране. Верю только в системные вещи и только в долгосрочное инвестирование в акции в развитых странах. Одной из давних желаний для моего долгосрочного портфеля была чуть ли не «мечта» прикупить акции Berkshire. Они всегда дорого стоили, и не всегда отвечали моим требованиям с точки зрения справедливой цены и долгосрочной доходности.

Неделю назад в разгар «коронокризиса» я все таки «воткнул» 11% от портфеля в акции Berkshire. При текущих ценах долгосрочная доходность будет в районе 10% годовых. Брал с надеждой, что рынок будет корректироваться далее вниз, и даст мне возможность довести до 20% от портфеля. Но рынок такого шанса пока не дает. Буду ждать.

( Читать дальше )

Баффет фиксирует убытки по авиакомпаниям в день дурака ;)

- 04 апреля 2020, 03:39

- |

Отчёты об изменении крупных позиций фонда Berkshire Hathaway можно посмотреть на соответствующей странице сайта SEC .

Что мы видим?!

27 февраля Баффет увеличил позицию в Delta почти на миллион акций. Я думаю, что такое сообщение в совокупности с заявлениями Уоррена, что он покупает в долгосрок и не собирается продавать авиалинии, привело к тому, что частные инвесторы уверовали в стабильность котировок. Даже здесь на смарт-лабе появились призывы покупать Delta, т.к. покупает сам Баффет.

Однако, вчера вечером в SEС был сдан отчёт, что 1 и 2 апреля фонд Berkshire активно продавал бумаги на бирже!

Смотрим табличку:

( Читать дальше )

The Kraft Heinz Company - инвестируем вместе с BERKSHIRE HATHAWAY INC

- 31 марта 2020, 08:31

- |

Аналитика на смарт-лаб от 20.01.2020

Сделки купли/продажи инсайдеров (инфо gurufocus):

| Инсайдер | Позиция | Дата | Buy /Sell |

Кол-во акций в сделке |

Суммарное кол-во акций |

Цена сделки($) | Стоимость (x$1000) |

изменение цены к текущей дате(%) |

|---|

( Читать дальше )

Инвестор! Посмотри на портфель Баффета и тебе станет легче )))

- 26 марта 2020, 09:47

- |

Уоррен Баффет сказал ранее в этом месяце, что он не видел ничего похожего на пандемию коронавируса: «Если вы инвестируете достаточно долгое время, то вы видели уже всё что случалось на рынках» — сообщил он 11 марта Yahoo Finance. «Но впервые за 89 лет я добавил этот случай в свой опыт.»

Через две недели ситуация только усугубилась, поскольку распространение инфекции растет по всему миру, а рынок продолжает выходить из-под контроля в обоих направлениях.

Так как же держится хозяин фонда Berkshire Hathaway ?

Ну, для начала, он сидит на куче наличных денег, которая подготовила его к тому, чтобы купить части бизнесов, как только все это закончится.

( Читать дальше )

Berkshire hathaway inc. Ой!? (Волновой Принцип Эллиотта)

- 24 марта 2020, 08:50

- |

Всем доброго дня!!!

В последнее время, да и вообще на фоне долгосрочного роста рынков, все любили писать об Уоррене Баффете. Вот и я решил кратко описать ситуацию по его компании с точки зрения Волнового Принципа Эллиотта.

Не, я не буду писать талмуды с какими-либо пояснениями, я просто покажу несколько картинок, с ожиданиями, и результатами данных ожиданий.

( Читать дальше )

Молодая компания Delta Air Lines (история <13 лет) торгуется на уровнях размещения акций - как в 2007 году.

- 23 марта 2020, 13:31

- |

из википедии про Банкротство компании Delta:

В 2004 году Дельта предприняла попытку избежать банкротства и объявила о реструктуризации компании, включая сокращение рабочих мест и введение около ста новых рейсов из Атланты, в результате чего главный хаб авиакомпании должен был заработать в более ритмичном режиме в течение всего дня.

***

Все попытки Дельты стабилизировать финансовую ситуацию в конечном итоге привели к тому, что 14 сентября 2005 года впервые за всю свою 76-летнюю историю и на основании 11-й Главы Кодекса США о банкротстве авиакомпания объявила себя банкротом. Задолженность компании составила 20,5 млрд долларов США, из них 10 млрд долларов образовались с января 2001 года.Выход из банкротства

25 апреля 2007 года судом был одобрен план авиакомпании по выходу из банкротства. Несколько позднее Дельта обнародовала свой новый логотип, имевший много общего со старым логотипом 1970-х и 1980-х годов.

( Читать дальше )

Дивидендные акции в долларах США - инвестируем вместе с BERKSHIRE HATHAWAY INC

- 21 марта 2020, 05:23

- |

выгодно купить акции американских бизнесов со стратегией получения дивидендов в долларах США в течении следующих 8-10 лет

Обоснование цели:

1) Хочу обеспечить финансовую безопасность семьи от риска девальвации рубля

2) Хочу получать стабильный денежный поток в долларах США на банковский счёт

3) Хочу научиться работать на развитом фондовом рынке и делаю это в самый интересный момент: кризис 2020

Механизм реализации: Мы можем достигнуть цели с помощью аналитиков фонда BERKSHIRE HATHAWAY INC и самого Уоррена Баффета. Эти люди правильно анализируют бизнесы, их мультипликаторы и перспективы на годы вперёд, а далее они действуют через фондовый рынок и внебиржевые сделки: покупают акции. Мы можем повторять эти лучшие практики.

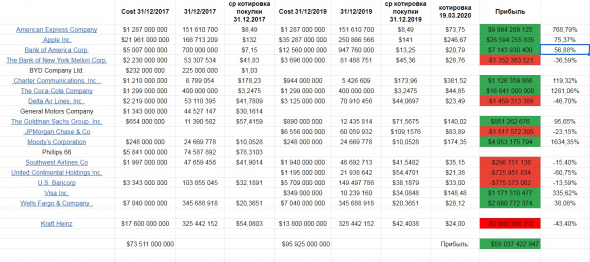

Добавил в табличку — дивидендные истории за 2019 год и их соотношение к котировке 19.03.2020

Из таблички видно, что сегодня мы можем купить акции выгоднее самого Баффета! Это же замечательно. Часть акций представляют интересные дивидендные истории и потенциал хорошего денежного потока на будущее…

( Читать дальше )

Выбор Баффета - инвестируем вместе с BERKSHIRE HATHAWAY INC

- 20 марта 2020, 05:21

- |

Anything can happen to stock prices tomorrow. Occasionally, there will be major drops in the market, perhaps of 50% magnitude or even greater. But the combination of The American Tailwind, about which I wrote last year, and the compounding wonders described by Mr. Smith, will make equities the much better long-term choice for the individual who does not use borrowed money and who can control his or her emotions. Others? Beware!из письма Уоренна Баффета от 22 февраля 2020 года.

Оракул из Омахи прав! Это случилось! Или начало положено...

И что же будет делать фонд BERKSHIRE HATHAWAY INC. с той кубышкой наличности, которая у них есть?!

Каждый может прочитать это в отчётах фонда. Вот небольшая выборка по ценам приобретения активов фонда в прошлых периодах:

Есть ли у вас акции из списка выше?!

P.S. Анализирую годовые отчёты 2017 и 2019 годов. Жду отчёта за 1й квартал 2020 ;)

Berkshire Hathaway Inc. - Отчет за 2019г

- 24 февраля 2020, 17:37

- |

Berkshire Hathaway Inc.

(NYSE: BRK.A)

$335426.08 -8022.92 (-2.34%)

FEB 24, 2020 10:30 AM ET

www.nasdaq.com/symbol/brk-a

(NYSE: BRK.B)

$223.80 -5.53 (-2.41%)

FEB 24, 2020 10:31 AM ET

www.nasdaq.com/symbol/brk-b

Berkshire Hathaway Inc.

Number of shares of common stock outstanding as of February 13, 2020:

Class A 700,396 shares = Капа на 24.02.2020г: $234,931 млрд

Class B 1,385,994,959 shares = Капа на 24.02.2020г: $310,186 млрд

www.sec.gov/ix?doc=/Archives/edgar/data/1067983/000156459020005874/brka-10k_20191231.htm

Капитализация на 24.02.2020г:$545,117 млрд

Общий долг на 31.12.2016г: $335,426 млрд

Общий долг на 31.12.2017г: $350,141 млрд

Общий долг на 31.12.2018г: $355,294 млрд

Общий долг на 30.09.2019г: $386,924 млрд

Общий долг на 31.12.2019г: $389,166 млрд

Выручка 2017г: $239,933 млрд

Выручка 9 мес 2018г: $184,123 млрд

Выручка 2018г: $247,837 млрд

Выручка 1 кв 2019г: $60,678 млрд

Выручка 6 мес 2019г: $124,276 млрд

Выручка 9 мес 2019г: $189,248 млрд

Выручка 2019г: $254,616 млрд

Операционная прибыль 2017г: $14,457 млрд

Операционная прибыль 9 мес 2018г: $19,061 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал