ipo

Проводившие IPO в 2022–2023 годах эмитенты организуют вторичные размещения акций

- 16 апреля 2024, 16:21

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 0 )

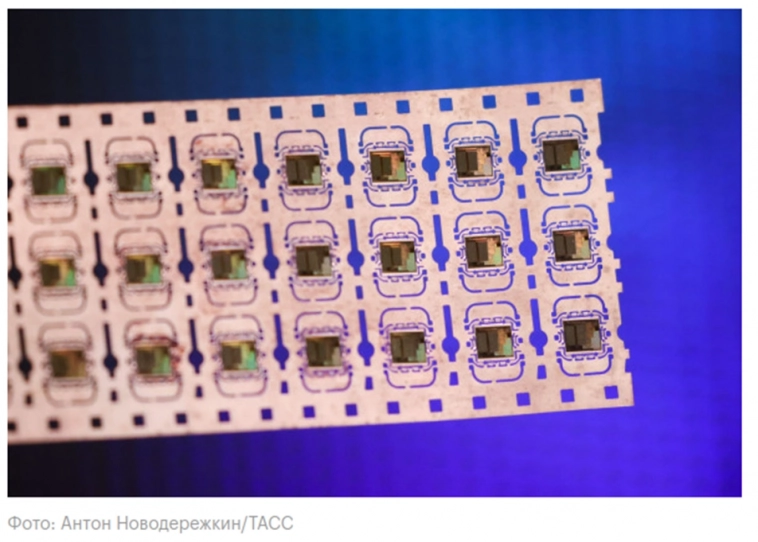

IPO группы Элемент может пройти на СПб Бирже

- 16 апреля 2024, 15:37

- |

Как сообщает РБК со ссылкой на источники, группа компаний Элемент может провести IPO на площадке СПб биржи. Хотя все последние размещения технологичных компаний проходили на Мосбирже, на фоне сообщений в СМИ акции СПб биржи выросли на 20%. Можно ли говорить, что для инвесторов микроэлоктроника – это новое золото?

Чем акции ГК Элемент» могут заинтересовать инвесторов?

👉 Элемент — лидер на рынке микроэлектроники, на долю которого приходится более 50% российского производства электронных компонентов. Группа объединяет более 30 предприятий (самое известное – завод Микрон в Зеленограде) по производству интегральных микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем, а также радиоэлектронной аппаратуры

👉 По оценке аудиторско-консалтинговой компании Kept, к 2030 году потребление электронных компонентов в России вырастет в 2,7 раза (СAGR 15%). При этом производство отечественной микроэлектроники вырастет почти в 6 раз (CAGR 29%) за счет импортозамещения, освоение производства новых видов продукции и продвижения по пути технологического суверенитета. При этом перспективы экспорта российской микроэлектроники аналитики Kept оценивают в 40% мирового рынка общим объемом более триллиона долларов, который приходится на рынки дружественных стран.

( Читать дальше )

Доля купленных на IPO акций в портфелях частных инвесторов к концу марта 2024г составила 1,6% — Мосбиржа

- 16 апреля 2024, 15:09

- |

По данным на апрель 2023 года, доля купленных на IPO бумаг в портфелях частных инвесторов составляла менее 0,1%.

Ранее Мосбиржа не раскрывала долю IPO-акций в портфелях частных инвесторов.

Согласно данным площадки, самыми «народными» за последние два года стали IPO медицинской компании «Генетико», микрофинансовой компании «КарМани», «Мосгорлобмарда» и ликеро-водочного завода «Кристалл»: в них доля физлиц на первичном размещении составила 100%. Наименьшей — по 50% — доля инвесторов-физлиц была на IPO «Южуралзолота», каршеринга «Делимобиль» и разработчика софта для финсектора «Диасофт».

www.rbc.ru/finances/16/04/2024/661e4f869a79475bd03d10d1?from=newsfeed?utm_source=telegram&utm_medium=messenger

( Читать дальше )

👏 МТС Банк готовится к IPO

- 16 апреля 2024, 13:39

- |

Ну что, друзья, МТС Банк теперь уже официально объявил о намерении провести IPO на Мосбирже, и в СМИ уже мелькают данные, что банки-организаторы дают справедливую оценку этой истории на уровне P/BV=1,2x или до 115 млрд руб.

Размещение пройдёт в формате cash in – тот самый случай, когда привлечённый капитал будет направлен непосредственно в бизнес, на реализацию стратегии дальнейшего роста. Ожидается, что уже до конца апреля текущего года состоится размещение акций объёмом около 10 млрд рублей, а ожидаемый дисконт, на который намекают источники, может сделать предложение ещё более интересным.

📈 МТС Банк — один из самых быстрорастущих банков в РФ. Он входит в ТОП-25по размеру активов, занимает 8-е местов ключевом для себя сегменте маржинального необеспеченного розничного кредитования и уверенно лидируетв POS-кредитовании.

Скоринговая модель банка позволяет эффективно работать с большим объёмом данных одного из крупнейших телеком-операторов страны, число абонентов которого достигает 81 млн, и удерживать стоимость риска на приемлемом уровне.

( Читать дальше )

Акции Софтлайн включены в Индекс МосБиржи IPO!

- 16 апреля 2024, 13:18

- |

📈 В этот индекс включены акции компаний, которые недавно вышли на биржу, в том числе — акции $SOFL, по которым, кстати, буквально вчера аналитики ПСБ повысили тейк до 181 рублей! :) https://t.me/macroresearch/8795

С началом расчетов по новому индексу российские инвесторы (как розничные, так и институционалы) получили индикатор цен акций компаний, недавно осуществивших IPO. Индекс может выступать бенчмарком для создания биржевых паевых инвестиционных фондов.

💪 А это значит, что будет формироваться дополнительный спрос на акции Софтлайн — как раз со стороны тех инвесторов, которые заинтересованы в инвестировании в молодых эмитентов через индекс.

Подробнее на Московской бирже: https://www.moex.com/n69033?nt=0

🏆 А мы, как и обещали, будем стараться попадать все в большее количество индексов!

Как вам новый инструмент? Будете пользоваться?

( Читать дальше )

🐹IPO, SPO.

- 16 апреля 2024, 13:06

- |

🥜Были вопросы, а чего это бумаги торгуются ниже цены SPO. Для основных акционеров это не важно. Вот смотрите, Астра прошла все процедуры, её оценили и она вышла на биржу по 333р., пустив в рынок 5% бумаг. Компания амбициозная, крепкая и ей нет смысла даже если она хочет в первый котировальный список пускать 10% и попасть в индекс — 15%.

🥜Далее бумага подрастает и приходит время, когда можно продолжить реализовывать свои планы и объявляется вторичное размещение от 5 до 10% бумаг сверху. Но цена размещения уже +-620р. Чувствуете разницу 333р. и 620р.

🥜Да, компания могла сразу пустить в рынок 15% фри по 333р., значительно увеличив аллокацию первым покупателем! Но зачем? Будь у меня компания, я бы делал так же и тут нет ничего плохого и зазорного. Они не сделали допку, они продают свою долю рынку, но этапно, по мере роста цены и таким образом и рынок получает ликвидность и основные акционеры обкешиваются, продавая свою компанию акционерам по более интересной цене для себя и разумной для новобранцев.

( Читать дальше )

На российском рынке формируется новая тактика - выход на IPO небольшим объемом, создание ажиотажа по невысокой оценке, а затем после роста капитализации допразмещение по высокой стоимости — Ъ

- 16 апреля 2024, 12:33

- |

Группа «Астра» 15 апреля объявила о начале вторичного публичного размещения (SPO) акций компании. В рамках предложения основной акционер группы предложит 10,5–21 млн акций (5–10% от общего числа). С учетом того, что цена не превысит620 руб. за акцию, акционер может привлечь до 6,5–13 млрд руб., то есть в 1,8–3,7 раза больше объема IPO.

Один из акционеров «Евротранса» с прошлой недели начал предлагать инвесторам акции компании по 250 руб.

О намерении провести SPO в ближайшие два года сообщил «Диасофт».

( Читать дальше )

Московская биржа начинает расчет индекса IPO

- 16 апреля 2024, 11:30

- |

Ребалансировка делается при включении новых акций или в рамках ежеквартального пересмотра базы. Акции включаются в расчет индекса на четвертый торговый день. Бумаги находятся в индексе два года с даты размещения.

Максимальный вес одного эмитента — 9%. Вес акции рассчитывается как отношение free-float капитализации акции к сумме free-float капитализаций всех акций индекcа.

frankmedia.ru/161833

МТС Банк перед IPO. Цифры

- 16 апреля 2024, 08:15

- |

Чистый процентный доход: 35,9 млрд руб. (+46%)

Чистый комиссионный доход: 21,4 млрд руб. (+58,6%)

Чистая прибыль: 12,4 млрд руб. (х 3,8)

Кредитный портфель: 389,6 млрд руб. (+39,7%), Кредиты физ.лицам: 339,1 млрд руб.(+32,6%), Кредиты юр.лицам: 50,5 млрд руб.(+119%).

Инвестиционная недвижимость (представлена жилыми и нежилыми площадями в многоквартирных жилых домах): 7,7 млрд руб. (+87,4%)

ROE: 20%

Среднегодовые темпы роста кредитного портфеля 2020-2023гг.: +39%

MAU цифровых каналов банка 2023/2021 гг.: +29% (до 2,1 млн чел.)

Сost-to-income ratio с начала 2020 г. снизилсяс 47,5% до 31,2%

Будущее:

Привлеченные в ходе IPO средства будут направлены МТС Банком на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса.

Основной драйвер роста розничного портфеля — нецелевое потребительское кредитование.

В среднесроке банк планирует увеличивать кол-во активных клиентов с 3,8 млн до 8 млн клиентов.

Телеграмм канал ZoomInvestor — анализ фундаментала и краткая выжимка из отчетностей компаний.

( Читать дальше )

Портфель PRObonds Акции / Деньги (22,2% за 12 мес). + Займер

- 16 апреля 2024, 06:55

- |

Портфель PRObonds Акции / Деньги 2 года своей истории состоял из 2 элементов. Первый – корзина акций в соответствии с Индексом голубых фишек МосБиржи. Второй – деньги в РЕПО с ЦК.

В пятницу 12.04 произошло незначительное, но изменение. Портфель поучаствовал в IPO МФК Займер (на реальных счетах доверительного управления, ведущихся по той же стратегии — тоже). Под новую бумагу выделили 1% от активов. Покупка планировалась по верхней планке цены, 275 р. за бумагу. В итоге и цена покупки 235 р., и аллокация 14% дали долю в 0,12%.

Первый эксперимент с IPO не получил реального наполнения. Поскольку ни от роста Займера портфель не выиграет, ни от падения не проиграет, позицию можно просто закрыть. Или можно докупить с рынка, благо цена там ниже цены IPO. Но наша статистика не дает для этого четкого сигнала.

Кратко о результатах. За 12 месяцев портфель имеет 22,2%. При этом рост Индекса МосБиржи 35.9%. Т.е. коэффициент участия в росте – чуть больше 0,6. Вроде бы немного. Но в эти 12 месяцев акции в портфеле занимали в среднем менее половины активов. Т.е. волатильность портфеля была кратно меньше волатильности рынка акций. Максимальная просадка портфеля за последний год – 2,3%, в прошлом сентябре. У Индекса – 8% (с сентября по декабрь). Т.е. при падении Индекса на 20% мы можем рассчитывать на -5-6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал