s&p500

📈Фьючерс S&P500 вырос до нового максимума после отчета по рынку труда

- 02 июля 2021, 16:01

- |

Число рабочих мест в США в июне увеличилось на 850 тыс., ожидался рост на 700 тыс.

Дефицит баланса внешней торговли США в мае вырос до $71,2 млрд, ожидалось повышение до $71,4 млрд

Безработица в США в июне выросла до 5,9% с 5,8%, ожидалось снижение до 5,7%

- комментировать

- Комментарии ( 0 )

Создание рабочих мест в США ускорилось в июне (+850 тыс), но безработица выросла до 5,9%

- 02 июля 2021, 15:32

- |

Число созданных рабочих мест в США (не считая сельскохозяйственную сферу) = 850 тыс (прогноз +700 тыс/ пред +583 тыс)

Безработица =5,9% (прогноз 5,7% / пред 5,8%)

Моё небольшое вью по рынкам

- 02 июля 2021, 15:28

- |

С моей точки зрения, рынки пока будут расти, хотя локально есть перекупленность.

Почему расти? Основные страхи сосредоточены на инфляционных ожиданиях. Так вот, с моей точки зрения, как это не смешно, но я согласен с ФРС. Ценовая инфляция, скорее всего, временна, ибо QE идёт давно и ценовой инфляции до сих пор не вызывало (из-за неравномерного распределения денег, но это отдельная тема). Рост цен вызван тем, что ковидными ограничениями были разрушены производственные цепочки, с их снятием, предложение не успевало за спросом. Потому, скорее всего, если снова не будут вводиься локдауны, производственные цепочки рано или поздно восстановятся и всё вернётся к тому, что было раньше. То есть напечатанные деньги будут идти на рынки активов, не затрагивая потребительский сектор.

Евро пока вниз, ибо идёт волна В в большом треугольнике. Цели пока не определены, но ниже 1.15 должны увидеть.

Но, есть отдельный риск, которого пока никто не понимает. Это возможные бунты, связанные с сегрегацией непривитых. Когда к людям относятся, как с скоту, рано или поздно недовольство этим может вылиться в физическое насилие. В обществе звучат два весьма простых вопроса: «Если (по официальной информации) прививка не даёт гарантий от заражения, а только от тяжёлого течения болезни, почему непривитый представляет для вас опасность, большую, чем привитый? И что вам вообще угрожает, если вы уже защищены вакциной?». Ответ звучит так: «вакцинироваться отказываются верующие в вышки 5g и чипирование, они из-за своей глупости представляют для всех опасность, нужно их дискриминировать!». Так с людьми можно разговаривать? Это уже похоже на дискриминацию по религиозному принципу (инквизиция и всё такое).

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 02 июля 2021, 13:16

- |

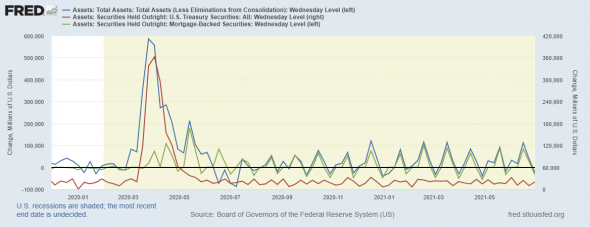

На неделе баланс ФРС сократился на 23 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Как видим, основной инструмент баланса ФРС выступают долговые бумаги, обеспеченные ипотекой.

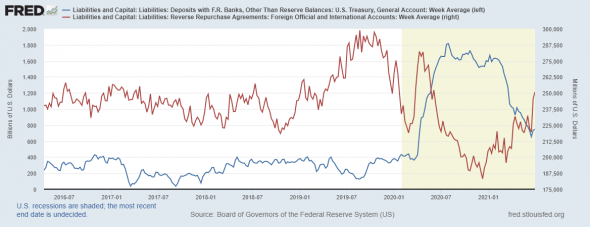

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Когда в следующий раз нужно будет покупать ?

- 01 июля 2021, 20:21

- |

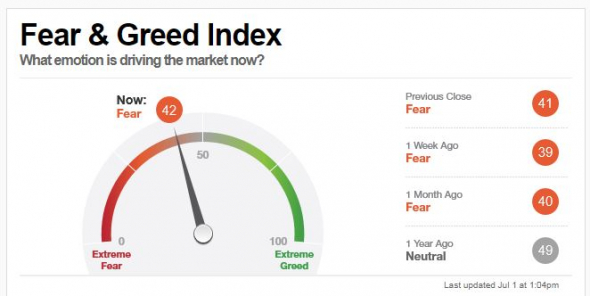

На пике падения в марте 2020 было значение 2, от которого пулей улетели наверх.

SP500 пишу пока не началось(вангую)

- 01 июля 2021, 19:54

- |

Падать будем с 4400 Это 44% по моей системе..

сбегаем до 3900 потом до 4280 и потом уже падаем сильно..

Проверим?

MSFT - Windows 11 - 2 триллиона $

- 30 июня 2021, 08:16

- |

В компании работает более 160 тысяч сотрудников по всему миру, у нее действительно неплохой балансовый отчёт. хоть и P/E 36.5, зато фантастический ROE 45%, Высоченная маржинальность 37%, почти нету долгов.

В последние дни акции особенно лихо набирают темп роста. Надо думать, из-за выхода новой версии одного из основных продуктов, ОС Windows 11. Вот тут я и хочу заострить внимание, взять лупу и присмотреться внимательно к этому продукту. Мы же инвесторы с вами так? Мы не бездумные офисные пчёлы подключившие у работодателя 401k план с инвестированием в S&P500.

Cтруктура бизнеса выглядит примерно следующим образом.

( Читать дальше )

Прогноз от Голдман Сакс по американскому рынку на 2021

- 29 июня 2021, 17:52

- |

Goldman Sachs заявил, что рост доходности облигаций может снизить индекс S&P 500 на 17%. Тем не менее, Goldman полагает, что акции могут вырасти больше, чем ожидалось, если Джо Байден не поднимет налоги, пишет Market Insider.

Аналитики Goldman во главе с главным стратегом по акциям США Дэвидом Костиным заявили, что резкое повышение доходности 10-летних казначейских облигаций США до 2,5% к концу года скажется на ценах акций, поскольку дивиденды компаний будут выглядеть менее привлекательными.

Такой скачок доходности означал бы, что справедливая стоимость S&P 500 составит всего 3550, что примерно на 17% ниже цены закрытия понедельника в 4290,61.

Тем не менее, Goldman и остальные участники рынка считают, что доходность облигаций вряд ли вырастет так сильно. Такой скачок потребовал бы гораздо большего, чем ожидалось, роста инфляции, который, по мнению многих инвесторов, сейчас достигает пика.

( Читать дальше )

Кто еще продает Америку, кроме Олейника?

- 29 июня 2021, 14:05

- |

Кто еще продает Америку, кроме Олейника?

Неделю назад Василий обещал держать шорт по СиПи до стоп-аута!

Кто-то следит за ним? Долго еще?

А то пока не закроет — не развернемся)))

Индекс «Черного лебедя» взлетел до исторически рекордного уровня

- 28 июня 2021, 17:00

- |

После новых рекордов индексов акций США инвесторы начинают заметно нервничать и страховаться от резкого снижения котировок.

CBOE Skew Index, который часто называют индексом «Черного лебедя», взлетел до исторически рекордного уровня. Это говорит о том, что инвесторы опасаются обвала S&P 500 как никогда.

CBOE Skew Index похож на VIX (индекс страха). Основное различие между VIX и Skew состоит в том, что VIX основан на подразумеваемой волатильности S&P 500 вокруг страйка «около денег» (ATM), в то время как Skew учитывает подразумеваемую волатильность страйков «вне» денег (OTM).

Как и индекс VIX, индекс Skew может служить индикатором настроений инвесторов, однако он измеряет так называемые «хвостовые риски», т. е. риски того, что цена актива или портфеля активов изменится больше, чем на три стандартных отклонения от текущей цены.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал