SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. mav1984

5 способов зашортить сбер, или новичкам об опционах

- 03 марта 2018, 16:48

- |

Посмотрел вчера на ночь пару лекций Кирилла Ильинского, ощутил себя папуасом с каменным топором, которого пригласили послушать послание президента федеральному собранию, где он про ракеты с ядерным двигателем и гиперзвуковое оружие рассказывал )

Практически ничего не понял — сплошная высшая математика, много рассказывается про финансовые модели и продукты, но как лично мне все это применить и надо ли мне это — пока что непонятно. А еще усомнился в том, нужно ли посещать опционную конференцию — ну, приеду, но ведь не пойму же ни фига!

Поэтому отложим освоение Ильинского на пару лет (мозгов надо поднабраться), и займемся русской народной забавой «Как зашортить сбер!», на эту идею меня натолкнуло недавнее обсуждение в комментариях. Местным опционным гениям это всё давно известно (может свои интересные методы предложат), а вот обычному люду, не знакомому с опционной тематикой, я думаю, будет интересно расширить свой кругозор!

Дисклеймер: знают все от мала до велика, что сбер шортить нельзя, но если очень хочется, то можно. Поэтому адекватно оценивайте свои риски, мани-менеджмент и всё такое!

Способ Первый — Незамысловатый. Продаем фьюч на сбер. Тут без комментариев, сами всё знаете.

Способ Второй — Лотерейный. Покупаем дешевые путы в небольшом отдалении. Сейчас цена на фьючерс около 27500, можно купить следующие путы:

(все цены в данном топике примерные, взяты с option.ru для мартовской серии с экспирацией 14.03.18).

26500 — 219 рублей

26000 — 143 рубля

25500 — 97 рублей

и т.д.

Как Вы понимаете, чем ниже цена, тем ниже вероятность вообще что-то получить, но тем больше выигрыш, если цена пойдет в нужную сторону.

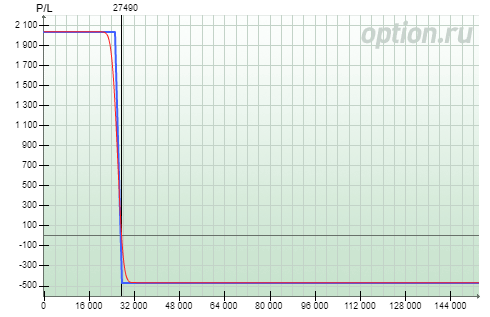

Профиль позиции выглядит так. Красная линия — это возможность в любой момент соскочить с поезда, не дожидаясь окончательных убытков. Каждый день красная линия будет приближаться к синей примерно на величину теты, для пута 26500 сейчас это около 20 рублей в день.

Плюсы: небольшое ГО под позицию, примерно равное стоимости пута, что гораздо ниже ГО на фьючерс.

Когда использовать: когда уверены, что Сбер обрушится в тартарары!

Стоит признаться, что автор сам баловался такой стратегией примерно месяц назад — smart-lab.ru/blog/451271.php И надо сказать довольно удачно. Но жадность, как обычно, подвела и вместо того, чтобы фиксануть прибыль в 150%, я «дождался», пока сбер отрастет назад и продал остатки уже разложившихся путов с общей прибылью от позиции всего лишь около 200 пунктов. Хотя можно было фиксить прибыль гораздо раньше. Ну, опыта не хватило, во всем нужен опыт.

Способ третий — Реалистичный. Купить пут не в отдалении от центрального страйка, а рядом с ним. Т.е. на сегодняшний момент это 27500. Вероятность пута выйти в деньги гораздо выше, но и стоимость самого опциона тоже выше. На текущий момент пут 27500 стоит 535 рублей.

Профиль позиции выглядит, как в предыдущем пункте, но с другими цифрами.

Плюсы: Если уверены, что сбер все равно пойдет вниз до момента истечения опционного контракта, то можно не переживать за «пилу», за ложные пробои и т.д. Опциону всё это ни по чем.

Также ваш убыток ограничен, как бы сильно не улетела цена вверх. Больше, чем стоимость опциона, вы не потеряете.

Платите за отсутствие нервотрепки со стопами, невозможность уйти в тильт и возможность пересидеть существенный рост актива.

Способ четвертый — Продвинутый. Мы люди здравые (если не принимать в расчет, что шортим сбер), и понимаем, что Сбер в тартарары вряд ли улетит, да и вообще, если улетит, то не очень сильно. Плюс ко всему мы не очень жадные, нам хватит и соотношения Прибыль/Риск 4 к 1, поэтому мы в дополнение к купленному путу в 27500 страйке продадим 1 пут в 25000 страйке. ГО под такую позицию будет еще ниже, чем в 3 пункте, но и сверхприбыль мы не получим.

Мы снизим свои максимальные потери за счет ограничения прибыли. Максимум, что мы потеряем — 467 рублей, максимум, что возьмем — 2033 рубля.

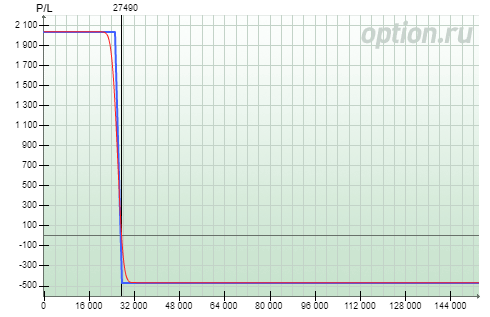

Профиль позиции не очень красиво выглядит в аналитике. Но смысл там примерно такой:

Только цифры другие.

Способ пятый — Агрессивный. Особо опасный способ, т.к. убытки по нему не ограничены и можно налететь на маржин кол в случае непреодолимого, безудержного роста сбера!

Продаем колы на сбер. Прибыль ограничена, зато сразу, убытки неограничены, но потом. Лучше всего скажут цифры:

При продаже кола в 28000 страйке максимальная прибыль — 300 рублей. ГО под позицию гораздо больше, чем при покупке путов и сопоставимо со фьючерсом - 2 991,15 рублей. Плюс еще может быть увеличено во время всяких форс-мажоров.

Eat like a bird, poop like an elephant

В зависимости от глупости смелости трейдера может продаваться как более ближний страйк (прибыль и риски больше), так и более дальний страйк.

При движении цены к краю можно хеджироваться купленными фьючерсами, откупать края по более высокой цене, продавать еще более дальние края (роллироваться), если ГО позволяет и т.д. можно также забить и ничего не делать, в надежде на то, что цена вернется.

Сейчас у меня в продаже находится 28500 страйк (продавал, когда цена была в том районе), так что мне еще предстоит 10 дней борьбы со сбером — кто кого.

Способ пятый совсем новичкам в опционах не рекомендуется, т.к. принимать решения по управлению позицией надо будет в стрессовых условиях, в случае, если цена двинет против вас.

При желании можно покомбинировать цифры, посчитать ГО, профит-лосс для разных позиций в опционном аналитике http://www.option.ru/analysis/option#position показывает примерно похоже на правду.

Надеюсь данным постом я вас заинтересовал и ликвидность на сбере чуть-чуть повысится! )

Практически ничего не понял — сплошная высшая математика, много рассказывается про финансовые модели и продукты, но как лично мне все это применить и надо ли мне это — пока что непонятно. А еще усомнился в том, нужно ли посещать опционную конференцию — ну, приеду, но ведь не пойму же ни фига!

Поэтому отложим освоение Ильинского на пару лет (мозгов надо поднабраться), и займемся русской народной забавой «Как зашортить сбер!», на эту идею меня натолкнуло недавнее обсуждение в комментариях. Местным опционным гениям это всё давно известно (может свои интересные методы предложат), а вот обычному люду, не знакомому с опционной тематикой, я думаю, будет интересно расширить свой кругозор!

Дисклеймер: знают все от мала до велика, что сбер шортить нельзя, но если очень хочется, то можно. Поэтому адекватно оценивайте свои риски, мани-менеджмент и всё такое!

Способ Первый — Незамысловатый. Продаем фьюч на сбер. Тут без комментариев, сами всё знаете.

Способ Второй — Лотерейный. Покупаем дешевые путы в небольшом отдалении. Сейчас цена на фьючерс около 27500, можно купить следующие путы:

(все цены в данном топике примерные, взяты с option.ru для мартовской серии с экспирацией 14.03.18).

26500 — 219 рублей

26000 — 143 рубля

25500 — 97 рублей

и т.д.

Как Вы понимаете, чем ниже цена, тем ниже вероятность вообще что-то получить, но тем больше выигрыш, если цена пойдет в нужную сторону.

Профиль позиции выглядит так. Красная линия — это возможность в любой момент соскочить с поезда, не дожидаясь окончательных убытков. Каждый день красная линия будет приближаться к синей примерно на величину теты, для пута 26500 сейчас это около 20 рублей в день.

Плюсы: небольшое ГО под позицию, примерно равное стоимости пута, что гораздо ниже ГО на фьючерс.

Когда использовать: когда уверены, что Сбер обрушится в тартарары!

Стоит признаться, что автор сам баловался такой стратегией примерно месяц назад — smart-lab.ru/blog/451271.php И надо сказать довольно удачно. Но жадность, как обычно, подвела и вместо того, чтобы фиксануть прибыль в 150%, я «дождался», пока сбер отрастет назад и продал остатки уже разложившихся путов с общей прибылью от позиции всего лишь около 200 пунктов. Хотя можно было фиксить прибыль гораздо раньше. Ну, опыта не хватило, во всем нужен опыт.

Способ третий — Реалистичный. Купить пут не в отдалении от центрального страйка, а рядом с ним. Т.е. на сегодняшний момент это 27500. Вероятность пута выйти в деньги гораздо выше, но и стоимость самого опциона тоже выше. На текущий момент пут 27500 стоит 535 рублей.

Профиль позиции выглядит, как в предыдущем пункте, но с другими цифрами.

Плюсы: Если уверены, что сбер все равно пойдет вниз до момента истечения опционного контракта, то можно не переживать за «пилу», за ложные пробои и т.д. Опциону всё это ни по чем.

Также ваш убыток ограничен, как бы сильно не улетела цена вверх. Больше, чем стоимость опциона, вы не потеряете.

Платите за отсутствие нервотрепки со стопами, невозможность уйти в тильт и возможность пересидеть существенный рост актива.

Способ четвертый — Продвинутый. Мы люди здравые (если не принимать в расчет, что шортим сбер), и понимаем, что Сбер в тартарары вряд ли улетит, да и вообще, если улетит, то не очень сильно. Плюс ко всему мы не очень жадные, нам хватит и соотношения Прибыль/Риск 4 к 1, поэтому мы в дополнение к купленному путу в 27500 страйке продадим 1 пут в 25000 страйке. ГО под такую позицию будет еще ниже, чем в 3 пункте, но и сверхприбыль мы не получим.

Мы снизим свои максимальные потери за счет ограничения прибыли. Максимум, что мы потеряем — 467 рублей, максимум, что возьмем — 2033 рубля.

Профиль позиции не очень красиво выглядит в аналитике. Но смысл там примерно такой:

Только цифры другие.

Способ пятый — Агрессивный. Особо опасный способ, т.к. убытки по нему не ограничены и можно налететь на маржин кол в случае непреодолимого, безудержного роста сбера!

Продаем колы на сбер. Прибыль ограничена, зато сразу, убытки неограничены, но потом. Лучше всего скажут цифры:

При продаже кола в 28000 страйке максимальная прибыль — 300 рублей. ГО под позицию гораздо больше, чем при покупке путов и сопоставимо со фьючерсом - 2 991,15 рублей. Плюс еще может быть увеличено во время всяких форс-мажоров.

Eat like a bird, poop like an elephant

В зависимости от глупости смелости трейдера может продаваться как более ближний страйк (прибыль и риски больше), так и более дальний страйк.

При движении цены к краю можно хеджироваться купленными фьючерсами, откупать края по более высокой цене, продавать еще более дальние края (роллироваться), если ГО позволяет и т.д. можно также забить и ничего не делать, в надежде на то, что цена вернется.

Сейчас у меня в продаже находится 28500 страйк (продавал, когда цена была в том районе), так что мне еще предстоит 10 дней борьбы со сбером — кто кого.

Способ пятый совсем новичкам в опционах не рекомендуется, т.к. принимать решения по управлению позицией надо будет в стрессовых условиях, в случае, если цена двинет против вас.

При желании можно покомбинировать цифры, посчитать ГО, профит-лосс для разных позиций в опционном аналитике http://www.option.ru/analysis/option#position показывает примерно похоже на правду.

Надеюсь данным постом я вас заинтересовал и ликвидность на сбере чуть-чуть повысится! )

теги блога mav1984

- liquid.pro

- quik

- алготрейдинг

- альфа поток

- гарантийное обеспечение

- ГО

- жадность

- зигзаг

- календарный спред

- календарный спред из фьючерсов

- криптовалюты

- лось

- неликвид

- нефть

- новичок

- обвал

- опрос

- опционы

- Открытие Брокер

- открытый интерес

- оффтоп

- покупка волатильности

- правила смартлаба

- продажа краев

- продажа покрытых опционов

- просадка

- путы

- риск

- роллирование

- ртс

- сбер

- сбербанк

- си

- Софт для трейдера

- софт для трейдинга

- старт

- удивительное рядом

- черный список

- шахматы

- экспирация

"… возможность пересидеть существенный рост актива".

Пересидеть в купленном путе???

Это называется принятие убытка в размере платы за пропавший пут.

Albus, колов на акции у нас нет, только на фьючерсы. Поэтому придется прикинуть с некоторым допущением. Цена на акцию сбера — 273, июньский фьючерс сейчас около 27100, т.е. с беквордацией идет. В одном фьючерсе 100 акций.

Предположим, что цена 300 нас вполне устроит для продажи акций. Считаем, сколько акций мы хотим продать по такой цене и продаем соответствующее количество колов. Июньский опцион кол в 30000 страйке стоит сейчас 425 рублей (по аналитику, он примерно правильно цены показывает).

Если цена фьючерса к экспирации будет ниже 30000, то все деньги от продажи кола Ваши и акции остаются при Вас. Если цена выше, то деньги от продажи кола также Ваши, но акции продаются по цене 300 вне зависимости от того, сколько они стоят.

100 колов продали, 42500 рублей заработали плюс возможная продажа акций по 300 (тут уж как повезет).

Фокус в том, что если вдруг цена в течение пары месяцев особо не двигалась, а потом пошла вниз, то Вы можете откупить свои проданные колы по дешевке и продать еще раз более дальний по времени опцион.

Кстати, на сбере есть месячные опционы, так что прибыльней будет продавать каждый раз месячные опционы, если предполагаете, что цена так сильно вверх не уйдет. В общем, здесь простор для прогнозирования и принятия решений.

Просто вероятность меньше, что у нас вообще до туда цена дойдет.

в том то и дело!

Ещё можно построить semifuture: продать нереально дальний кол и за ту же премию купить нереально дальний пут

про коллар напишите, я с интересом почитаю.

про semifuture тоже пишите. А в чем смысл такой стратегии? заработать на возможном падении рынка? но ведь нереально дальний кол — это условное понятие. Например, ЦБ объявляет — в стране должны остаться только… цать банков. И акции сбера улетают в небеса.

коллар https://www.youtube.com/watch?v=cxzuFj_tUOg

Марат, x5 от текущей цены — цена умножить на 5? у нас и страйков-то таких нет. Или 5 стандартных отклонений? Если такой страйк и есть, то ликвидности по теор. ценам там нет ) За 1 рубль (или типа того) обычно заявки на покупку стоят на сверхдальних страйках.

видео-то на английском ) я ж предлагал самому написать, а не ссылку кинуть.

Шорт актива + купленный кол + проданный пут, одно время исполнения, одинаковое отклонение от текущей цены актива

про коллар — схему я сразу загуглил, но так-то я предлагал пост написать на смартлабе (только без ссылок на видео и английскую литературу), а понятным языком и с опытом применения, если сами применяли.

А вот способ 1 и 4. А тогда смысл в 4-ом? Если убыток по сути мы фиксируем один и тот же, но заранее ставим себе ограничение в прибыли? Я прикинул на калькуляторе, получается, что при достижении определенной цены прибыль будет одна и та же, только при дальнейшем движении в случае 1 она будет дико расти. Таки смысл в ограничении?

Для малограмотных пожалуйста, может я чего недопонимаю.

В 4 случае убыток меньше, чем в 3 случае на стоимость проданного опциона. Поэтому и в плюс 4 вариант выходит чуть раньше, чем 3.

Да, и потом можно строить разные пропорции, например купить 10 путов в текущем страйке, а продать не 10 путов, а только лишь 5. У нас и убыток будет меньше и часть сверхприбыли мы получим.

Походу понял… В 4-м случае, чтобы получить расчетную прибыль надо действительно получить экспиру в деньгах так сказать. Ибо со времянкой прибыль ниже.

А в 1-м случае, времянка работает на нас и выйти с хорошей прибылью мы сможем и до экспиры...

Кстати, а как у них графики считают? Т.е. создав данную позицию, мы заплатим 467 руб сразу. Экспирировались так как нам надо. Тогда 2033 (гипотетически) мы получим чистыми? Или Чистыми будет 2033 минус изначально заплаченные 467 руб.?

Sibiryachok, 2033 чистыми (за вычетом комиссии брокера и биржи).

Опционы маржируемые, т.е. как во фьючерсе нам начисляется или списывается вариационная маржа. Только когда опцион полностью обесценится (к экспирации это обычно происходит), с нас спишут 467 рублей, если цена ушла не в нашу сторону.

поэтому, думаю, слухи о неликвидности конкретно РИ сильно преувеличены. Си тоже хорошо расторгован.

вот с другими инструментами похуже. Но сбер можно более-менее торговать, сам торгую. Даже в Газпроме жизнь теплится ) А, нефть еще.

в других инструментах, если сильно нужно, то говорят надо вставать в пустой стакан и ждать, пока маркетмейкер исполнит. сам не проверял.

mav1984, да объем я тоже вижу, но по факту помнится 1 контракт час покупал на РИ. Что смеяться…

А деск того же БКСа котирует сделки ОТ 1 000 000 БАКСОВ! Они сами так по телефону сказали.

mav1984, да в целом-то я согласен. Я просто использую данный инструмент (иногда) просто как фиксированные «стоп-лосс», который не выбьют различные задерги, «споли» и прочее. К примеру, ставим себе, как многие любят, риск в 1% на сделку и вместо фьюча покупаем опцик с суммой премии в 1% депо. И, собственно, вот и все… И все по барабану. А ходят хорошо — 200-1000% за неделю другую бывает довольно часто. Тем нелинейность и хороша.

Вот ликвидности бы добавили бы. Цены бы не было!

Sibiryachok, немного неточно написал. При купленном опционе, если у нас никакие параметры не меняются (цена не движется, волатильность не меняется), у нас каждый день списывается тета — временной распад опциона.

И наоборот. при проданном опционе и неизменных параметрах нам эта тета начисляется.

з.ы. не является руководством к действию

один раз получится а второй раз будете без штанов...

обходите мимо…

Вмененная волатильность — это, насколько я помню, оценка движения инструмента в год. Или корень ) или квадрат чего-то ))) 30 волатильность — это 2% в день? Т.е. сбер при цене в 270 должен в среднем шагать по 5400 пунктов? как-то много, не?

И где можно почитать по поводу того, что главное не куда пойдет, а как пойдет? ))

а так, лично я пошел по 5 способу — продажа колов, пробовал 2 способ — покупка дальнего пута с надеждой на выход в деньги. в планах шортить сбер покупкой пута в центральном страйке нет.

Тьфу… сложно всё, пошел точить каменный топор )

4th Edition

Не в курсе, есть ли более поздние издания?

Сейчас подбираюсь еще к одному, есть пометочка 05, но пока нет источника.