|

|

|

Рынок

«ФосАгро»: коррекция открывает возможность для покупки

- 01 апреля 2025, 12:22

- |

Группа «ФосАгро» — российская вертикально интегрированная компания, один из ведущих мировых производителей и экспортеров фосфатов и фосфорсодержащих удобрений, включая MAP, DAP и NPK.

Мы повышаем рейтинг акций «ФосАгро» с «Держать» до «Покупать» с сохранением целевой цены на уровне 7 400 руб. После коррекции у акций появился апсайд около 15,3%. Наше видение перспектив «ФосАгро» остается в силе.

Акции понизились вместе со всем рынком на волне разочарований низкими темпами мирного урегулирования. При этом мы считаем, что компания не несет каких-либо новых существенных санкционных рисков и продолжит увеличивать производство, общую реализацию и экспорт продукции

| PHOR | Покупать | ||

| Целевая цена, руб. | 7 400 | ||

| Текущая цена, руб. | 6 420 | ||

| Потенциал роста | 15,3% | ||

| ISIN | RU000A0JRKT8 | ||

| Капитализация, млрд руб. | 831,4 | ||

| EV, млрд руб. | 1 156,9 | ||

| Количество акций, млн | 129,5 | ||

| Free fl |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

А Вы бы усидели на таком тренде ?

- 01 апреля 2025, 12:28

- |

Друзья,

бывает и такая вола.

Сначала индекс Мосбиржи упал в 4 раза.

В 2009г начался рост, но на растущем тренде за 2-3 дня (иногда и за неделю) были падения 10+%.

Это коррекции или нет (каждый может иметь свое мнение)?

Представьте себе, на таком тренде, не зная будущего, Вы бы смогли усидеть?

А на MIX выдержали бы

(здоровье — это главное, с таким плечом можно и сердечный приступ получить,

если сумма в MIX слишком большая).

Индекс Мосбиржи по дневным

Искренне желаю Вам здоровья.

Думаю, полезно посмотреть на тренд и на изменения в %.

Как говорится, «новое — это хорошо забытое старое».

📊 Дивиденды и мультипликаторы компаний Индекса Мосбиржи

- 01 апреля 2025, 10:38

- |

В данной таблице посчитал ожидаемые дивиденды за 2024й год (без учета уже выплаченных промежуточных) и прикинул прогнозы на 2025й год по P/E и див. доходности. По некоторым компаниям были пересмотрены целевые цены из-за сильного изменения вводных.

Если убрать компании, где шансы на то, что будут выплаты 50/50 (Газпром, Аэрофлот, Ростелеком и некоторые другие), то с fwd див. доходностью > 9% выбор бумаг вообще невелик + fwd p/e 2025 < 5 тоже буквально у нескольких компаний (на хаях 2021 года такого добра и то было куда больше).

👆 При этом, на операционном уровне далеко не все компании растут (взять ту же нефтянку), в прибыли тоже далеко не всё будут расти (по крайней мере в 2025м году).

✅ Из более-менее стабильного и нормально оцененного можно выделить: Мать и Дитя, Сбер, Лукойл, Роснефть, ИнтерРАО, Префы Сургута, Транснефть, БСП + более рисковые Яндекс, Астру, Позитив, Хэдхантер. В остальном долги, либо конъюнктура рынка на ближайшие 1-2 года не располагает, либо к корпоративному управлению есть вопросы.

( Читать дальше )

Подборка перспективных дивидендных акций

- 01 апреля 2025, 10:36

- |

Уже более трех месяцев российские банки продолжают снижать ставки. Привлекательность депозитов постепенно тает, при этом ЦБ РФ еще не начал снижать ключевую. Когда регулятор перейдет к смягчению, реакция котировок будет быстрой. Между тем рынок акций вступает в дивидендный сезон.

Подбираем бумаги с привлекательной дивидендной доходностью.

Сейчас один из лучших моментов, чтобы пополнить счет для инвестиций. Упустить его — значит, потерять возможности для ощутимого роста капитала в будущем. Дивидендная доходность в отдельных бумагах ожидается выше 30% на горизонте года.

Почему сейчас

- Привлекательность депозитов снижается. Индекс ставок по вкладам FRG100 в нисходящем тренде с декабря. За это время он потерял около 1,2 п.п. Когда же ЦБ перейдет к снижению ставок, резко повысится привлекательность именно дивидендных бумаг.

- Интерес нерезидентов к российским активам растет, а крупнейшие банки США, такие как Goldman Sachs и JPMorgan предлагают клиентам финансовые инструменты, привязанные к рублю.

( Читать дальше )

Чистая прибыль банковского сектора в феврале 2025 г. — сократилась из-за опер. расходов, основная прибыль под давлением

- 01 апреля 2025, 10:43

- |

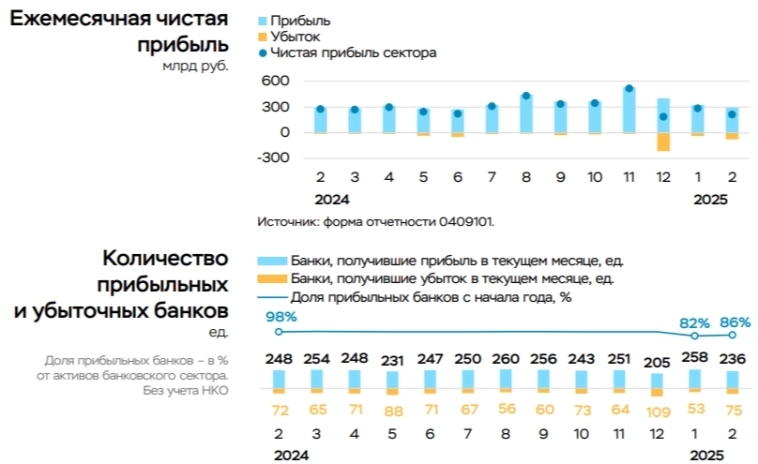

💳 По данным ЦБ, в феврале 2025 г. прибыль банков составила 214₽ млрд (-22,2% г/г, в январе — 286₽ млрд), по сравнению с прошлым годом ощутимое снижение — 275₽ млрд в феврале 2024 г. Также отмечаю, что доходность на капитал в феврале снизилась с 19 до 14%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) уменьшилась до 212₽ млрд (-19% м/м) из-за типичного для февраля роста операционных расходов по ряду статей (+16% м/м, в январе опер. расходы уменьшились на 244₽ млрд до 243₽ млрд, т.к. в конце 2024 г. банки увеличили затраты на маркетинг и персонал из-за увеличения налога с 20 до 25% с 01.01.25.). Основные доходы (ЧПД и ЧКД) и расходы на резервы сопоставимы с январем.

🟣 Неосновные (волатильные) доходы почти не изменились и составили 65₽ млрд (-3% м/м). При этом убытки от отрицательной переоценки валюты увеличились на 90₽ млрд по сравнению с январем на фоне укрепления ₽ к $ (11,8 после 3,7% месяцем ранее).

( Читать дальше )

пока циганье засрало весь смарт - побалуюся от скуки

- 01 апреля 2025, 11:05

- |

и не горя желанием идти в магаз за водкой, ибо преодолевать расстояние туда 2,1 км и оттуда, как минимум, еще 0,5 км по дождю — так себе идея....

то вот моя диспозиция на сегодняшний день...

весь мой опыт и опыт других Титанов на плечах, которых стою, свелся к двум линиям.....

собственно говоря, энто и есть абсолютно весь мой трейдинг...

никто не скользит и не прыгает — Цена зажата между стопом и тейком...(как мало оказалося нужно для игры на скрыпке....

но без пиликанья в течении 10000 часов — точно не обошлося) ...

ждем-с ...

Цена куды-то должна непременно выплыть — или в плюс или в минус...

а пока нашел тута в архиве одного Полковника с вечной темой… щас буду его править...

( Читать дальше )

📢 АО «Ресейл-АйТи» расширяет пул потенциальных партнёров для закрытого краудинвестингового размещения

- 01 апреля 2025, 11:05

- |

Мы собрали предложения от ведущих краудинвестинговых платформ и переходим к этапу детального анализа. В ближайшее время планируем провести серию переговоров с представителями площадок, чтобы оценить перспективы возможного сотрудничества.

Решение о размещении и выборе партнёра будет принято позднее — по итогам консультаций.

Стоит ли давать Новотрансу?

- 01 апреля 2025, 12:15

- |

АО «Холдинговая компания «Новотранс» — крупнейший российский частный транспортный холдинг, лидер на рынке 21 год. Компанией достигнуты высокие результаты в реализации инфраструктурных проектов благодаря профессионализму сотрудников и собственной транспортно-логистической цепочке.

Так контора говорит сама о себе, а вот что на самом деле...

Финансовое состояние

АО «ХК Новотранс» — рискованное, незначительно закредитованное, частично неликвидное, среднеэффективное предприятие. Выручка на 01.07.2024 года составила 14 321.6 млн, чистая прибыль 4 377.8 млн рублей.

На 1 рубль собственного капитала приходится 1.74 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 58%. Общая задолженность компании состоит из 52 905.2 млн рублей долгосрочных обязательств и 10 798.3 млн текущих.

АО «ХК Новотранс» — компания высокого инвестиционного риска на 01.07.2024 года. Финансовое состояние и финансовая устойчивость неудовлетворительные.Кредитоспособность предприятия низкая. ЛИСП рейтинг: rlB-

( Читать дальше )

🏗 Застройщик "А101" получил кредитный рейтинг "A+.ru" от НКР

- 01 апреля 2025, 12:09

- |

🧐 Сектор девелоперов переживает сейчас не лучшие времена, отмена льготной ипотеки, падение спроса, высокая ключевая ставка, которая приводит к удорожанию кредитов и к росту расходов застройщиков. Некоторые компании оказались не готовы к такому экономическому сценарию, а некоторые наоборот успешно подстроились и чувствует себя весьма неплохо. Сегодня про одного из них и поговорим — это ГК «А101».

📈 Тот факт, что на фоне всех событий вокруг сектора, «А101» получило кредитный рейтинг «A+.ru» от НКР со стабильным прогнозом, говорит об ее устойчивом положении. Давайте попробуем разобраться, так ли это на самом деле?

Эмитент выпустил финансовый отчет по МСФО за 2024 год, с него и начнем.

📈 Выручка выросла на 84%! г/г до 151 млрд руб. И тут встает вопрос, а действительно ли у застройщиков сейчас кризис? Такой сильный результат был получен, благодаря активной работе менеджмента и отдела продаж. В 2024 год компания вошла со значительной долей объектов на финальном этапе готовности, как в жилой, так и в коммерческой недвижимости. Это и позволило, даже в трудный период для сектора, показать почти кратный рост по выручке.

( Читать дальше )

Парадокс дней рождения и алгоритмический трейдин

- 01 апреля 2025, 12:07

- |

Парадокс дней рождения — это одна из самых известных и контринтуитивных задач теории вероятностей. Он утверждает, что в группе из всего лишь 23 случайно выбранных людей вероятность того, что хотя бы у двоих из них совпадет день рождения (день и месяц, игнорируя год), превышает 50%. При этом в году 365 дней (или 366, если учитывать високосные годы), что делает это утверждение на первый взгляд удивительным.

Парадокс заключается не в противоречии, а в том, что наша интуиция часто недооценивает, как быстро растет вероятность совпадений в подобных ситуациях.

Давайте посчитаем.

Сначала посчитаем обратную вероятность — что у всех 23 человек дни рождения будут разными. Для первого человека есть 365 вариантов (любой день года). Для второго — уже 364 (чтобы не совпасть с первым), для третьего — 363, и так далее до 343 для 23-го. Умножим эти вероятности: (365/365) × (364/365) × (363/365) ×… × (343/365). Результат примерно равен 0,4927, то есть вероятность отсутствия совпадений — около 49,27%. Значит, вероятность хотя бы одного совпадения — это 1 — 0,4927 = 0,5073, или чуть больше 50%. При увеличении группы до 50 человек вероятность возрастает до 97%, а при 70 — почти до 99,9%. Это и есть парадокс: совпадения возникают гораздо чаще, чем мы ожидаем.

( Читать дальше )

Новости тг-канал

Новости тг-канал