Алексей Бачеров

Читайте книги, но не сотворите кумиров

- 10 марта 2025, 09:44

- |

Вторая заповедь Моисея из книги Исход (20:4-6) гласит: «Не делай себе кумира и никакого изображения того, что на небе вверху, и что на земле внизу, и что в воде ниже земли. Не поклоняйся им и не служи им». Так как библейские тексты изначально иносказательны, то понять и применить её можно по-разному. Я думаю, она отлично подходит и для инвестиций.

Я подписан на достаточно много каналов, принимаю участие в немалом количестве передач, интервью и довольно часто вижу, как люди любят ссылаться на авторитетов, доказывая или объясняя свою позицию. В приницпе, это нормальная практика, если речь идет о серьезных трудах, а не отдельных фразах, но сейчас даже не об этом.

Я сам люблю читать автобиографии или биографии про известных людей. Если она написана обстоятельно, то такая книга помогает проникнуть вглубь времен, ощутить их контекст, и посмотреть на течение истории, не только через главного героя, но и тех обстоятельств, в которых он жил. Это очень важно, чтобы правильно представить цепь событий, и хоть частично понять роль случая.

( Читать дальше )

- комментировать

- Комментарии ( 21 )

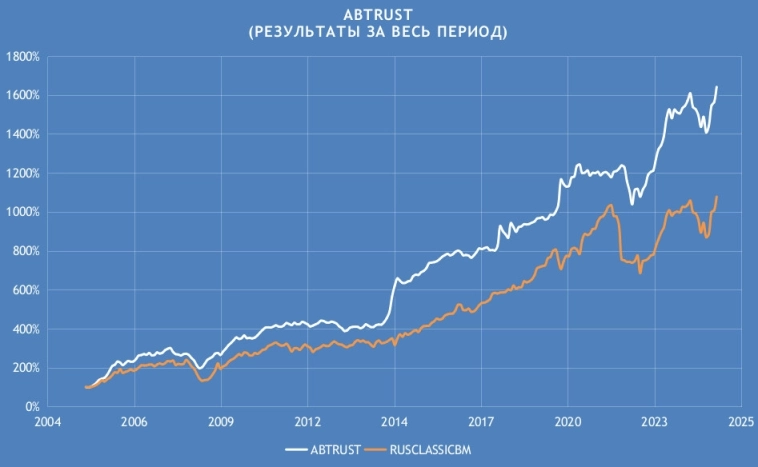

Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-02-28)

- 07 марта 2025, 11:53

- |

Мы склонны искать подтверждение, а не опровержения

- 25 февраля 2025, 11:53

- |

Когда люди говорят об инвестициях или экономики, то многие не воспринимают эти сферы как научные. Наверняка вы слышали не раз, что экономика — это не наука, и обычно здесь любят приводить в пример слова Уоррена Баффета: «Если бы экономику можно было выучить по учебникам, то каждый библиотекарь был бы миллиардером!». Я уверен, что Баффет очень умный человек, и он прекрасно понимал, что в этой фразе больше юмора, чем глубинного смысла. Всё дело в том, что большинство относится к науке, как к некоему набору знаний, которые в конечном итоге ведут к почти гарантированному результату. Я бы сказал, что это очень узкий взгляд на науку. Одно из лучших описаний науки, я встречал в книге Карла Сагана «Мир полный демонов! Наука — как свеча во тьме». Если попытаться кратко описать его мысль, то наука — это определенная методология и набор методов изучения мира и его устройства. Она строится на выдвижении гипотез с целью их последующей проверки, опровержения, подтверждения и дальнейшего развития.

( Читать дальше )

Молодежь идет на фондовый рынок

- 22 февраля 2025, 08:21

- |

А пока можете почитать статью, лично мне работа над ней доставила удовольствие: abn.agency/expert/molodezh-idet-na-fondovyj-rynok/

Второе издание Азы Инвестиций

- 18 февраля 2025, 17:48

- |

Я забрал свой экземпляр книги «Бешенные деньги» (The Trading Game), где выступал в качестве научного редактора.

Ещё мы поговорили о выпуске второго издания Азы Инвестиций, которая по моим прикидкам должна вырасти на 30%. Предварительные договорённости были достигнуты, чему все были рады.

Надеюсь, что книга увидит свет уже в сентябре этого года.

( Читать дальше )

Никогда не сравнивайте результат инвестиций с депозитом

- 18 февраля 2025, 13:11

- |

Не так давно я написал статью «Психология частных инвесторов в цифрах или the spice must flow», в которой наглядно продемонстрировал, почему большинство начинающих инвесторов не получают результата в инвестициях, ошибочно ориентируюсь на краткосрочный горизонт. При этом я отметил, что совсем необязательно таргетировать этот горизонт, достаточно всего лишь воспринимать или оценивать свои инвестиционные результаты за год, чтобы уже начать делать ошибки.

В этой статье я хотел бы показать, почему сравнивать свои результаты с депозитом (или как вариант с инфляцией) тоже дело бесполезное и зачастую вредное. И в этот раз я сделаю это на примере нашей новой стратегии AITRUST 2.0, которую мы с партнерами начали предлагать своим клиентам.

Для начала я предлагаю посмотреть на график доходности стратегии AITRUST 2.0 в логарифмах (потому что в обычных процентах депозиты выглядят совсем неинтересно), который наглядно демонстрирует разницу результата и явное преимущество долгосрочного подхода к инвестициями. Здесь многие скажут, что в таких графиках очень важна начальная точка, поэтому они не дают полного представления о реальной выгоде перед вложением в депозит. И будут совершенно правы!

( Читать дальше )

Результаты всех стратегий Инвестиционного партнерства ABTRUST (END DATE 2025-01-31)

- 17 февраля 2025, 09:27

- |

Все расчеты представлены с начала 2017 года и по END DATE

Сравнение стратегий сформировано по уровню риска, соответствующего общей классификации и обычно устанавливаемого на основании РИСК-ПРОФИЛЯ.

✅ УМЕРЕННЫЙ уровень риска — Основное внимание уделяется балансу между стабильностью портфеля и ростом его стоимости. Инвесторы должны быть готовы принять умеренный уровень волатильности и риск потери основных средств. Типовой портфель будет в основном сбалансирован между инвестициями в облигации, акции и, возможно, с небольшой долей в алгоритмических стратегиях.

Сюда отнесены стратегии — ABTRUST, AITRUST и AITRUST 2.0, которые сравниваются с бенчмарком RUSCLASSICBM*

Показатели стратегии ABTRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +95.4

✅ CAGR, %: +8.5

✅ Волатильность, % в год: 11.0

✅ Коэффициент Шарпа***: 0.20

Показатели стратегии AITRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +212.2

✅ CAGR, %: +15.0

✅ Волатильность, % в год: 11.3

✅ Коэффициент Шарпа: 0.72

( Читать дальше )

Результаты портфельно-алгоритмической стратегии AITRUST 2.0 (END DATE 2025-01-31)

- 15 февраля 2025, 09:44

- |

Психология частных инвесторов в цифрах или the spice must flow

- 14 февраля 2025, 12:35

- |

Почему многие частные инвесторы не достигают результатов на бирже, и поведенческие паттерны так сильны? Почему физические лица очень часто не вовремя приходят на биржу и не вовремя уходят с неё? Такой тип поведения подтверждается многими исследованиями и на «кончиках пальцев чувствуется» брокерами и управляющими. На то много причин, но прежде всего психологических. Уверен, что профессионалы, исследующие поведения масс могли бы предложить свои очень интересные объяснения, я же постараюсь это рассказать о них на двух простых графиках, которые приведены к данной статье, на примере моей стратегии ABTRUST и в российских реалиях.

Как и в любом обществе, в российском есть свои очень сильные нарративы, которые могут ослабнуть только при смене пары поколений. Если смотреть на современную историю после распада СССР, то в лучшем случае мы имеем дело пока только с одной сменой, и до следующей нам ещё лет 20. Именно поэтому распад СССР ещё жив в умах большого слоя населения, но уже не так силён, как дефолт 98-го года, который любят «вспоминать» при каждом удобном случае.

( Читать дальше )

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- БПИФ

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- Китай

- книга

- конференции

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- цб

- экономика

- экономика России

- юмор

- Ян Арт