Офисный инвестор

Плавно врываемся в рабочий ритм. Итоги инвестиционной недели [2/25].

- 12 января 2025, 23:09

- |

Вторая неделя 2025 года (первая более-менее полноценная, да не совсем) закончилась, я по сложившейся традиции подготовил ее итоги. Подведение итогов позволяет увидеть то, что было упущено в суете рабочих будней.

Все, что написано в статье не является инвестиционной рекомендацией. Это всего лишь мысли автора.

💳 Пополнения:

🔹 Пополнение портфеля акций было осуществлено на 55 000 ₽ (5 тысяч были внесены в рамках еженедельного пополнения, а 50 тысяч были внесены после окончания вклада, все полученные проценты были переведены на фондовый рынок, а вклад успешно продлен).

🔹 Портфель облигаций находится на самообеспечении. Пополнения происходят только за счёт поступающих купонов.

🛍️ Покупки.

Акции:

❌Продал «Магнит» в небольшой плюс, я писал ранее, что долго его держать не собираюсь, так как были возобновлены торги акциями «Икс 5».

Покупал немного, а именно:

▪️ «Транснефть» — 1 лот;

▪️ НЛМК — 2 лота;

▪️ ФСК «Россети» — 2 лота;

( Читать дальше )

- комментировать

- Комментарии ( 0 )

К новому, рабочему году готов!👨💼💻

- 05 января 2025, 17:45

- |

Купил себе хорошего Шен Пуэр 🫖, вчера его уже продегустировал, приятный, позже расскажу о нем более подробней.

Также купил себе Ежовик Гребенчатый 💊, уже пил 2 курса в прошлом году, результат мне нравится, в этот раз решил попробовать нового производителя.

Готовы к новому, трудовому году?

Телеграм — t.me/dengi_gde_vbi

Пульс — www.tbank.ru/invest/social/profile/office_investor/

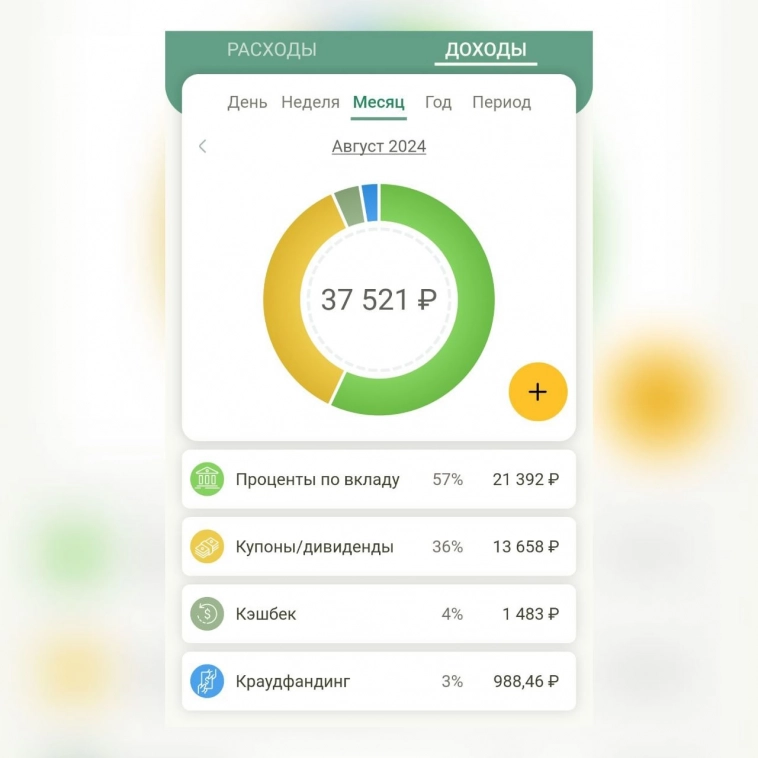

Пассивный доход за август 2024 г.

- 01 сентября 2024, 22:41

- |

Лето 2024 года закончилось, и как обычно, я подвожу итоги месяца по пассивному доходу.

Банковские вклады.

Ставка ЦБ несется к новым вершинам. Вот уже 13 сентября будет очередное заседание, где возможно будет вновь повышение ключевой ставки. Напомню, что сейчас ключевая ставка составляет 18 %.

Я не отношусь к тем людям, которые придерживаются лишь одного способа сохранения денег, поэтому какую-то часть денежных средств я держу во вкладах. В августе месяце данный портфель принес мне 21 392 ₽.

Фондовый рынок.

Весенне-летний дивидендный сезон закончился поступлением на мой брокерский счёт дивидендов от компании “Транснефть”. Но уже совсем скоро начнется осенне-зимний сезон. Открывать его, в моем портфеле, будут акции компании “Северсталь”.

Август очень сильно снизил стоимость брокерских счетов большинства инвесторов, предоставляя очень интересные цены на большинство акций.

Также повышение ключевой ставки очень негативно влияет на цену облигаций, заставляя их пробивать все новые и новые минимальные значения. Фондовый портфель в августе принес мне 13 658 ₽

( Читать дальше )

Итоги инвестиционных недель (19-30.08.2024). Дно где-то рядом, но это не точно.

- 01 сентября 2024, 13:34

- |

Пополнение портфелей

Пополнение портфеля акций — 8 000 ₽. Портфель облигаций с недавнего времени находится на самообеспечении (пополнение происходит только за счет поступающих купонов, которые я реинвестирую в другие облигации).Покупки / продажи

Акции:- ФСК Россети — 1 лот;

- Сбербанк — 1 лот;

- Транснефть — 1 лот;

- Татнефть (АП) — 1 лот;

- НЛМК — 2 лота

- ОФЗ 26238 — 1 шт.;

- Мособлэнерго 001Р-01 — 8 шт.

- Фонд Тинькофф Пассивный доход — 2 пая

( Читать дальше )

Тёмно-серый понедельник.

- 19 августа 2024, 23:37

- |

Я сегодня пополнил портфел, но покупать не стал, посмотрю, понаблюдаю.

Сегодня пришли купоны по облигациям Интерлизинг 001Р-08 — 129,5 ₽Также, сегодня поступили дивиденды по американским акциям, выплатила компания AT&T — 127,71 ₽.

Сегодня еще по-моему произошел скам года. Совсем недавние лидеры роста (Ашинский МетЗавод) стал аутсайдером — -15,5%.

ФосАгро в 1п 2024 г. Увеличила поставки удобрений на внутренний рынок на 7,1%.

В общем и целом наслаждаемся продолжающимся дисконтным периодом.

Телеграмм — t.me/dengi_gde_vbi

Итоги инвестиционной недели (12-16.08.2024). Татнефть рекомендовала дивиденды.

- 18 августа 2024, 22:04

- |

Инвестирую на фондовом рынке с 2020 года, суть стратегии заключается в еженедельном пополнении портфеля. Сейчас эта сумма, для портфеля акций, составляет 5000₽. Размер пополнения может отличаться, если имеются излишки кэша.

В 2022 году начал покупать облигации, с целью формирования ежемесячного денежного потока.

Все, что написано в статье, является личным мнением автора, которое может отличаться от вашего.Также написанное не является инвестиционной рекомендацией.

📥Пополнение портфеля

Пополнение портфеля акций было осуществлено в рамках стратегии на 5000 ₽. С учетом того, что в портфель поступили деньги от продажи заблокированных активов.Не хотел пополнять портфель, но в итоге не смог удержаться. С недавних пор облигационный портфель находится на самообеспечении, происходит исключительно реинвестирование купонов, амортизаций и погашений.

*Облигации покупаю теперь у другого брокера, на первичных размещениях., скоро подготовлю об этом материал.

🛒Покупки

( Читать дальше )

Пассивный доход за июль 2024 г. Такого не было никогда, абсолютный рекорд.

- 31 июля 2024, 22:42

- |

Последний месяц лета уже на пороге. Скоро мы будем писать о том, как всё потеряно, и отсчитывать дни до нового лета. Я могу с уверенностью сказать, что это лето не прошло зря. Мы сделали много важных вещей. Но сейчас я не буду подводить итоги лета. Впереди ещё целый месяц. Вместо этого я хочу поделиться результатами по пассивному доходу за июль 2024 года.

Приветствую Вас на канале «Записки Офисного Инвестора». Инвестирую на российском фондовом рынке с начала 2020 года.

Стратегия инвестирования включает в себя еженедельное пополнение портфелей на равные суммы.

Все, что написано в настоящей статье является личным мнением автора.

Мнение автора может отличаться от вашего.

Написанное не является инвестиционной рекомендацией

Завершился весенне-летний период выплат дивидендов по моему портфелю. Я ожидаю получить выплату от компании «Транснефть». Затем мы будем готовиться к осенне-зимнему сезону и отмечать в блокноте компании, которые рекомендовали выплаты своим акционерам. Пока что в этом списке есть только «Северсталь», но скоро он должен пополниться новыми эмитентами.

( Читать дальше )

Ошибка выжившего или как мы подсели на успешный успех.

- 28 июля 2024, 23:06

- |

Сегодня решил немного порассуждать на тему как изменился контент на тему инвестирования за неполных 4 года, с тех пор как я начал за ним следить.

Приветствую Вас на канале «Записки Офисного Инвестора». Инвестирую на российском фондовом рынке с начала 2020 года.

Стратегия инвестирования включает в себя еженедельное пополнение портфелей на равные суммы.

Все, что написано в настоящей статье является личным мнением автора.

Мнение автора может отличаться от вашего.

Написанное не является инвестиционной рекомендацией

Ошибка выжившего или как мы подсели на успешный успех.

Ошибка выжившего или как мы подсели на успешный успех.В начале 2020 года я пришёл на фондовый рынок и обнаружил, что в интернете, в частности на YouTube, много контента и пропаганды «здорового» инвестирования. Под этим тогда понималось долгосрочное владение ценными бумагами с грамотным распределением долей по отраслям, классам и так далее — как и написано во всех учебниках.

Я смотрел несколько каналов, которые меня вдохновляли и учили тому, что теперь стало моей доходной привычкой. Однако сейчас, в 2024 году, смотреть каналы тех, кто уже стал «финансово независимыми», невозможно. Из десяти минут контента семь минут — это реклама их «курсов».

( Читать дальше )

Итоги повышения ставки.

- 26 июля 2024, 22:06

- |

После объявления о повышении ключевой ставки приложения брокеров сломались. Видел множество постов о том, что пользователи не могут зайти в свои портфели. Я сам после пары попыток сдался и пошел заниматься своими делами.

Так вот, спустя время все стало на свои места. Индекс в руках паникеров. Повышение ключевой ставки было предсказуемым шагом, собственно, после него рынок сильно не пошатнулся, а вот после слов о том, что возможно еще одно повышение к концу года, напугало наших инвесторов.

Лично я радуюсь повышению, кредитов брать не собираюсь, деньги распределены по нескольким инструментам (вклады, акции, облигации), поэтому я вижу для себя только плюсы:

— повышение ставки по вкладам (хотя банки уже сами повысили еще до сегодняшнего заседания);

— снижение стоимости акций;

— повышение доходности к погашению облигаций, в т. ч. ОФЗ.

Сегодня также на счет поступили дивиденды СБЕР'а и СБЕР'а (АП).

В общей сложности после вычета налогов сумма поступлений составила 23 760 руб., позже посчитаю индивидуальную дивидендную доходность.

( Читать дальше )

Инвестировать нужно не только в активы, но и в хорошее настроение.

- 23 июля 2024, 22:22

- |

Для себя я сделал вывод, что могу пить пуэры на постоянной основе. Утром я предпочитаю шу, а вечером — шен.

В отличие от кофе, шу пуэр постепенно пробуждает организм и не вызывает эффекта «вытаращенных глаз». Он отлично подходит для монотонного офисного утра, так как концентрация внимания повышается в разы.

Шен пуэр, напротив, подходит для планомерного расслабления. Он снимает напряжённость и позволяет отлично подготовиться ко сну. Однако не стоит пить чай менее чем за час до сна.

Прелесть чая в том, что за всю жизнь невозможно перепробовать все его виды, а каждый чай действует на каждого человека по-своему.

А вы пьёте чай?

Подписывайтесь:

Телеграмм | Пульс

теги блога Офисный инвестор

- FinEx ETF

- FIRE

- PNK Group

- vk

- VK Company

- акции

- альфа-банк

- банки

- бпифы

- дефолт по облигациям

- дивидендная политика

- Дивидендные акции

- дивиденды

- дневник

- доход биржа

- зпиф

- инвест идеи

- инвестирование

- инвестиции

- инвестор

- итоги дня

- Итоги месяца

- Итоги недели

- Книги

- Краудинвестинг

- краудлендинговая платформа

- краудфандинг

- кэшбек

- личностный рост

- личные финансы

- Личный блог

- мобильный пост

- мысли

- научпоп

- НЛМК

- новичкам

- обзор рынка

- Облигации

- образование

- отчёт

- пассивный доход

- портфель

- портфель инвестора

- прогноз по акциям

- публичный портфель

- Россети

- рынок

- санкции

- санкции Великобритании

- сбербанк

- Северсталь

- татнефть

- трейдинг

- успех в трейдинге

- учиться

- Финансовая грамотность

- финансовая грамотность населения

- финансовый результат

- фондовые рынки

- Фосагро

- ФСК Россети

- хобби

- чай

- Частное инвестирование

- частный инвестор

- электроэнергетика

![Плавно врываемся в рабочий ритм. Итоги инвестиционной недели [2/25]. Плавно врываемся в рабочий ритм. Итоги инвестиционной недели [2/25].](/uploads/2025/images/18/72/43/2025/01/12/188827.webp)