Finrange | Дмитрий Баженов

Комментарии по рынку: Интер РАО, Детский мир, Черкизово

- 01 марта 2021, 19:26

- |

Финансовые результаты Детского мира за 2020 г. по МСФО. Выручка ритейлера выросла на 11% по сравнению с 2019 г. – до 128,7 млрд руб. на фоне роста онлайн-выручки, которая выросла в 2,4 раза – до 34,8 млрд руб. Чистая прибыль Детского мира составила 7,8 млрд руб., увеличившись на 6,3%.

Дивиденды Детского мира. Вместе с публикацией финансовой отчётности, менеджмент компании сообщил, что планирует направить на дивиденды за 2020 г. всю чистую прибыль по РСБУ за IV кв. 2020 г. – это 4,5 млрд руб. Таким образом, по нашим оценкам дивиденд на акцию может составить 6,73 руб., текущая дивидендная доходность оценивается коло 4,7%. #DSKY

Финансовые результаты Интер РАО за 2020 г. по МСФО. Выручка сократилась на 4,4% по сравнению с прошлым годом – до 986,3 млрд руб. Чистая прибыль несмотря на снижение деловой активности снизилась на 7,9% – до 75,5 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

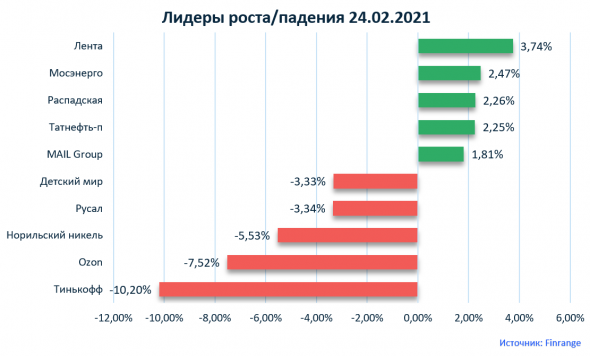

Комментарии по рынку:Газпром, Лента, Яндекс

- 24 февраля 2021, 19:25

- |

Финансовые результаты Ленты за 2020 г. по МСФО. Выручка продуктового ритейелра выросла на 6,7% по сравнению с 2019 г. – до 446 млрд руб. Чистая прибыль составила 17,45 млрд руб. против убытка 2,1 млрд руб. в прошлом году.

Сильные результаты были ожидаемы, основной рост показателей Ленты связан с увеличение среднего чека на фоне увеличения продуктовой инфляции. Кроме этого, дополнительное влияние на прибыль оказало восстановление убытка от обесценения активов в размере 3 млрд. #LNTA

Глава Газпрома пошёл на новый пятилетний срок. Сегодня стало известно, что совет директоров принял решение переизбрать главу Газпрома Алексея Миллера на новый пятилетний срок с 31 мая 2021 г. Таким образом, слухи о смене менеджмента, которые распускали в конце 2020 г. не подтверждаются. Скорее всего с прежним менеджментом, остаётся и прежний вектор развития Газпрома. Напомним, Алексей Миллер возглавляет Газпром с 2001 г. #GAZP

( Читать дальше )

Обзор НОВАТЭК: финансовые результаты за 2020 г. по МСФО. Перспективы сохраняются

- 18 февраля 2021, 18:33

- |

НОВАТЭК опубликовал финансовые результаты за 2020 г. по МСФО. Выручка компании снизилась на 17,5% по сравнению с 2019 г. – до 711,8 млрд руб. на фоне снижения цен на углеводороды, а также сокращения объёмов реализации сжиженного природного газа. Основные причины влияние пандемии COVID-19 и сокращение добычи нефти в рамках сделки ОПЕК+.

Чистая прибыль компании упала на 92% – до 67,8 млрд руб. Основное снижение прибыли связано с выбытием долей владения в дочерних обществах и совместных предприятиях. В частности, признание в 2019 г. прибыли от продажи доли Артик СПГ-2 в размере 675 млрд руб. Дополнительное негативное влияние на прибыль оказали убытки от совместных предприятий.

Скорректированная прибыль на вышеперечисленные «моменты» сократилась на 31% по сравнению с 2019 г. – до 169 млрд руб., что в свою очередь не так уж и много по сравнению с падением прибылей нефтяных компаний.

На фоне снижение операционного потока и роста капитальных затрат, свободный денежный поток ушёл в отрицательную зону. CAPEX составил 204,6 млрд руб., основные инвестиции пошли на строительство Артик СПГ-2 и Обского СПГ.

( Читать дальше )

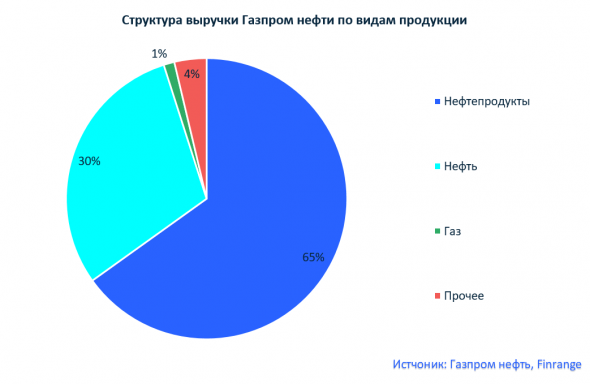

На чём зарабатывает компания Газпром нефть?

- 16 февраля 2021, 12:35

- |

Газпром нефть — это российская нефтяная компания, которая входит ТОП-5 энергетических предприятий по объемам добычи нефти и в ТОП-3 по количеству переработки нефти среди вертикально интегрированных компаний.

Производимая продукция Газпром нефти:

1.Нефтепродукты (бензин, дизельное, авиационное и судовое топливо, битум, мазут, масла, нефтехимия и т.д.)

2.Нефть

3.Газ

4.Прочее

Рынки сбыта продукции Газпром нефти:

1.Реализация в России

2.Экспорт в дальнее зарубежье

3.Экспорт в страны СНГ (Беларусь, Казахстан, Таджикистан, Киргизия, Сербия, Босния и Герцеговина, Болгария и Румыния)

( Читать дальше )

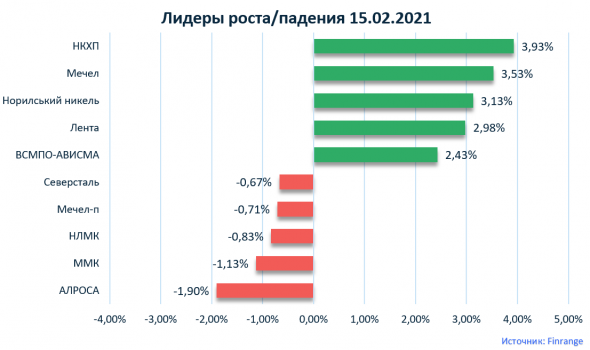

Комментарии по рынку: X5 Retail Group, Тинькофф, Газпром

- 15 февраля 2021, 19:06

- |

X5 Retail Group – лидер онлайн-продажи продуктов питания. Компания сообщила, что по итогам 2020 г. совокупный оборот онлайн-бизнеса X5 составил 21,9 млрд руб., что в свою очередь привело ритейлера к лидерству на российском рынке e-grocery с долей 13%.

По словам менеджмента, X5 Retail Group к 2023 г. планирует увеличить долю на рынке онлайн-торговли продуктами питания до 20%. В январе-феврале компания уже наблюдает ускорение роста спроса на покупку продуктов онлайн, в пиковые дни число заказов превышало 67 тыс. На фоне котировки ритейлера выросли более чем на 2%. #FIVE

Тинькофф планирует запустить платежные сервисы. Представитель банка сообщил, что под брендом Тинькофф касса будет работать не только система онлайн-платежей, но и собственная платёжная система Tinkoff pay. Это позволит объединить разные платежные инструменты, такие как электронный кошелек с токенами, мгновенную оплату товаров и сервисов онлайн, технологию taptophone и т.д.

( Читать дальше )

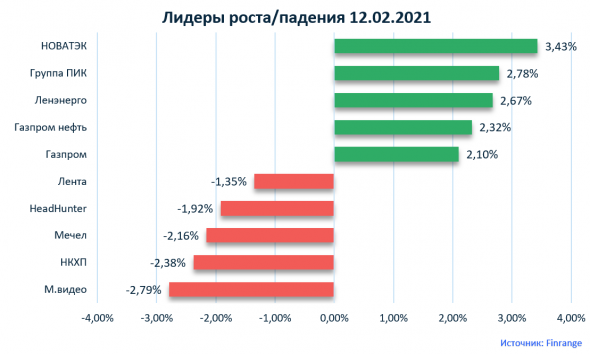

Комментарии по рынку: Роснефть, Башнефть, Mail Group

- 12 февраля 2021, 20:38

- |

Финансовые результаты Роснефти за 2020 г. по МСФО. Компания по итогам года сократила выручку на 33,6% по сравнению с 2019 г. – до 5,7 трлн руб. Чистая прибыль упала на 79,1% – до 147 млрд руб. Снижение финансовых показателей связано с падением спроса и цен на нефть и нефтепродукты из-за влияния пандемии коронавируса и сделки ОПЕК+.

Несмотря на это, Роснефть отчиталась выше ожиданий из-за сильных результатов IV кв. 2020 г. Компания в последнем квартале заработала 324 млрд руб., но не за счёт операционной деятельности, а из-за продажи доли в Восток Ойл.

Дивиденды Роснефти. Кроме этого, менеджмент компании сообщил, что будет рекомендовать совету директоров выплату дивидендов по итогам 2020 г. в соответствии с дивидендной политикой.

Напомним, что Роснефть направляет на выплаты дивидендов не менее 50% от чистой прибыли по МСФО. Таким образом, по результатам 2020 г., дивиденд на акцию может составить 7 руб. на акцию. Текущая дивидендная доходность составляет 1,4%. #ROSN

( Читать дальше )

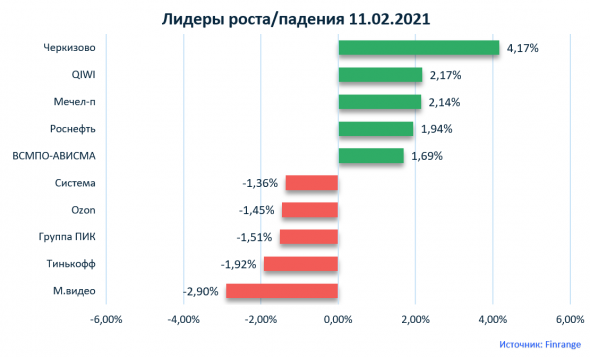

Комментарии по рынку: НЛМК, Черкизово, Норильский никель

- 12 февраля 2021, 00:20

- |

Финансовые результаты Черкизово за 2020 г. по МСФО. Выручка компании выросла на 7,2% по сравнению с прошлым годом – до 128,8 млрд рублей. Чистая прибыль группы по итогам 2020 г. выросла более чем 2 раза и составила 15,2 млрд руб.

Такой рост показателей обусловлен не только увеличением производства во всех сегментах бизнеса на фоне органического роста, но наращиванием экспортных поставок. Дополнительное влияние оказала положительная переоценка справедливой стоимости биологических активов по сравнению с 2019 г.

Дивиденды Черкизово. Также сегодня, совет директоров компании рекомендовал финальные дивиденды за 2020 г. в размере 134 руб. на акцию. Текущая дивидендная доходность составляет 6,5%. Дата закрытия реестра для получения дивидендов назначена на 5 апреля 2021 г. #GCHE

Финансовые результаты НЛМК за 2020 г. по МСФО. Выручка компании сократилась на 12% по сравнению с 2019 г. – до $9,2 млрд на фоне снижения цен на металлопродукцию в середине года.

( Читать дальше )

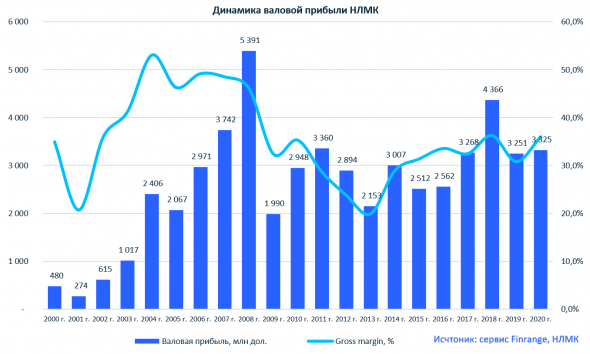

Финансовые результаты НЛМК за 2020 г. Почему не нужно покупать акции?

- 11 февраля 2021, 17:32

- |

НЛМК опубликовала финансовые результаты за 2020 г. по МСФО. Выручка компании сократилась на 12% по сравнению с 2019 г. – до $9,2 млрд на фоне снижения цен на металлопродукцию в середине года.

Несмотря на снижение выручки, валовая прибыль НЛМК незначительно выросла и составила $3,3 млрд за счёт снижения себестоимости реализации продукции компании. Чистая прибыль НЛМК снизилась на 8% – до $1,2 млрд.

( Читать дальше )

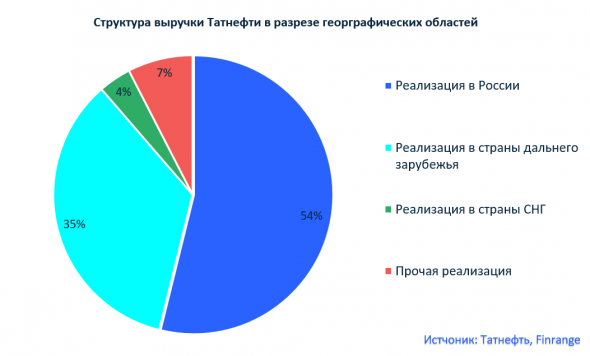

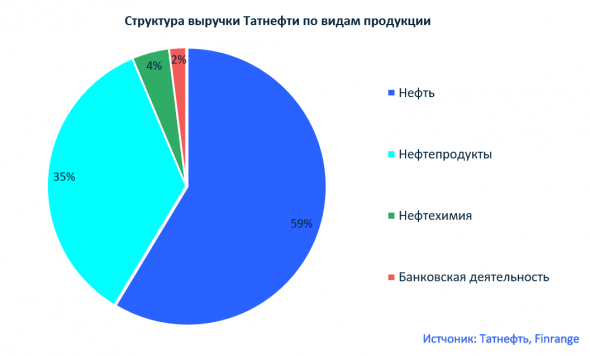

На чём зарабатывает компания Татнефть?

- 10 февраля 2021, 18:20

- |

Татнефть — российская нефтяная компания, занимает 6 место в стране по объему нефтедобычи. Деятельность группы можно разделить несколько основных сегментов: Разведка и добыча нефти, переработка и реализация нефти и нефтепродуктов, нефтехимия и банковская детальность.

Производимая продукция Татнефти:

1.Нефтепродукты (бензин, дизельное, нафта, средние дистилляты и др.)

2.Нефть

3.Нефтехимия (шины и прочая продукция)

4.Банковская детальность (данный сегмент представлен в основном Банковской группой «ЗЕНИТ»)

Рынки сбыта продукции Татнефти:

1.Реализация в России

2.Реализация в страны дальнего зарубежья

3.Реализация в страны СНГ

4.Прочая реализация

( Читать дальше )

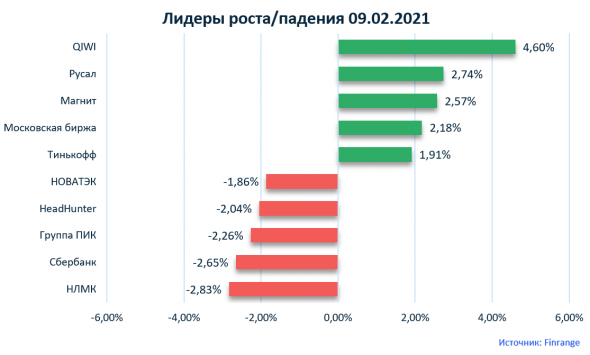

Новости акций: QIWI, MAIL Group, М.Видео-Эльдорадо

- 09 февраля 2021, 19:48

- |

Операционные результаты М.Видео-Эльдорадо за 2020 г. Выручка компании увеличилась на 15,4% по сравнению с 2019 г. – до 504,8 млрд руб. При этом, на фоне карантинных мер, связанных с распространением коронавируса, онлайн-продажи превысили офлайн и составили 300 млрд руб. Нужно отметить, что оборот с мобильного приложения вырос на 152,3% – до 154,1 млрд руб. и составил 51,3% от общих онлайн-продаж.

Результаты были ожидаемы, вчерашний вертикальный рост акций М.Видео отражал предстоящие операционные показатели, но во много котировки росли на новой дивидендной политике компании.

Дивиденды М.Видео-Эльдорадо. Совет директоров утвердил новую дивидендную политику, компания планирует направлять на дивидендные выплаты не менее 100% чистой прибыли по МСФО при сохранении долговой нагрузки Чистый долг/EBITDA менее 2х и намерена осуществлять дивидендные выплаты два раза в год. #MVID

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания