Блог им. Geolog72 |Энел Россия: финансовые результаты за I кв. 2021 г. по МСФО. Восстановление результатов

- 30 апреля 2021, 13:53

- |

— Выручка: 12,3 млрд руб. (+2% г/г)

— EBITDA: 2,5 млрд руб. (-26,3% г/г)

— Чистая прибыль: 1,6 млрд руб. (+7,8% г/г)

— Чистый долг: 15,7 млрд руб. (+14,5% г/г)

Энел Россия отчиталась о финансовых результатах I кв. 2021 г. по МСФО. По квартальной выручке наблюдается незначительный рост до 12,3 млрд руб., что обусловлено увеличенными продажами электрической и тепловой энергии при восстановленном рыночном спросе из-за более холодной погоды и возвратом деловой активности.

Кроме этого, рост выручки связан с положительной динамикой цен на РСВ из-за роста потребления электричества или повышенного спроса на электричество. На показатель по кварталу также повлиял пересмотр регулируемых тарифов и проведенная в условиях конкурентного отбора мощности (КОМ) индексация.

Измененная структура выручки, в частности, падение на 35% объемов проданной мощности и рост на 21% объема продаж электрической энергии, привела к снижению EBITDA на 26,3%. При этом, выросшие затраты на топливо компенсировали увеличенные продажи электроэнергии. На EBITDA позитивно отразились усилия компании по оптимизации и снижению операционных расходов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Газпром: финансовые результаты за 2020 г. по МСФО. Ожидаемо слабые результаты, дальше лучше

- 30 апреля 2021, 12:51

- |

— Выручка: 6 322 млрд руб. (-17% г/г)

— Скорректированная EBITDA: 1 467 млрд руб. (-21% г/г)

— Чистая прибыль: 162,4 млрд руб. (-87% г/г)

Финансовые показатели Газпрома за IV кв. 2020 г. уверенно выросли по отношению к IV кв. 2019 г. Позитивная динамика в конце года не стала неожиданностью на фоне восстановления спроса на газ в Европе из-за аномальной зимы. Хотя квартальные показатели не спасли итоговую отчетность за 2020 г., в I кв. 2021 г можно ожидать продолжения позитивной динамики. В итоге, обнародованная отчетность едва ли повлияет на стоимость акций Газпрома.

Итоговая годовая выручка газовой компании снизилась на 17% и составила 6 322 млрд руб. за 2020 г. Снижение по чистой выручке от реализации газа достигло 20%, доведя показатель до 3 049 млрд руб. Причиной падения годовых показателей стали сниженные объемы реализации сырья на внешнем рынке и уменьшение средних цен.

( Читать дальше )

Блог им. Geolog72 |Комментарии по рынку акций: Mail Group, Детский мир, Сбербанк

- 29 апреля 2021, 19:50

- |

Финансовые результаты Mail Group за I кв. 2021 г. Выручка компании выросла на 27,4% по сравнению с аналогичным периодом прошлого года – до 28,3 млрд руб. В основном из-за восстановления рекламных доходов, роста выручки от ММО-игр и онлайн-образования.

Чистая прибыль снизилась на 7% – до 1,9 млрд руб. из-за полученных убытков в таких совместных предприятиях, как «O2O» и «AliExpress Россия», в которых у MAIL есть доля. Таким образом, дочерние компании Mail Group продолжают положительную динамику по выручке, но по-прежнему генерируют убытки из-за расходов в инвестиции. #MAIL

Финансовые результаты Детского мира за I кв. 2021 г. по МСФО. Выручка ритейлера детских товаров выросла на 15% по сравнению с аналогичным периодом прошлого года – до 35,7 млрд руб. на фоне роста онлайн-продаж, которые растут быстрыми темпами.

( Читать дальше )

Блог им. Geolog72 |Такая разная реакция на дивиденды Татнефти и Алросы

- 28 апреля 2021, 15:33

- |

Сегодня совет директоров Татнефть принял решение рекомендовать дивиденды за II пол. 2020 г. в размере 12,3 руб. на акцию. Текущая дивидендная доходность по обыкновенным акциям составляет 2,27%, по «префам» — 2,42%. Дата закрытия реестра для получения дивидендов назначена на 9 июля 2021 г.

Напомним, ранее менеджмент Татнефть сказал, что видит диапазон дивидендов за 2020 г. шире прогноза аналитиков, которые оценивают дивиденды компании от 25 до 31 руб. на акцию, но суммарно по итогам года получилось 22,24 руб.

Участники рынка ожидали большего, как итог, котировки нефтяника падают на 4,5%. Тем временем, акции АЛРОСА сегодня растут против рынка после рекомендации дивидендов.

Совет директоров алмазодобывающей компании рекомендовал дивиденды за 2020 г. в размере 9,54 руб. на акцию. Текущая дивидендная доходность составляет 8,59%. Дата закрытия реестра для получения дивидендов назначена на 4 июля 2021 г.

Всю информацию по дивидендам компаний: даты, историю, графики и дивидендную политику, можете смотреть у нас на сайте.

( Читать дальше )

Блог им. Geolog72 |Для чего Виктор Рашников продал 3% акций ММК?

- 27 апреля 2021, 11:44

- |

Вчера вечером стало известно, что основной владелец ММК Виктор Рашников, продает 3% акций металлурга в формате ускоренного формирования книги заявок с дисконтом к рынку в 3,5%.

Продажа 335 229 900 акций осуществляется через Mintha Holding Limited, таким образом, доля подконтрольной компании Рашникова снизится до 81,26%, а free float увеличится с 15,74% до 18,74%.

Главная цель SPO – это увеличение free float для возврата в индекс MSCI Russia. Об этом наши пользователи Finrange Premium знали ещё в середине февраля и на этом заработали +36%.

Традиционно, включение в индекс MSCI приводит к притоку денежных средств в акции со стороны индексных фондов, которые обязаны включить бумаги в свои портфели в рамках стратегий.

Напомним, что в ноябре 2020 г. акции ММК были исключены из

( Читать дальше )

Блог им. Geolog72 |Комментарии по рынку акций: Полюс, Интер РАО, Магнит, Тинькофф

- 26 апреля 2021, 21:15

- |

Операционные результаты Полюса за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты. #PLZL

Операционные результаты Интер РАО за I кв. 2021 г. Компания увеличила выработку электроэнергии на 10% по сравнению с аналогичным периодом прошлого года – до 31,2 млрд кВт*ч. Отпуск тепловой энергии вырос на 19% — до 16,8 млн Гкал.

Сильные операционные результаты Интер РАО были ожидаемы, показатели начали восстанавливаться вместе с деловой активностью. Дополнительное влияние оказала аномально холодная зима и ввод в эксплуатацию новых энергоблоков. #IRAO

( Читать дальше )

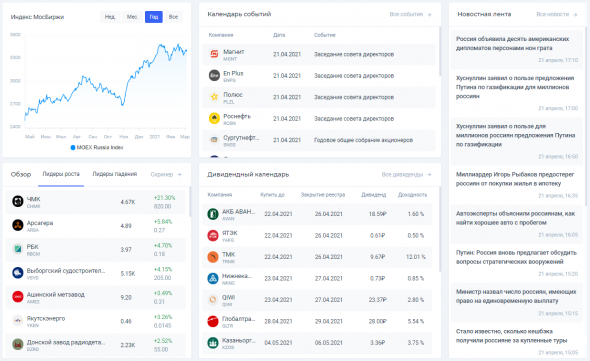

Блог им. Geolog72 |Комментарии по рынку акций: X5 Retail Group, ММК, Лукойл, Система

- 21 апреля 2021, 18:19

- |

Дивиденды X5 Retail Group. Продуктовый ритейлер сообщил, что видит возможность роста дивидендов в 2021 г. на 10%. Таким образом, общий размер выплаты по дивидендам может составить 55 млрд руб. или 202,5 руб. на акцию. По нашим расчётам, дивидендная доходность за 2021 г. может составить 8,5%. #FIVE

Финансовые результаты ММК за I кв. 2021 г. по МСФО. Выручка металлурга увеличилась на 27,8% по сравнению с аналогичным периодом прошлого года – до рекордных $2,2 млрд. Чистая прибыль выросла в 3,6 раза – до $477 млн.

Результаты ММК вышли в рамках наших ожиданий, поэтому мы на днях продали акции на исторических максимумах, зафиксировав прибыль +36,4%. Сильные финансовые результаты обусловлены ростом операционных показателей на фоне положительной динамики цен на стальную продукцию.

( Читать дальше )

Блог им. Geolog72 |На чём зарабатывает компания Полиметалл?

- 20 апреля 2021, 19:24

- |

Полиметалл — один из лидеров по добыче золота и серебра с активами в России и Казахстане. Входит в топ 10 золотодобывающих компаний мира.

Производимая продукция Полиметалла

1.Золото

2.Серебро

( Читать дальше )

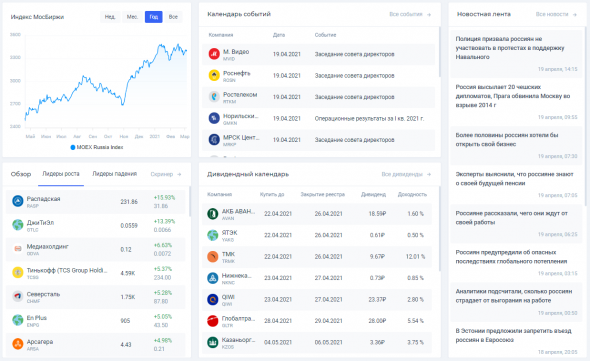

Блог им. Geolog72 |Комментарии по рынку акций: ВТБ, Группа Эталон, КАМАЗ

- 19 апреля 2021, 19:08

- |

Финансовые результаты ВТБ за I кв. 2021 г. Банк за отчётный квартал увеличил чистую прибыль на 113,8% по сравнению с аналогичным периодом прошлого года – до 85,1 млрд руб. – это больше, чем за весь 2020 г.

Сильные результаты ВТБ обусловлены двукратным сокращением отчислений в резервы на фоне одновременного роста комиссионных и процентных доходов на 19,1% и 21,6% соответственно. #VTBR

Операционные результаты Группы Эталон за I кв. 2021 г. Продажи застройщика сократились на 10% по сравнению с аналогичным периодом прошлого года – до 16,2 млрд руб. Поступления денежных средств на счета Эталона выросли всего на 2% – до 18 млрд руб.

Несмотря положительные рыночные условия, Группа Эталон снова хуже всех отчиталась об операционных результатах. При этом, компания отмечает, что уверена в способности выплатить гарантированные дивиденды.

( Читать дальше )

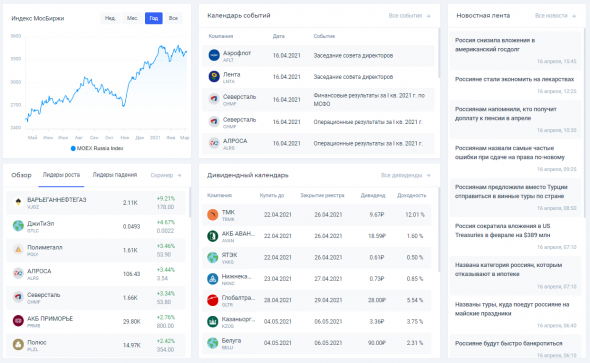

Блог им. Geolog72 |Комментарии по рынку акций: Северсталь, Распадская, МТС, QIWI, X5 Retail Group

- 16 апреля 2021, 18:23

- |

Финансовые результаты Северстали за I кв. 2021 г. по МСФО. Компания увеличила выручку на 27,5% по сравнению аналогичным периодом прошлого года – до $2,2 млрд. Чистая прибыль выросла в 10 раз – до $721 млн, свободный денежный поток в 9,2 раза.

Северсталь опубликовала ожидаемо сильные финансовые показатели на фоне роста цен на сталь и ослаблении рубля. Также нужно отметить, что здесь срабатывает эффект низкой базы, так как в январе – марте 2020 г. экономика начала замедляться, спрос на стальную продукцию не был таким высоким, а в конце квартала пришёл COVID-19.

Дивиденды Северсталь. Вместе с финансовой отчётностью совет директоров металлурга рекомендовал выплатить дивиденды за I кв. 2021 г. в размере 46,77 на акцию – это рекордные дивиденды в истории Северстали. Текущая дивидендная доходность составляет 2,7%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2021 г. #CHMF

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс