SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Козлов Юрий

Сургутнефтегаз - дивидендная радость сегодня

- 01 июля 2022, 14:46

- |

💰 Обыкновенные (#SNGS) и привилегированные (#SNGSP) акции Сургутнефтегаза сегодня раллируют, прибавляя на данную минуту на 8,3% и 4,5% соответственно, по сравнению с вчерашним закрытием.

1️⃣ Сначала компания отказалась от моратория на банкротство, дав участникам рынка прямой намёк на положительный дивидендный исход.

2️⃣ А чуть позже этот положительный исход действительно благополучно состоялся: на состоявшемся ГОСА акционеры Сургутнефтегаза одобрили дивиденды за 2021 год в размере 4,73 руб. на привилегированную акцию и 0,8 руб. на обыкновенную акцию.

3️⃣ Наконец, ещё одним позитивным моментом для котировок акций Сургутнефтегаза стали очередные слухи, на сей раз речь идёт о возможной покупке «Сахалин-2» (а несколькими днями ранее ходили слухи о покупке доли в ЛУКОЙЛе). Сейчас любые новости относительно реального применения валютной кубышки (особенно в новой реальности) воспринимаются позитивно, т.к. долларовый кэш резко стал токсичным, и рано или поздно часть из этих слухов наверняка начнут реализовываться в жизнь.

( Читать дальше )

1️⃣ Сначала компания отказалась от моратория на банкротство, дав участникам рынка прямой намёк на положительный дивидендный исход.

2️⃣ А чуть позже этот положительный исход действительно благополучно состоялся: на состоявшемся ГОСА акционеры Сургутнефтегаза одобрили дивиденды за 2021 год в размере 4,73 руб. на привилегированную акцию и 0,8 руб. на обыкновенную акцию.

3️⃣ Наконец, ещё одним позитивным моментом для котировок акций Сургутнефтегаза стали очередные слухи, на сей раз речь идёт о возможной покупке «Сахалин-2» (а несколькими днями ранее ходили слухи о покупке доли в ЛУКОЙЛе). Сейчас любые новости относительно реального применения валютной кубышки (особенно в новой реальности) воспринимаются позитивно, т.к. долларовый кэш резко стал токсичным, и рано или поздно часть из этих слухов наверняка начнут реализовываться в жизнь.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 36 )

Транснефть: дивиденды чётко в соответствии с ожиданиями

- 29 июня 2022, 23:24

- |

💰 Совет директоров Транснефти сегодня рекомендовал годовому собранию акционеров принять решение о выплате дивидендов в размере 10 497,36 руб. на одну обыкновенную и одну привилегированную акции. На Мосбирже торгуются префы Транснефти, поэтому будем ориентироваться на них, и потенциальная див.доходность по этим бумагам при текущих котировкам вырисовывается на уровне ДД=8,55%. Надо сказать, при сегодняшних ценниках это исторически высокая доходность для Транснефти в её истории.

Однако несмотря на всё это, размер дивидендов Транснефти большой интриги в себе не таил. Если вы помните, глава правительства РФ Михаил Мишустин ещё три недели назад подписал распоряжение о формировании позиции государства в отношении дивидендов Транснефти за 2021 год в размере 76,099 млрд руб. На деле так и вышло — эта цифра озвученного размера выплат совпала с точностью до рубля! А потому совершенно неудивительно, что котировки префов Транснефти отреагировали сегодня спокойно на эту новость, даже не сумев выйти в плюс на вечернем позитиве.

( Читать дальше )

Однако несмотря на всё это, размер дивидендов Транснефти большой интриги в себе не таил. Если вы помните, глава правительства РФ Михаил Мишустин ещё три недели назад подписал распоряжение о формировании позиции государства в отношении дивидендов Транснефти за 2021 год в размере 76,099 млрд руб. На деле так и вышло — эта цифра озвученного размера выплат совпала с точностью до рубля! А потому совершенно неудивительно, что котировки префов Транснефти отреагировали сегодня спокойно на эту новость, даже не сумев выйти в плюс на вечернем позитиве.

( Читать дальше )

Как заработать на депозите 4,6% за месяц?

- 28 июня 2022, 09:44

- |

👍 Сначала я этот пост опубликовал в своём закрытом канале, но потом решил, что в эти нелёгкие времена финансовая помощь нужна всем, а потому делюсь информацией и с широкой аудиторией.

Скорее, это лайфхак, рассказывающий как эффективно и грамотно можно припарковать ровно на 1 месяц сумму в 100 000+ рублей и заработать на этом в общей сложности около 4 600 руб.

Итак, есть у нас в стране такой замечательный сервис под названием ФинУслуги — платформа личных финансов, созданная Московской биржей в рамках проекта «Маркетплейс» Банка России, с помощью которой вы получаете возможность тут же открыть вклады в различных российских банках, оформить электронный полис ОСАГО, получить кредит и т.д. и т.п. То есть, говоря простыми словами, ФинУслуги — это целый комплекс финансовых услуг в одном месте. Задумка однозначно хорошая и перспективная!

( Читать дальше )

Скорее, это лайфхак, рассказывающий как эффективно и грамотно можно припарковать ровно на 1 месяц сумму в 100 000+ рублей и заработать на этом в общей сложности около 4 600 руб.

Итак, есть у нас в стране такой замечательный сервис под названием ФинУслуги — платформа личных финансов, созданная Московской биржей в рамках проекта «Маркетплейс» Банка России, с помощью которой вы получаете возможность тут же открыть вклады в различных российских банках, оформить электронный полис ОСАГО, получить кредит и т.д. и т.п. То есть, говоря простыми словами, ФинУслуги — это целый комплекс финансовых услуг в одном месте. Задумка однозначно хорошая и перспективная!

И сейчас этот сервис Мосбиржа активно

( Читать дальше )

Самолет набирает высоту

- 24 июня 2022, 11:16

- |

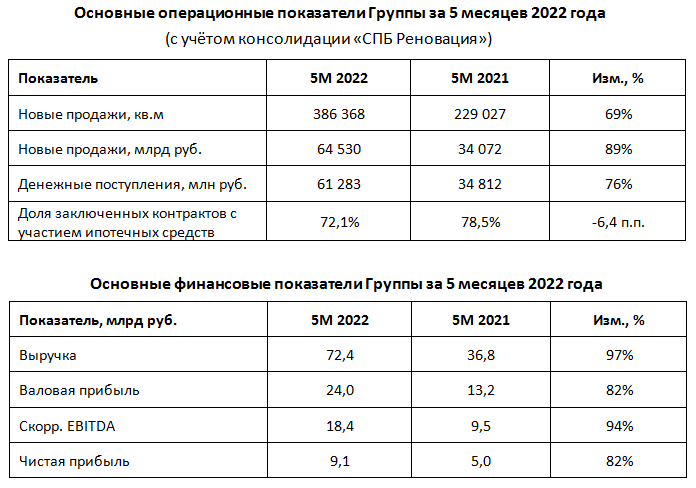

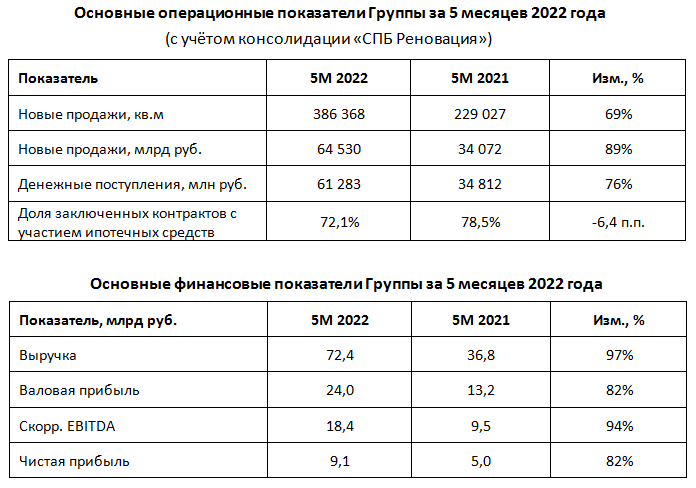

🏗 Группа «Самолет» представила свои операционные и финансовые результаты за 5 месяцев 2022 года:

( Читать дальше )

Минфин решил нахлобучить Газпром?!

- 21 июня 2022, 21:22

- |

📣 Главным ньюсмейкером сегодняшнего дня стало ведомство Антона Силуанова, которое подготовило поправки в налоговый кодекс, предполагающие временную надбавку к НДПИ на добываемый в РФ газ на период с 1 сентября по 30 ноября 2022 года.

🧮 Давайте возьмём в руки наш любимый калькулятор и попробуем посчитать. Общий размер дополнительного налога для Газпрома составит 416 млрд руб., т.е. речь идёт примерно о 6% текущей рыночной капитализации компании. Насколько это критичная сумма, на ваш взгляд?

📊Если оглянуться в историю, буквально на несколько лет назад, то можно вспомнить, что в период первого российско-украинского кризиса 2014-2015 гг. Минфин также вводил подобные дополнительные надбавки по НДПИ, и сейчас, видимо, решил вспомнить свою старую проверенную схему, благодаря которой часть денежного потока благополучно минует миноритарных акционеров (т.е. нас с вами). Тогда это было разовое событие, и очень хочет верить, что также будет и в этот раз.

( Читать дальше )

🧮 Давайте возьмём в руки наш любимый калькулятор и попробуем посчитать. Общий размер дополнительного налога для Газпрома составит 416 млрд руб., т.е. речь идёт примерно о 6% текущей рыночной капитализации компании. Насколько это критичная сумма, на ваш взгляд?

📊Если оглянуться в историю, буквально на несколько лет назад, то можно вспомнить, что в период первого российско-украинского кризиса 2014-2015 гг. Минфин также вводил подобные дополнительные надбавки по НДПИ, и сейчас, видимо, решил вспомнить свою старую проверенную схему, благодаря которой часть денежного потока благополучно минует миноритарных акционеров (т.е. нас с вами). Тогда это было разовое событие, и очень хочет верить, что также будет и в этот раз.

( Читать дальше )

Тинькофф-банк: как увеличить безкомиссионный лимит на валютном счёте с 10 000 до 40 000 у.е.

- 20 июня 2022, 18:37

- |

❗️Тинькофф отметился порцией новостей, касательных наших валютных банковских счетов и брокерских счетов в долларе. Некоторые из этих новостей оказались крайне положительными, ну а другие — мягко, говоря, не очень.

Сразу же оговорюсь, что пока речь идёт исключительно о банковских валютных счетах, но в самое ближайшее время аналогичный принцип с комиссией будет распространен и на валюту, хранящуюся на брокерских счетах.

1️⃣ Начать предлагаю с хорошего. Цитирую то, что мне написали буквально сейчас в службе поддержки Тинькофф:

( Читать дальше )

Сразу же оговорюсь, что пока речь идёт исключительно о банковских валютных счетах, но в самое ближайшее время аналогичный принцип с комиссией будет распространен и на валюту, хранящуюся на брокерских счетах.

1️⃣ Начать предлагаю с хорошего. Цитирую то, что мне написали буквально сейчас в службе поддержки Тинькофф:

«С 23 июня мы улучшили условия обслуживания кор.счетов в евро, долларах, фунтах стерлингов и швейцарских франках. Обслуживание будет бесплатным, если на счете будет до 10 000 условных единиц в валюте счета.

Если хранить больше — комиссия будет 1% в месяц от суммы.

Списывать и считать комиссию так будем: всего комиссия 12% годовых = 1% в месяц = 0,03% в день. Будем рассчитывать и списывать комиссию каждый день со всей суммы, если на балансе более 10 000 условных единиц».

( Читать дальше )

Как физлица планируют потратить рекордные доходы по депозитам?

- 17 июня 2022, 20:19

- |

🏛 12% физлиц, открывших депозиты в марте-апреле по высоким ставкам, заявили о планах инвестировать деньги с вкладов на фондовом рынке.

Банк ВТБ провёл опрос среди своих клиентов – как они планируют тратить рекордные доходы от весенних депозитов?

✔️Порядка 62% вновь откроют вклады, несмотря на снижение процентных ставок. Большинство физлиц по-прежнему придерживаются консервативных взглядов.

✔️ Порядка 17% планируют вложить деньги в недвижимость – как купить жильё, так и оплатить взнос по ипотеке. Для строительных компаний это неплохая новость. Кстати, в Иране недвижимость стабильно дорожает, несмотря на многолетние санкции Запада, и у нас может быть аналогичный сценарий.

✔️12% готовы направить средства на фондовый рынок, а 9% на покупку валюты и драгметаллов. Мужчины вдвое чаще женщин готовы вложить освободившиеся средства в альтернативные инструменты (фондовый рынок, валюта, драгметаллы).

( Читать дальше )

Банк ВТБ провёл опрос среди своих клиентов – как они планируют тратить рекордные доходы от весенних депозитов?

✔️Порядка 62% вновь откроют вклады, несмотря на снижение процентных ставок. Большинство физлиц по-прежнему придерживаются консервативных взглядов.

✔️ Порядка 17% планируют вложить деньги в недвижимость – как купить жильё, так и оплатить взнос по ипотеке. Для строительных компаний это неплохая новость. Кстати, в Иране недвижимость стабильно дорожает, несмотря на многолетние санкции Запада, и у нас может быть аналогичный сценарий.

✔️12% готовы направить средства на фондовый рынок, а 9% на покупку валюты и драгметаллов. Мужчины вдвое чаще женщин готовы вложить освободившиеся средства в альтернативные инструменты (фондовый рынок, валюта, драгметаллы).

( Читать дальше )

АФК Система: экспансия на фоне кризиса

- 14 июня 2022, 10:47

- |

АФК Система на минувшей неделе неожиданно отчиталась за 1 кв. 2022 года, поэтому предлагаю заглянуть в этот финансовый отчёт и изучить его. На первый взгляд, он выглядит весьма позитивно. Но, как это зачастую бывает, не всё так однозначно.

📈 Выручка холдинга по итогам первых трёх месяцев выросла на 26,2% (г/г), скорректированная OIBDA — на 22%. Практически все крупные компании в составе АФК Система (за исключением разве что МТС) показали сильный прирост по выручке, на фоне увеличения объёмов бизнеса. Так, например, Сегежа продемонстрировала прирост на 95,6%, а Агрохолдинг Степь — на 108,9%. А это значит, что жизнь продолжается, несмотря ни на что! Компании из состава холдинга и дальше расширяются, проводя запланированные ранее капитальные вложения.

📉 На фоне роста операционной прибыли АФК Система показала чистый убыток в 19,5 млрд. рублей (по сравнению с чистой прибылью в 5,8 млрд.годом ранее). В убыток компанию загнали три статьи: финансовые расходы (на фоне высокой ключевой ставки выросла стоимость обслуживания обязательств), курсовые переоценки и создание резерва по налоговым активам, на фоне снижения стоимости акций Ozon. Есть ощущение, что все эффекты временные, и в следующих кварталах на фоне снижения ключевой ставки и укрепления рубля должна нарисоваться динамика в обратную сторону.

( Читать дальше )

📈 Выручка холдинга по итогам первых трёх месяцев выросла на 26,2% (г/г), скорректированная OIBDA — на 22%. Практически все крупные компании в составе АФК Система (за исключением разве что МТС) показали сильный прирост по выручке, на фоне увеличения объёмов бизнеса. Так, например, Сегежа продемонстрировала прирост на 95,6%, а Агрохолдинг Степь — на 108,9%. А это значит, что жизнь продолжается, несмотря ни на что! Компании из состава холдинга и дальше расширяются, проводя запланированные ранее капитальные вложения.

📉 На фоне роста операционной прибыли АФК Система показала чистый убыток в 19,5 млрд. рублей (по сравнению с чистой прибылью в 5,8 млрд.годом ранее). В убыток компанию загнали три статьи: финансовые расходы (на фоне высокой ключевой ставки выросла стоимость обслуживания обязательств), курсовые переоценки и создание резерва по налоговым активам, на фоне снижения стоимости акций Ozon. Есть ощущение, что все эффекты временные, и в следующих кварталах на фоне снижения ключевой ставки и укрепления рубля должна нарисоваться динамика в обратную сторону.

( Читать дальше )

Кто из аутсайдеров интересен для покупки?

- 13 июня 2022, 01:04

- |

📉С начала года индекс Мосбиржи «похудел» почти на 40%. Десятка аутсайдеров индекса выглядит следующим образом:

🔸Petropavlovsk (#POGR)

🔸HeadHunter (#HHRU)

🔸TCS Group (#TCSG)

🔸Яндекс (#YNDX)

🔸VK (#VKCO)

🔸Ozon (#OZON)

🔸ВТБ (#VTBR)

🔸Polymetal (#POLY)

🔸Сбербанк (#SBER)

🔸X5 Retail Group (#FIVE)

❓ Что объединяет все вышеперечисленные компании?

🌏 Правильно! У 8 из 10 представленных выше эмитентов – иностранная прописка. Инвесторы после начала СВО стали патриотами и отдают предпочтение акциям с ISIN кодом RU.

💻 При этом четыре компании являются представителями IT-индустрии, которая традиционно находится под давлением в начале рецессии в экономике. Мы прекрасно помним, что айтишники традиционно не любят баловать своих акционеров дивидендами, а физлица, которые теперь являются основной силой на российском рынке акций, исторически предпочитают дивидендные истории.

🏛 В списке также оказались два крупнейших отечественных банка, что также логично, поскольку в самом начале экономического кризиса у банков резко падает чистая прибыль, и их финансовые показатели начинают расти по мере прохождения пика кризиса, что по мнению ЦБ может случиться в лучшем случае в 4 квартале текущего года.

( Читать дальше )

🔸Petropavlovsk (#POGR)

🔸HeadHunter (#HHRU)

🔸TCS Group (#TCSG)

🔸Яндекс (#YNDX)

🔸VK (#VKCO)

🔸Ozon (#OZON)

🔸ВТБ (#VTBR)

🔸Polymetal (#POLY)

🔸Сбербанк (#SBER)

🔸X5 Retail Group (#FIVE)

❓ Что объединяет все вышеперечисленные компании?

🌏 Правильно! У 8 из 10 представленных выше эмитентов – иностранная прописка. Инвесторы после начала СВО стали патриотами и отдают предпочтение акциям с ISIN кодом RU.

💻 При этом четыре компании являются представителями IT-индустрии, которая традиционно находится под давлением в начале рецессии в экономике. Мы прекрасно помним, что айтишники традиционно не любят баловать своих акционеров дивидендами, а физлица, которые теперь являются основной силой на российском рынке акций, исторически предпочитают дивидендные истории.

🏛 В списке также оказались два крупнейших отечественных банка, что также логично, поскольку в самом начале экономического кризиса у банков резко падает чистая прибыль, и их финансовые показатели начинают расти по мере прохождения пика кризиса, что по мнению ЦБ может случиться в лучшем случае в 4 квартале текущего года.

( Читать дальше )

Ралли на рынке ОФЗ!

- 09 июня 2022, 11:52

- |

📈 С конца марта на рынке ОФЗ наблюдается сильный восходящий тренд: индекс российских гособлигаций RGBI находится в одном шаге от уровней открытия года.

Почему важно наблюдать за этим трендом? Всё дело в том, что обычно рынок госдолга формирует опережающие сигналы для рынка акций. Ведь именно рынок гособлигаций принято считать «умными деньгами», поскольку львиную долю операций на нём проводят профессиональные участники в лице банков, страховых компаний и пенсионных фондов. Вспомните хотя бы свежую майскую статистику от Мосбиржи, согласно которой доля частных инвесторов в объёме торгов облигациями составляет 27%, в то время как оборот на рынке акций сейчас почти на 75% делают «физики»!

❗️А теперь давайте сравним динамику индекса Мосбиржи с динамикой индекса RGBI, и мы увидим, что главный финансовый бенчмарк российского фондового рынка сейчас существенно отстаёт от динамики индекса российских гособлигаций:

( Читать дальше )

Почему важно наблюдать за этим трендом? Всё дело в том, что обычно рынок госдолга формирует опережающие сигналы для рынка акций. Ведь именно рынок гособлигаций принято считать «умными деньгами», поскольку львиную долю операций на нём проводят профессиональные участники в лице банков, страховых компаний и пенсионных фондов. Вспомните хотя бы свежую майскую статистику от Мосбиржи, согласно которой доля частных инвесторов в объёме торгов облигациями составляет 27%, в то время как оборот на рынке акций сейчас почти на 75% делают «физики»!

❗️А теперь давайте сравним динамику индекса Мосбиржи с динамикой индекса RGBI, и мы увидим, что главный финансовый бенчмарк российского фондового рынка сейчас существенно отстаёт от динамики индекса российских гособлигаций:

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс