Козлов Юрий

НОВАТЭК: в высоких мультипликаторах заложен запуск "Арктик СПГ-2"

- 30 апреля 2021, 23:55

- |

🧮 НОВАТЭК представил свои финансовые результаты за 1 кв. 2021 год:

📈 Выручка компании с января по март увеличилась на 32,5% (/г) до 244,5 млрд рублей, в первую очередь благодаря росту цен на углеводороды и увеличению добычи природного газа.

Если в прошлом году мир был напуган пандемией COVID-19 и цены на энергоносители продемонстрировали крутое пике, то в этом году холодная зима во многих странах мира способствовала стремительному росту цен на голубое топливо.

🕳 Добыча газа увеличилась на 5,6% (г/г) до 20,2 млрд кубометров. Основным фактором роста стало увеличение добычи на Северо-Русском блоке в результате начала эксплуатации газоконденсатных залежей, что позволило компенсировать падение добычи на зрелых месторождениях.

Объем реализации газа вырос на 3,6% (г/г) до 21,4 млрд кубометров, благодаря росту продаж на внутреннем рынке. На внешнем рынке реализация СПГ сократилась почти на четверть, поскольку менеджмент принял решение сократить объём продаж на спот-рынке и сфокусировался на долгосрочных контрактах.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

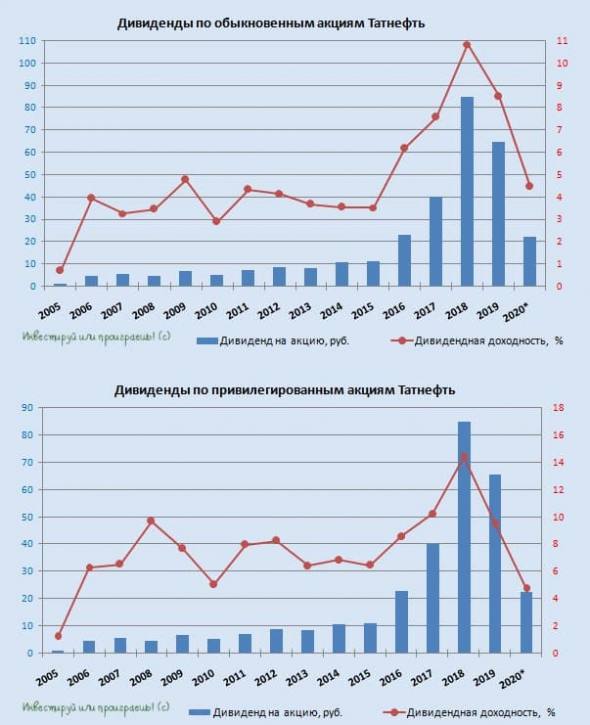

Чёрный понедельник для акций Татнефти

- 29 апреля 2021, 09:49

- |

🤦🏻 Всему виной стала рекомендация Совета директоров выплатить в качестве дивидендов за 2020 год 22,24 руб. на акцию, и это с учётом ранее выплаченных 9,94 руб. промежуточных дивидендов. То есть фактически финальный дивиденд составит 12,3 руб. на обычку и преф.

📄 «Рекомендованный размер дивидендов соответствует минимальному целевому уровню, предусмотренному дивидендной политикой компании», — прокомментировали это решение в Татнефти.

📉 Котировки акций Татнефти вчера попали под серьёзное давление сразу по двум причинам:

1️⃣ В то время как средний прогноз рынка по финальным дивидендам по данным от Интерфакса составлял 31,66 руб., по факту мы увидели цифру в 2,5 раза ниже – 12,3 руб. Видимо, мало кто правильно интерпретировал недавнее

( Читать дальше )

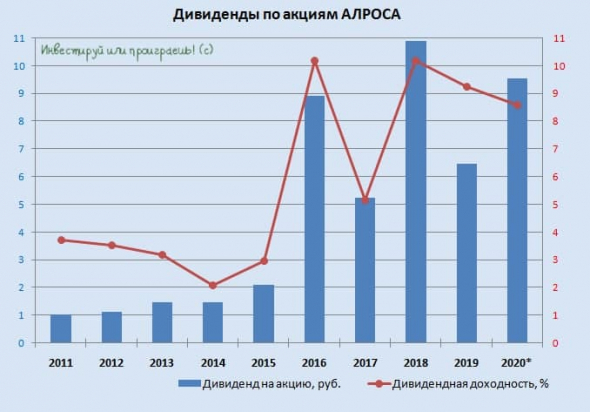

АЛРОСА: рекордные дивиденды за полугодие

- 28 апреля 2021, 15:05

- |

По итогам всего года эти выплаты для АЛРОСА не смогли превзойти результат 2018 года, однако сам факт, что на протяжении последних трёх лет доходность не опускается ниже 8% — дорогого стоит.

Более того, формально дивиденды выплачиваются за 2 полугодие 2020 года (напомню, за 1 полугодие было решено отказаться от них, ввиду неопределённости в отрасли и отрицательного FCF), и в общей сложности на дивиденды компания направит 70,3 млрд рублей, что соответствует 80% от FCF за второе полугодие и станет рекордом для полугодовых выплат.

🧮 Если посмотреть на это с другой стороны и посчитать эти выплаты годовыми за 2020 год, то согласно опубликованной

( Читать дальше )

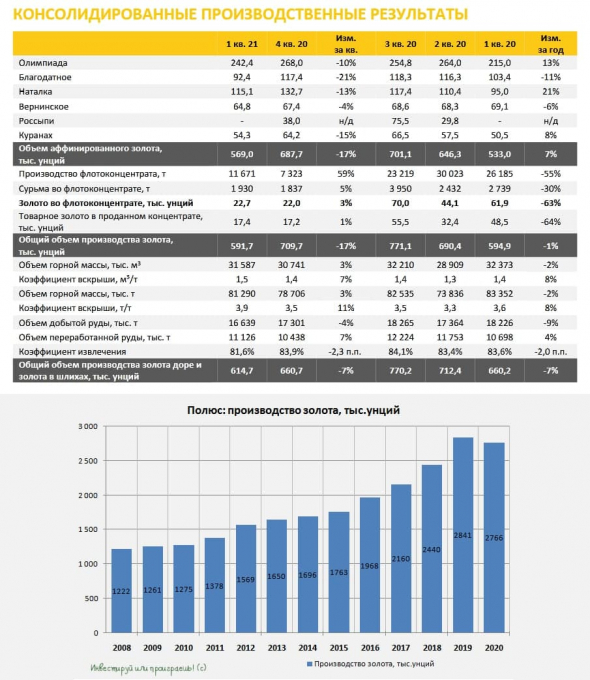

Полюс: заглянем в производственные результаты за 1 кв. 2021 года

- 28 апреля 2021, 00:39

- |

📉 Производство золота за первые три месяца у Полюса сократилось на 0,5% (г/г) до 591,7 тыс. унций, что обусловлено снижением запасов на аффинажном заводе.

⚒ Отмечу, что конкуренты в лице Polymetal и Petropavlovsk продемонстрировали разнонаправленную динамику: первый увеличил производство на 3% (г/г), а второй сократил производство на 48,6% (г/г).

📈 Зато благодаря росту средней цены реализации Полюсу удалось нарастить выручку на 18% (г/г) до $1,01 млрд. Аналогичную динамику продемонстрировал и Polymetal, увеличивший свои доходы на 20% (г/г), и также смело может занести 1 кв. 2021 года себе в актив.

👨💼 «Компания продолжает успешную реализацию проектов на действующих активах. Расширение мощностей на Олимпиаде, Вернинском и Наталке проходит в соответствии с планом», — прокомментировал операционные результаты генеральный директор Полюса Павел Грачев.

( Читать дальше )

Магнит заплатит рекордные дивиденды за 2020 год

- 26 апреля 2021, 10:53

- |

💰 И всё-таки я рад, что в моём инвестиционном портфеле собралась именно эта парочка отечественных ритейлеров! Мало того, что они являются лидерами на этом рынке, так ещё и дивидендами балуют.

Сначала X5 Retail Group обнадёжил дивидендными новостями за 2021 год, проецируя ДД на уровне 9% по текущим котировкам, а сегодня вот Совет директоров Магнита рекомендовал выплатить финальные дивиденды за 2020 год в размере 245,31 руб. на акцию – ровно столько же, сколько и в качестве промежуточных за 9 месяцев 2020 года.

Таким образом, совокупные дивиденды Магнита за 2020 год с учётом промежуточных могут составить 50 млрд рублей, при чистой прибыли за 2020 год на уровне 37,8 млрд. Казалось бы – впору расстроиться, что ради поддержания таких высоких выплат компании приходится задействовать нераспределённую прошлых лет, но я вам приведу ровно два пункта, которые не должны вас заставить грустить по этому поводу:

( Читать дальше )

НЛМК: полёт нормальный!

- 22 апреля 2021, 23:56

- |

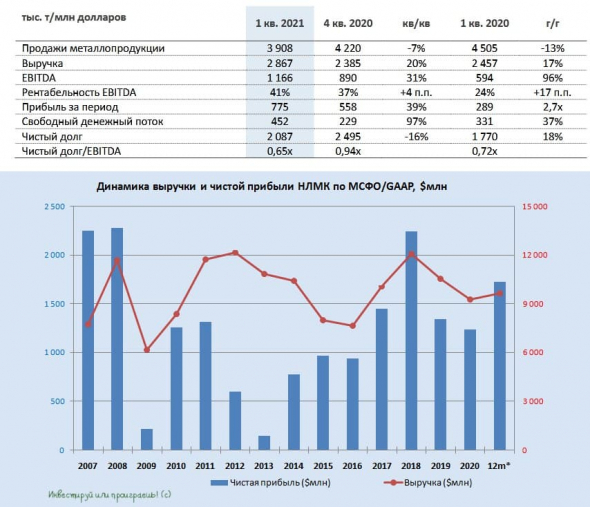

🧮 НЛМК первым из тройки российских сталеваров отчитался о своих производственных показателях за 1 кв. 2021 года, и почему-то последним решил порадовать нас финансовыми результатами по МСФО

Но от этого, надо признать, радость у акционеров компании вряд ли стала меньше: результаты оказались ожидаемо сильными.

✅ Выручка компании выросла на 20% (кв/кв) и 17% (г/г) до $2,87 млрд, благодаря ценовому ралли на рынке стали, уверенным операционным результатам и увеличению доли готовой продукции в структуре продаж.

✅ Показатель EBITDA также уверенно прибавил на 31% (кв/кв) и 96% (г/г), на фоне опережающего роста цен на сталь, по сравнению с сырьём. При этом рентабельность по EBITDA за минувшие три месяца прибавила ещё на 4 п.п., достигнув уже 41% (напомню, у ММК этот показатель 32%, у Северстали 52,4%).

✅ Свободный денежный поток (FCF), на который дружно ориентируются наши сталевары при распределении дивидендов, у НЛМК вырос в два раза по сравнению с прошлым кварталом и на 37% в годовом выражении, составив $452 млн, из-за одновременно растущей прибыли и сезонного снижения инвестиций (в соответствии с графиком реализации проектов).

( Читать дальше )

ММК: сильные финансовые результаты, как и у всех сталеваров

- 22 апреля 2021, 10:38

- |

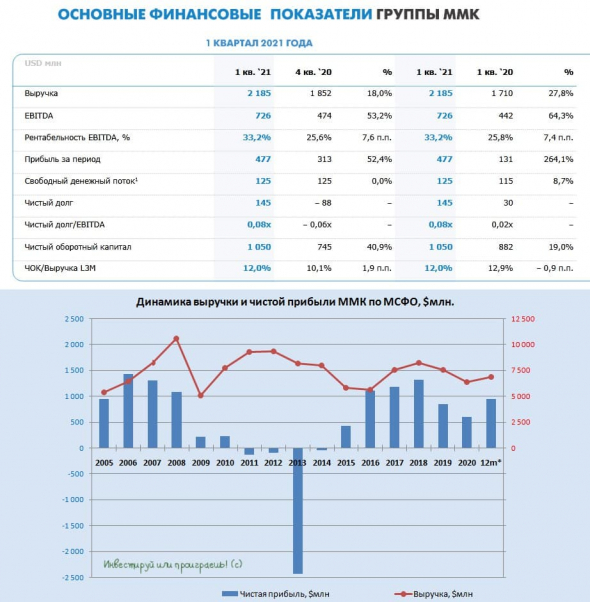

🧮 Вслед за Северсталью о своих финансовых результатах отчитался и ММК:

📈 Выручка группы к прошлому кварталу увеличилась на 18% до $2,19 млрд, что неудивительно на фоне раллирующих цен на сталь в России и в мире. Показатель EBITDA и вовсе вырос более чем наполовину (кв/кв) и составил $726 млн (что оказалось выше средних прогнозов аналитиков), а рентабельность по EBITDA достигла 33,2%.

📈 Чистая прибыль составила $477 млн, также прибавив более чем наполовину, а вот показатель FCF, на который ориентируется компания при подсчёте дивидендов, остался неизменным и составил $125 млн, вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

( Читать дальше )

Фосагро продолжает укреплять свой бизнес

- 21 апреля 2021, 11:50

- |

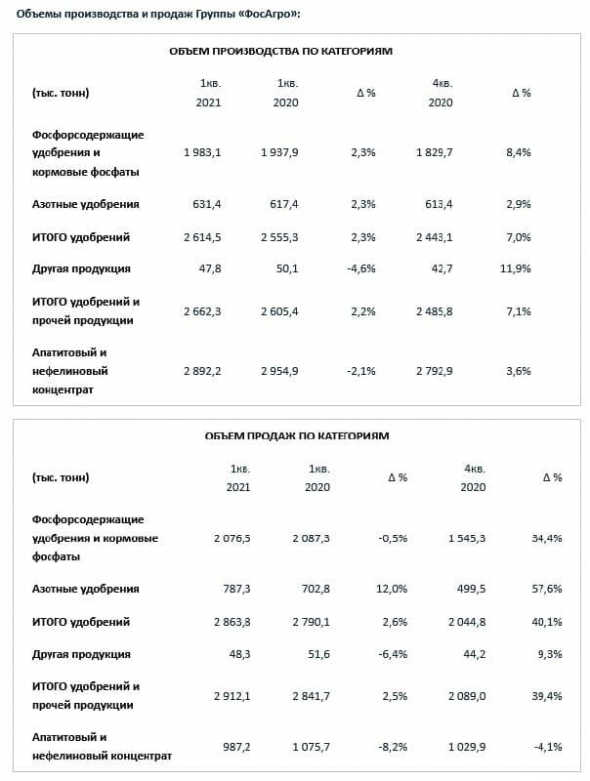

📈 По сравнению с аналогичным периодом прошлого года выпуск удобрений удалось увеличить на 2,3% (г/г) до 2,6 млн тонн, благодаря модернизации мощностей для увеличения производства NPK-удобрений (их выпуск вырос на 12% г/г). А это значит, что рост удобрений продолжается, и компания впервые в своей новейшей истории смогла покорить рубеж в 10 млн тонн (в ltm-выражении).

💸 Продажи удобрений на этом фоне также выросли на 2,6% (г/г) до 2,9 млн тонн, а в квартальном сравнении – и вовсе на 40%, что было связано как с высоким сезонным спросом, так и с большим объёмом переходящих отгрузок в конце декабря 2020 года. Вкупе с крайне позитивной рыночной конъюнктурой, у нас есть все шансы рассчитывать на сильные финансовые результаты по итогам 1 кв. 2021 года и рост

( Читать дальше )

ГМК Норильский никель: заглянем в производственные результаты за 1 кв. 2021 года

- 20 апреля 2021, 10:27

- |

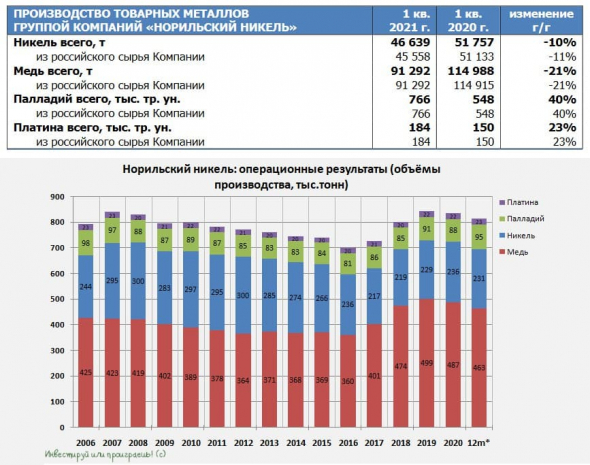

✔️ Начнём традиционно с палладия. Не только потому, что именно он вносит самый весомый вклад в выручку компании, но и потому, что новости в этом сегменте нас поджидают снова хорошие. С января по март производство палладия выросло на 40% (г/г) до 766 тыс. тройских унций, сократившись при этом почти на 1% в квартальном выражении.

“Рост производства металлов платиновой группы оказался возможен благодаря выходу на проектную мощность после модернизации технологического процесса получения драгоценных металлов из остатков хлорного растворения на Кольской ГМК, что привело к снижению объемов незавершенного производства относительно 2020 года“,- говорится в сообщении.

❗️Кстати, цены на палладий на торгах в понедельник в очередной раз обновили свой исторический максимум, что должно поддержать финансовые результаты ГМК в непростой для него период.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс